Что происходит на мировых фондовых рынках и что нас ждет дальше?

2 октября 2023

Просмотров: 3568

2 октября 2023

Просмотров: 3568

Подписывайтесь на нас

Прошло ровно девять месяцев с начала 2023 года.

Год еще не закончился, но уже можно сказать, что с точки зрения инвестирования он выдался неоднозначным и сложным.

Основным трендом этого года является высокая инфляция и борьба с ней национальными центробанками по всему миру – как в развитых, так и в большинстве развивающихся стран.

ЦБ по всему миру повышают ставки, что оказывает сдерживающее давление на рынки акций и повышает привлекательность инвестирования в облигации.

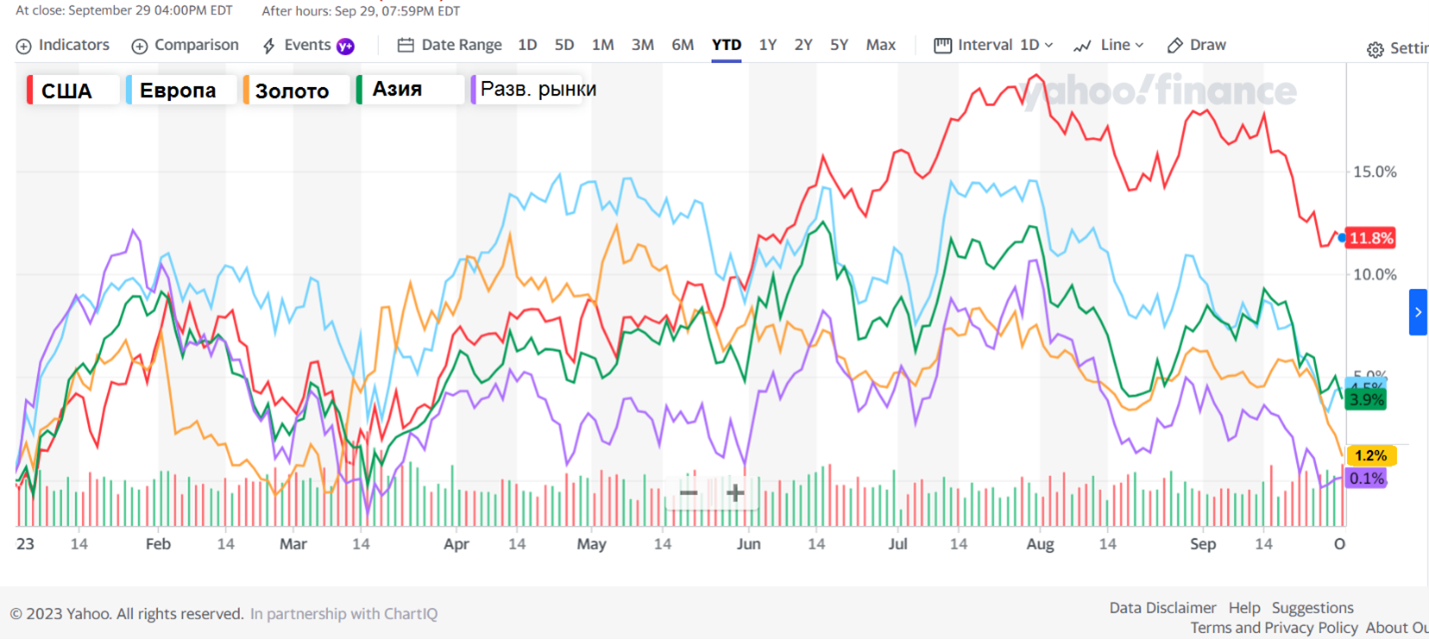

Несмотря на это американский рынок акций чувствует себя достаточно неплохо и прибавил с начала года почти 12%.

Рисунок 1. Графики цен на индексы акций развитых и развивающихся стран и золото.

Несмотря на проблемы в Европе, долларовый сводный индекс из 350 крупнейших европейских компаний, включая Великобританию, тоже находится в плюсе на 4,5%. Причем в апреле-мае и июле индекс показывал всплески до 13%-14%.

Индекс акций развитых стран Азии в долларах находится на 3,9% выше уровней начала года. Хотя в июне-июле он тоже поднимался выше 10% отметки.

А вот на развивающихся рынках не все так радужно. Несмотря на то, что индекс очень бодро начал год, к концу третьего квартала он показывает символический рост в 0,1%.

Если посмотреть внутрь, то индекс китайских акций находится в минимальном плюсе в собственной валюте, а вот в долларах он упал на 8,86%. Гораздо лучше чувствует себя индекс акций Индии – в долларах он имеет на конец третьего квартала рост на 6,01%.

Российский рынок акций на фоне коллег по развивающимся рынкам выглядит впечатляюще. Индекс акций IMOEX вырос с начала года на 45%. Правда в рублях.

Рисунок 2. Доходность российского рынка акций и рост курс доллара с начала года

За это же время курс доллара вырос на 37%. Но даже если сравнивать долларовую доходность Московской биржи с остальными рынками акций, получаются приличные 8%.

На долговых рынках по всему миру примерно одинаковая ситуация – центробанки проводят жесткую кредитно-денежную политику и поэтому доходности как по коротким, так и по длинным облигациям устремились вверх. Ставку повышают практически все развитые и развивающиеся страны. Из крупных экономик только Китай снизил за год ставку с 3,65% до 3,45%.

Таблица 1. Доходности государственных облигаций сроком погашения 1 и 10 лет

При этом мы видим, что во многих странах наблюдается инверсия кривой доходности: то есть доходность коротких облигаций выше доходности длинных. А это один из признаков надвигающейся рецессии, что не может не сдерживать притока денежных средств на рынки акций. Ведь при таких доходностях облигаций не все инвесторы готовы брать на себя неопределенность будущей доходности по акциям, когда по облигациям можно зафиксировать на длительный срок достаточно привлекательную безрисковую доходность.

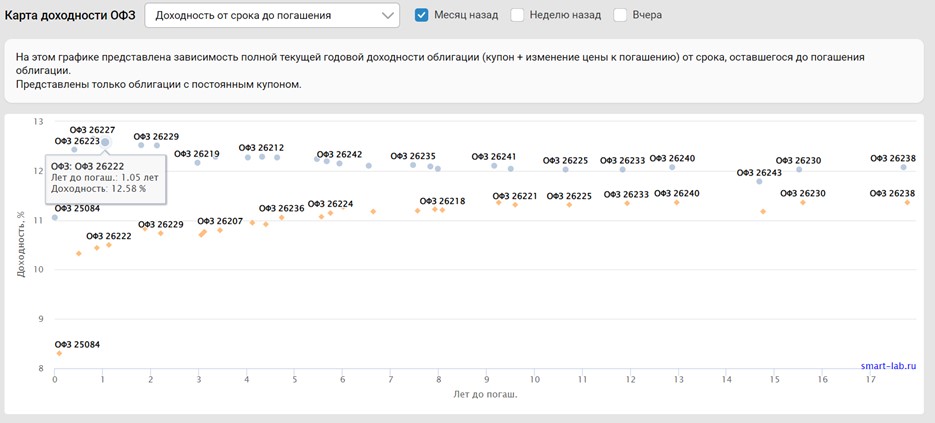

Российский облигационный рынок тоже не остается в стороне от мировых тенденций ужесточения КДП. На картинке ниже можно увидеть, как выросли доходности государственных облигаций после повышения ставки ЦБ РФ на заседании в сентябре.

Рисунок 3. Изменение доходности ОФЗ после повышения ставки ЦБ РФ.

Исходя из текущей ситуации как на рынках акций, так и на рынках облигаций, можно сделать следующие выводы.

Инфляция по-прежнему остается проблемой во многих странах. Центробанки продолжают ястребиную риторику в отношении ставок. И если в США ставки уже достигли или почти достигли пика, то в РФ повышение ставки возможно еще на несколько базовых пунктов. Рынки акций смотрят на текущий период высоких ставок явно «сквозь пальцы» и надеются на «мягкое приземление» не закладывая сценарии рецессии. Но история показывает, что часто, хотя и не всегда, рецессия наступает, когда поднимаются ставки.

Поэтому сейчас, на мой взгляд, оптимальными с точки зрения соотношения «риска–будущей доходности» будут короткие облигации как в США, так и в России.

Рынок американских акций может быть интересным, если отчетность за третий квартал и прогнозы на четвертый удовлетворят инвесторов. Но учитывая соотношение «риска-доходности», короткие облигации выглядят более предпочтительными.

Это не значит, что нужно полностью отказаться от акций в портфелях. Кейс каждого инвестора индивидуален в плане жизненной ситуации, хотя составы портфелей могут оказаться одинаковыми.

Кому-то нужен пассивный доход от капитала уже сейчас, а кто-то только начал инвестировать. Кто-то совершает тактические движения на рынках в поисках краткосрочных идей, а кто-то инвестирует в стратегически распределенный портфель, не обращая внимания на ситуацию на рынках. Все индивидуальны.

Поэтому перед корректировкой или наполнением портфеля необходимо оценить свое текущее отношением к рискам, проверить горизонты инвестирования и актуальность финансовых целей.

Эти и многие другие вопросы частных инвесторов обсудим 13 октября на очной встрече Клуба инвесторов в Москве. Мы также проведем онлайн-трансляцию в любую точку мира. Участники смогут задать свои вопросы спикерам клуба в чате трансляции. Забронировать место вы можете здесь.

Данная информация не является индивидуальной инвестиционной рекомендацией, финансовые инструменты либо операции, упомянутые в рамках услуги, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в рамках услуги, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.