Простой пенсионный план: как накопить на будущее без участия государства

30 июня 2023

Просмотров: 2808

30 июня 2023

Просмотров: 2808

Подписывайтесь на нас

Пенсионное законодательство непредсказуемо меняется, поэтому о своем будущем придется позаботиться самостоятельно и приступить к формированию накоплений, которые не будут зависеть от решений правительства и других обстоятельств.

Когда вы обеспечите себе пассивный доход, вы сможете оставить работу и заниматься любимым делом, творчеством, путешествовать или посвятить свое время детям и внукам.

Личный пенсионный план обеспечит вам желаемый доход и позволит сохранить такой уровень жизни, к которому вы привыкли или о котором мечтаете. А государственная пенсия станет приятным дополнением.

Ответьте себе на два вопроса:

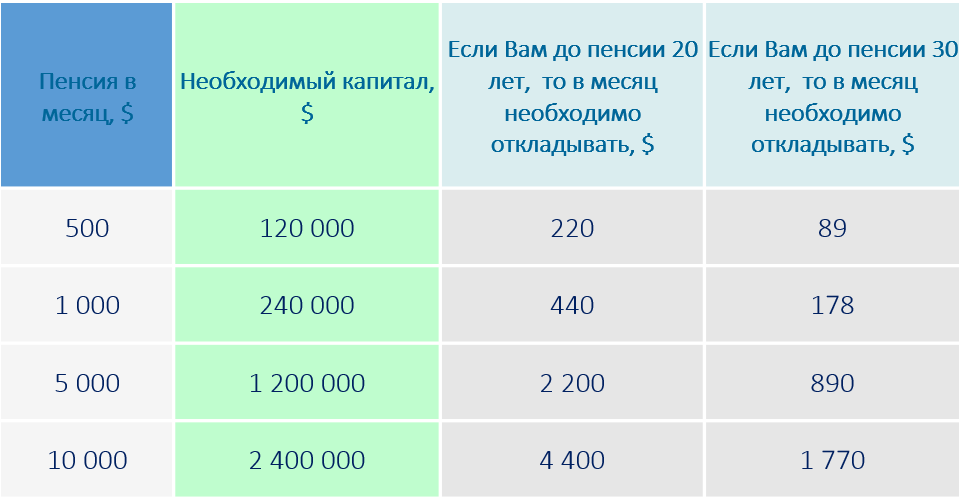

На основе своих ответов рассчитайте, сколько необходимо откладывать сейчас, чтобы достичь желаемого в будущем.

Это значит, что вам необходимо создать капитал в 120 тысяч долларов и инвестировать для этого ежемесячно 220 долларов.

Расчеты мы делаем, основываясь на том, что доходность роста капитала составляет 8% годовых, а пенсионного портфеля = 5% годовых в валюте.

Пока человек находится в активной фазе жизни, он делает регулярные отчисления из заработанных денег на свой личный счет. Принято считать, что это период от 20 до 60 лет. Скорее всего, сейчас вы находитесь именно на этом этапе. Даже небольшие отчисления превращаются в значительный капитал за такой большой отрезок времени. Чем раньше открыть свой пенсионный план, тем меньшими финансовыми усилиями вы придете к своей цели.

По окончании срока программы можно выбрать выплату всей накопленной суммы целиком или пожизненную пенсию. Пенсия выплачивается с регулярностью, которую вы выбираете сами – ежемесячно, раз в квартал или ежегодно. Ренту можно получать в виде фиксированной суммы или процента от капитала.

Пока не найдена система, которая работала бы более эффективно, чем накопительная.

Подберем надежные решения и инструменты для реализации вашего пенсионного плана. Подайте заявку на бесплатную консультацию.

Данная информация не является индивидуальной инвестиционной рекомендацией, финансовые инструменты либо операции, упомянутые в рамках услуги, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в рамках услуги, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.