События 10 и 11 февраля: что произойдёт с российским и американским рынком?

9 февраля 2022

Просмотров: 13041

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

9 февраля 2022

Просмотров: 13041

В РФ 11 февраля пройдет заседание ЦБ РФ по ставке. В США 10 февраля выйдет статистика по инфляции за январь.

Начнем с того, что ближе.

Центробанк России на заседании в пятницу будет рассматривать вопрос об уровне ключевой ставки. Эксперты прогнозируют подъем с 8,5% до 9,5%. Давайте зададимся вопросом, что это даст частному инвестору?

Во-первых, рост ставки приведет к росту доходности рублевых депозитов. Это хорошие новости для тех, кто привык использовать депозиты как основной инструмент вложения денег с прогнозируемой гарантированной доходностью.

Во-вторых, это снизит цены на облигации, что также дает нам рост доходностей по бумагам с фиксированным доходом. Уже сейчас доходность к погашению 18-ти месячной ОФЗ (26215) составляет 9,65%. Если ставку повысят до 9,5%, то мы можем увидеть 10-ю доходность для корпоратов первого уровня листинга и 11%-13% для второго и третьего эшелона.

В-третьих, это не очень хорошие новости для рынка акций. Рост ставки влечет за собой рост стоимости заимствования и снижает будущие прибыли компаний и, следовательно, снижает будущую оценку акций. Поэтому рост ставки это, как модно сейчас говорить в финансовом мире, «встречный ветер» для рынка акций. Кроме того, дивидендная доходность, ради которой многие частные инвесторы пришли на рынок, будет не такой привлекательной по сравнению даже с депозитами при более высоком риске.

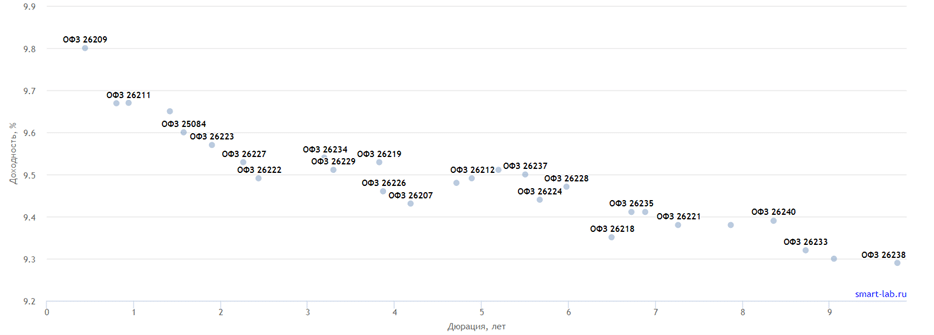

Кроме того, фактор, который может в будущем оказать негативное влияние на российскую экономику и рынок акций — это инверсия доходностей. В нормальных условиях доходности длинных облигаций выше, чем доходности коротких. То есть при инвестировании на длительном горизонте инвесторы требуют более высокой доходности, чем при вложениях на коротком.

Сейчас на российском рынке госдолга сложилась обратная ситуация – доходности коротких облигаций выше, чем доходности длинных. Смотрите рисунок. В нормальных условиях график бы рос слева направо, а не падал.

Обычно инверсия доходностей — это признак приближающейся рецессии. Хотя, по статистике, она может наступить только через 6-18 месяцев после момента фиксирования инверсии.

Перенесемся за океан. В четверг выходит статистика по инфляции в США за январь. Показателей инфляции, которые публикует Бюро Статистики, более десятка, но мы посмотрим на параметр Inflation Rate. Декабрьское значение составило 7% (источник: https://tradingeconomics.com/united-states/inflation-cpi). Это самое высокое значение за последние 30 лет. Аналитики ждут январских данных на уровне 7,3%.

С моей точки зрения возможны как минимум два варианта развития событий на американском рынке акций после публикации данной статистики.

Первый вариант — фактические данные окажутся ниже или равны прогнозным значениям. В этом случае рынок акций продолжит свой рост или останется на прежнем уровне, так как по мнению инвесторов, у ФРС не будет нужды более резко поднимать ставку, чем прогнозируемые 0,25% в квартал. А этот рост уже заложен в цены.

Второй вариант – вышедшая статистика покажет рост инфляции выше, чем прогнозные 7,3% годовых. Тогда, по мнению рынка, ФРС придется повышать ставку более резко, может быть сразу на 0,5% или даже 1% уже на мартовском заседании. Исходя из этого, цены на акции начнут резко снижаться, чтобы откатиться до тех оценок их будущей стоимости, которые будут соответствовать будущим ставкам.

Это будет негативный сценарий для рынка, с одной стороны, но открывающееся окно возможностей для долгосрочных инвесторов начать понемногу подбирать подешевевшие активы.

Ждем важных событий на рынке и выстраиваем планы на свои инвестиции, исходя из ситуации и своей стратегии.

Запись встречи

Клуб инвесторов, 2024

Недвижимость и фондовый рынок в России и за рубежом, возможности для инвесторов в 2024/2025

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.