Что происходит в экономике и на рынках. Что делать инвестору?

8 февраля 2021

Просмотров: 10937

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

8 февраля 2021

Просмотров: 10937

Любой инвестор хочет знать, куда пойдет рынок, чтобы заработать или не потерять.

Как определить движение рынка в ближайшем и чуть более отдаленном будущем?

Существует как минимум два подхода: один основан на макроэкономических данных, второй – на различных коэффициентах и техническом анализе. У каждого есть свои приверженцы, противники и защитники. Попробуем объективно разобраться что есть что.

Начнем с макроэкономических данных. По тому, как они отражают ситуацию в реальной экономике, их можно разделить на три группы: опережающие, синхронные и запаздывающие.

– количество обращений за пособием по безработице,

– индекс потребительских ожиданий,

– предложение денег (М2)

– кривая доходности между 10-ти летними государственными облигациями и ставкой Центробанка,

– индекс акций,

– индексы PMI производственной активности, формируемые в результате опроса менеджеров по закупкам.

– коэффициент отношения запаса товаров к объему продаж,

– средняя ставка процента банков по кредитам первоклассным заемщикам,

– объем непогашенных ссуд в промышленности и торговле,

– динамика индекса потребительских цен на услуги (инфляция).

Наиболее интересными для инвестора являются опережающие индикаторы. Ведь именно на удачном предсказании будущего строится расчет на получение высокой прибыли на рынке.

Самым популярными являются индексы PMI (Purchasing Managers’ Indices) – индексы менеджеров по закупкам.

Ежемесячные данные собираются на основе опросов руководителей высшего звена компаний частного сектора каждой страны. Суммарно эти данные указывают на общее состояние экономики, а субиндексы дают представление о других ключевых экономических факторах, таких как ВВП, инфляция, экспорт, загрузка производственных мощностей, занятость и запасы. Данные PMI используются, чтобы лучше понять, куда движутся экономика и рынки.

Значения индексов варьируются от 0 до 100 со средним уровнем 50,0, который означает отсутствие изменений по сравнению с предыдущим месяцем. Показания выше 50,0 сигнализируют об улучшении или росте по сравнению с предыдущим месяцем. Значения ниже 50,0 сигнализируют об ухудшении или понижении по сравнению с предыдущим месяцем. Чем больше отклонение от 50,0, тем выше скорость изменения.

Фондовый индекс, например, S&P 500 также является опережающим индикатором, что соответствует его сущности своеобразного прогноза будущих доходностей компаний, которые в него входят.

Одновременно это снижает его ценность для принятия инвестиционных решений. К тому времени, когда опережающие индикаторы начнут предсказывать подъем, рынок уже вступил в эту фазу.

И если экономические циклы хоть как-то прогнозируемы, то рынок ценных бумаг может быть непрогнозируемым вообще. Некоторые экономисты считают это еще одним подтверждением гипотезы эффективного рынка.

Но человеку все равно свойственно пытаться угадать будущее, поэтому ищутся все данные, которые могут в этом помочь.

Самым известным рыночным коэффициентом, определяющим состояние рынка, является отношение цены акции к прибыли на нее (Р/Е, price–to–earnings).

Оно может рассчитываться как для отдельной акции, так и для индекса акций. Для индексов акций ведется статистика значений этого соотношения, что позволяет сравнить текущее состояние рынка c ретроспективными значениями и оценить возможное движение вверх или вниз.

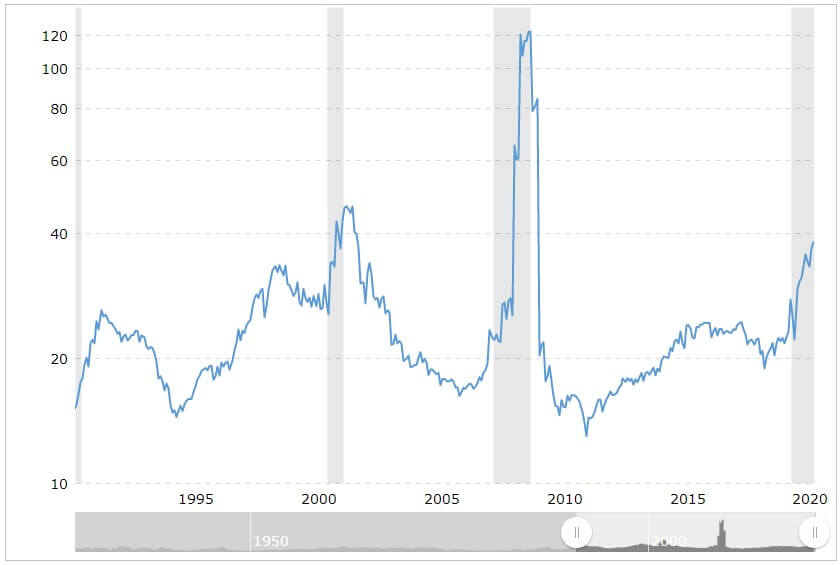

На картинке показано поведение коэффициента Р/Е для индекса акций S&P500, и серым цветом выделены периоды рецессии.

Видно, что когда значение Р/Е превышало среднее значение, экономика уходила в рецессию.

Если сравнить данный коэффициент с индексом акций S&P500, то можно увидеть, что после значительного роста Р/Е индекс корректировался – как в 2000, так и в 2008 и 2020 годах. И то, что сейчас индекс находится выше своих средних исторических значений, по-прежнему указывает на риск коррекции по этому индикатору.

Еще один коэффициент, как его еще называют Индикатор Баффета, представляет собой отношение корпоративных прибылей к ВВП. Его значение по данным за январь 2021 года было на уровне 189.6% при среднем 70%. Текущее значение даже пробило уровень 159.2% накануне пузыря dot-com’ов. Как следует из его ретроспективных данных при существенном превышении этого соотношения 100%, на рынках происходила коррекция.

При наложении индикатора Баффета на индекс S&P500 хорошо прослеживается падение на рынке при росте индикатора и его рост при снижении. Исходя из текущих значений по этому индикатору, впереди нас ждет коррекция. К сожалению, графики не могут абсолютно точно сказать когда она начнется, но её наступление предсказывают достаточно достоверно.

К индикаторам технического анализа можно отнести различные скользящие средние за 200 или 50 дней, индекс волатильности VIX, соотношение пут и колл опционов по индексам и даже индекс страха и жадности (Fear & Greed Index), показывающий, какие эмоции правят рынком.

Какие значения демонстрируют главные экономические индикаторы, как интерпретировать эти данные и какие выводы можно сделать на их основании – в записи вебинара ведущего финансового консультанта Бориса Кожуховского.

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.