Акции, облигации и ETF – ответы на вопросы инвесторов

26 февраля 2021

Просмотров: 5699

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

26 февраля 2021

Просмотров: 5699

Почему вы рекомендуете инвестировать в фонды акций и не рекомендуете инвестировать в акции отдельных компаний?

Инвестирование в акции отдельных компаний несет в себе значительно бОльшие риски. И далеко не факт, что выбранные акции отдельных компаний не повторят судьбу Юкоса, Nokia или Frontier, которые из лидирующих позиций в своем сегменте скатились до прямого убытка для своих акционеров.

Посмотрите на котировки таких компаний, как Boeing – минус 22% с конца февраля прошлого года.

General Electric – минус 57% с конца 2016 года.

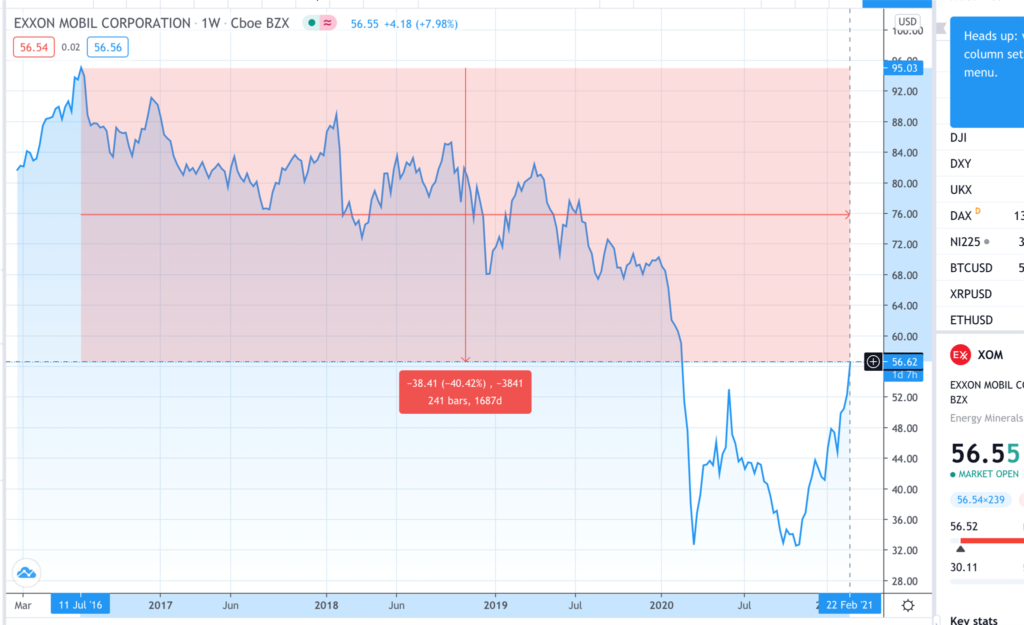

Exon Mobil – минус 40% с июля 2016.

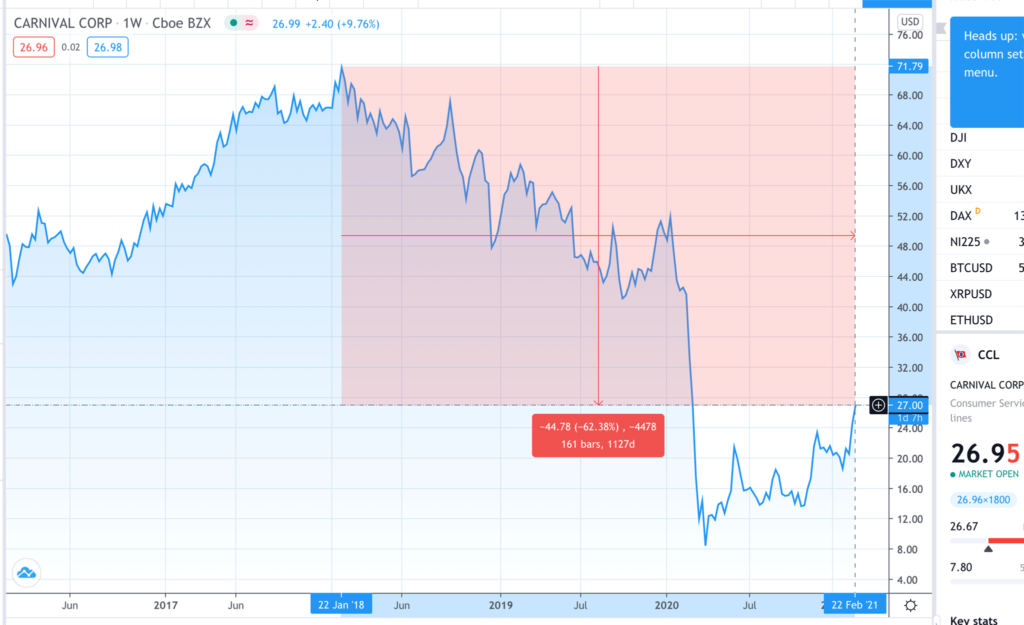

Carnival (круизы) – минус 62% за 3 года. И это далеко не самые плохие примеры, просто эти компании довольно крупные и на слуху.

Вы уверены, что способны спокойно переносить подобные просадки? Здравый смысл подсказывает, что как минимум не стоит ограничиваться акциями одной-двух компаний какими бы замечательными они не казались.

А если в портфеле будет несколько компаний, то это уже и есть фонд, только это будет активно управляемый фонд, и в нем только вы будете главой инвестиционного комитета, принимая все риски и ответственность на себя.

Именно поэтому мы рекомендуем основную часть своего капитала инвестировать через фонды. Если же ваше желание побить рынок непреодолимо, то небольшую часть капитала можно инвестировать в отдельные акции, чтобы со временем понять, подходит это вам или нет.

Если инвестировать в акции через фонд, то почему вы предлагаете ETF?

При использовании фондов акций риски снижаются за счет диверсификации по эмитентам. Покупка всего одной акции ETF равносильна инвестированию в корзину из акций нескольких сотен или даже тысяч компаний. При этом целесообразно использовать индексные фонды, которые отслеживают определенный индекс, это позволит инвестировать свой капитал в соответствии с теми долями, которые занимает акция каждой компании в данном индексе.

Во-первых, у таких фондов значительно ниже издержки по сравнению с фондами с активным управлением.

Во-вторых, благодаря заранее известному составу индекса исключается ошибка управляющего.

В-третьих, статистика неумолима: на промежутке в 5-10 лет абсолютное большинство фондов с активным управлением с учетом понесенных издержек проигрывают соответствующему индексу.

Использование широко диверсифицированных фондов позволяет инвестору даже с минимальным капиталом получать рыночную доходность за вычетом минимальных издержек, которые составляют десятые или сотые доли процента.

При этом ETF бывают не только на акции, но и на другие классы активов: облигации, недвижимость, товарные активы и их подклассы.

Почему при снижении процентных ставок происходит рост цен на облигации?

То, что цена на облигации изменяется в противоположную сторону от изменения процентных ставок вполне объяснимо логически. Большинство облигаций имеют фиксированный купон, который выражается в процентах от номинала и остается постоянным на протяжении всего срока жизни облигации до ее погашения.

Если процентные ставки снижаются, то размер купона по новым выпускам облигаций того же эмитента становится меньше.

В этом случае ранее выпущенные облигации с более высоким купоном будут пользоваться повышенным спросом, и цена на них по законам рынка быстро вырастет до тех значений, когда доходность к погашению обеих бумаг сравняется.

В случае роста процентных ставок все происходит с точностью до наоборот: новые выпуски облигаций имеют более высокий купон и, чтобы продать выпущенную ранее облигацию с фиксированным купоном, продавцам приходится снижать не нее цену, так как в противном случае ее никто не купит.

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.