Осторожно, IPO. Можно ли заработать на первичном размещении?

10 августа 2020

Просмотров: 261106

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

10 августа 2020

Просмотров: 261106

Как правило, инвестиции – это захватывающий процесс. Людям нравится, когда их деньги быстро превращаются во что-то большее. Однако подобные волнующие вложения зачастую приводят к тому, что инвесторы остаются с нереализованными амбициями и пустыми карманами.

Эйфория, которая царит на рынках в последние 2-3 месяца, благодаря щедрым вливаниям ликвидности со стороны центробанков, стала проявлять себя и еще одним интересным образом. Многие инвесторы, видя, что рынок облигаций дает сейчас довольно низкие доходности, а вторичный рынок акций уже отыграл все мартовские потери, все больше начали обращать свое внимание на первичный рынок акций, то есть на рынок IPO (initial public offering).

В последнее время все больше клиентов задают нам вопросы –

как участвовать в IPO и целесообразно ли участие в IPO той или иной компании. Подобные предложения периодически рассылают инвесторам брокеры и банки.

Зачастую участие в IPO представляется как довольно выгодное вложение, и посредники не стесняются в своих обещаниях: 50-100% за 3-6 месяцев – такие соблазнительные условия не редкость в рекламных проспектах по IPO.

Но любой инвестор должен научиться делать одну важную вещь: не верить обещаниям сладкоголосых продавцов, которые предлагают вам новые выпуски акций.

Конечно, вам будут стараться представить любую компанию, чьи новые акции предлагаются к размещению, в самом выгодном свете: аналитические обзоры будут пестрить красивыми и захватывающими дух графиками роста продаж и прибыли. Брокер будет уверять, что те или иные бумаги обязательно вырастут в цене, а некоторые существенно подорожают в первый день торгов.

Возможно, в отдельных случаях так и будет – это спекулятивный рынок. Но закон рынка неумолим: высокая доходность всегда идет рука об руку с повышенными рисками.

IPO (initial public offering) – первичное публичное размещение акций. Это означает, что до момента IPO компания принадлежала ограниченному кругу лиц и теперь владельцы компании решили продать определенную долю своего предприятия неограниченном кругу сторонних инвесторов.

Важно понимать, что первичные размещения проводятся в первую очередь в интересах владельцев – держателей контрольных пакетов этих компаний.

Они, как правило, стремятся привлечь капитал на фоне благоприятной ситуации на рынке и диверсифицировать источники финансирования бизнеса.

Прежде чем принимать участие в покупке любых первично и публично размещаемых акций, нужно понимать ключевую цель любого IPO – это выход в кэш тех, кто стоял у истоков создания и финансирования компании за счет новых публичных инвесторов.

Проблема многих IPO заключается в том, что акции новых компаний в итоге предлагаются по завышенным ценам. Как правило, количество первичных размещений начинает расти с возрастающей стадией бычьего рынка: ведь именно тогда, когда толпой правит жадность, можно продать свою долю в компании подороже.

2019 год был очень удачным для инвесторов: подорожали многие активы. Например, американский рынок акций вырос более чем на 30%. И многие компании воспользовались удачной ситуацией, чтобы выйти на рынок IPO.

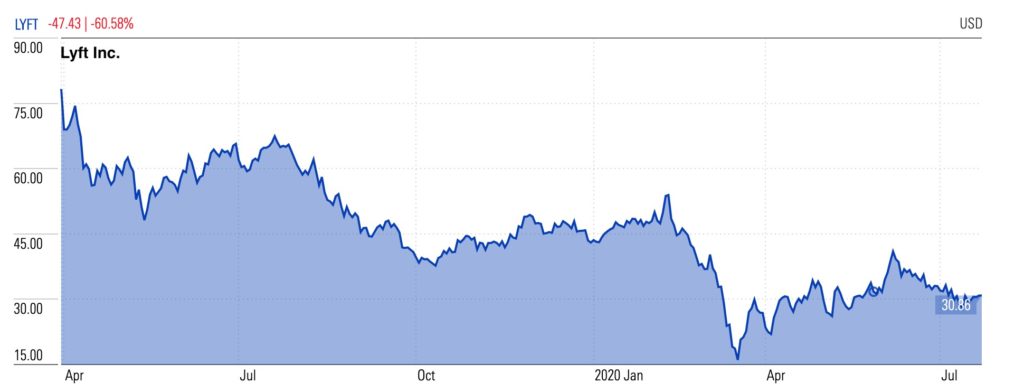

Одним из самых запоминающихся примеров иррационального поведения инвесторов в прошлом году стало IPO компании Lyft, Inc. (LYFT).

Мало кто из частных инвесторов задумывается о том, что основную часть прибыли от выпуска новых акций получают ключевые (частные) инвесторы и большие инвестиционные банки и фонды, которые получают акции по гораздо более низким ценам, по сравнению с рядовым инвестором.

Например, было известно, что в ходе последнего раунда привлечения средств от частных инвесторов Lyft была оценена в $15,1 млрд. Такую же оценку компании накануне IPO давал известный профессор в Бизнес Школе Стерна Асват Дамодаран: согласно его оценке, цена акции должна была быть на уровне $59 за штуку.

В итоге размещение прошло по цене $72 за акцию (что соответствовало оценке компании в $20 млрд.), а в первый день торгов цена поднялась на 8.7% – до $78.29.

То есть публично инвесторы дали ей достаточно завышенную оценку. И это при том, что компания продолжала наращивать убытки из года в год. В итоге акциям понадобилось меньше месяца, чтобы прийти к своим справедливым значениям. На сегодняшний день они торгуются около $30 за акцию: потери первых публичных инвесторов на этом IPO уже составили более 50%.

С другой стороны, история фондового рынка знает немало примеров компаний, капитализация которых выросла в десятки, а то и сотни раз.

Часто можно встретить истории о том, как было бы здорово купить акции Amazon или Microsoft, когда они только вышли на биржу. Amazon провел свое IPO в мае 1997 года и цена одной акции в тот момент составляла $18. Если бы тогда вы купили акции Amazon на $100, то сегодня эти вложения оценивались бы в сумму порядка $188 000 (по состоянию на 22 июля 2020 года). Это же более 188 000% к первоначальным вложениям. Впечатляет, не правда ли?

Но мало было в далеком 1997 году суметь распознать в небольшом интернет-магазине книг будущего гиганта и лидера электронной коммерции, нужно было еще просидеть в его акциях целых 23 года! А сколько вы в среднем держите акции в своем портфеле?

К сожалению, большинство IPO приносят своим новоявленным акционерам одни убытки. Психологи Дэниел Канеман и Амос Тверски пришли к выводу, что наше мышление склонно к упрощению; это приводит к искажениям в суждениях и иррациональному выбору.

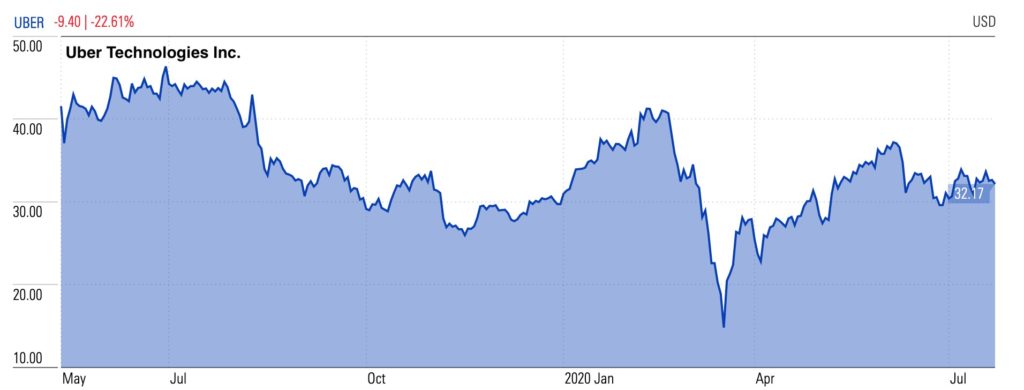

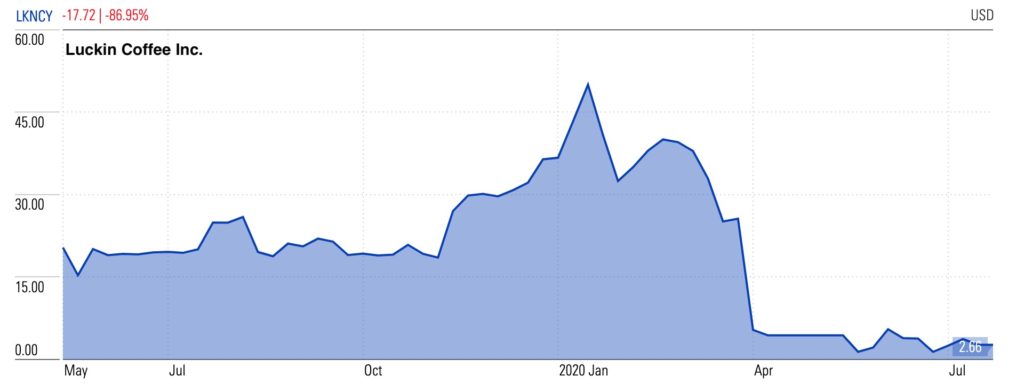

Когда мы оцениваем вероятность наступления того или иного события, мы основываем свои суждения не на том, насколько часто это событие происходит на самом деле, а на том, на сколько яркими и эмоциональными были примеры в прошлом. Мы все хотим купить “новый Facebook” – потому что знаем – покупку первого Facebook мы уже упустили. Но забываем, что многие другие IPO были ужасными инвестициями (Snapchat, Uber, Lucking Coffee и другие).

История с последней компанией особенно примечательна: Lucking Coffee прочили славу китайского Starbucks, и руководство компании всерьез заявляло, что к началу 2020 года они обгонят сеть американских кофеен по количеству кафе в КНР.

В ходе последнего закрытого раунда финансирования, где основным инвестором выступил BlackRock, компания была оценена в $2,9 млрд. В мае 2019 года компания провела IPO: капитализация компании достигла $5 млрд в первый же день торгов на бирже.

Я помню, как в июне 2019 года нам написал клиент, что очень хочет купить акции Lucking Coffee и можем ли мы помочь ему в этом? Мы предупредили его, что не рекомендуем вкладываться в отдельные компании, и уж тем более в такие молодые и не проверенные временем: убыток компании по итогам 2018 года составил около 475 млн. долларов. В начале 2020 года у компании начались проблемы: оказывается, она сильно завысила показатели своих продаж. В результате скандала стоимость акций Lucking Coffee упала с $50 в начале года, до $2.5 по состоянию на июль 2020.

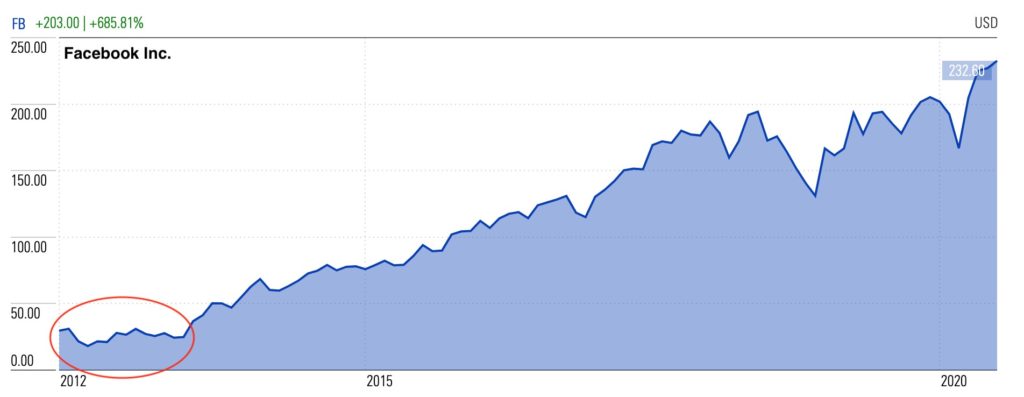

Но есть и положительные примеры: такие как IPO Facebook. Компания вышла на биржу в мае 2012 года. На следующий день после того как компания стала публичной, ее акции просели на 10% и впоследствии упали почти на 50% по сравнению с их первоначальной ценой размещения около $38.

И это обычное дело для IPO. Означает ли то, что цена акций проваливается после начала торгов, что это плохая инвестиция?

Как мы знаем, акции Facebook за последующие годы выросли на сотни процентов. Но сколько среднестатистических инвесторов смогли выдержать падение стоимости своих инвестиций на 50% и более процентов?

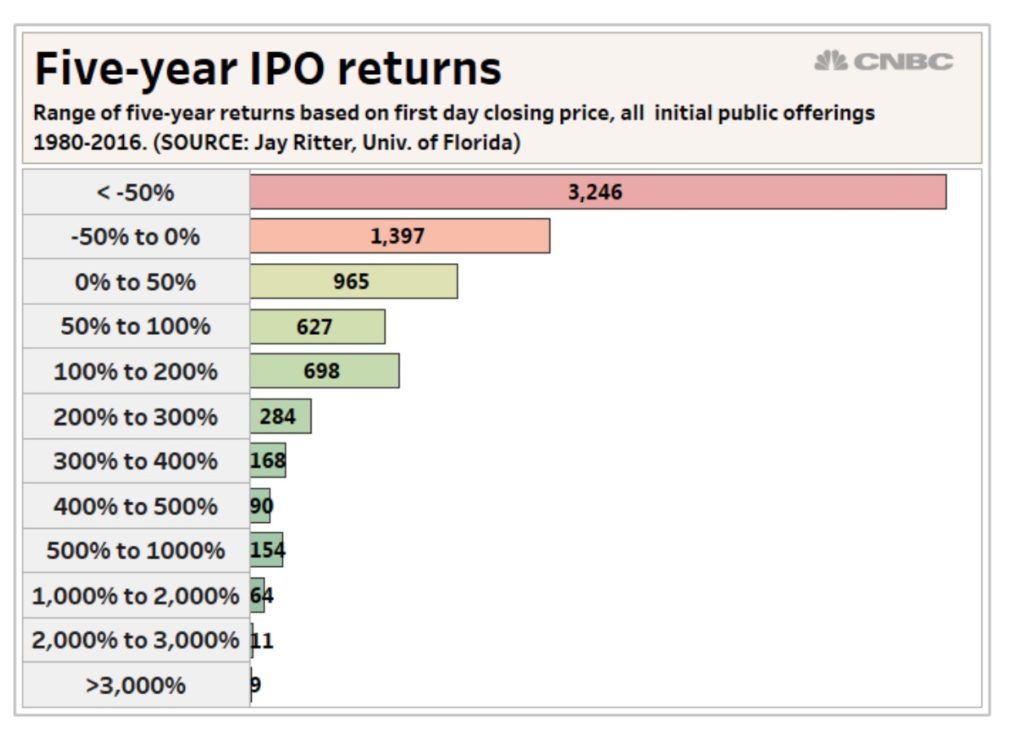

Несмотря на такой впечатляющий пример с Facebook, статистика по долгосрочной доходности в IPO в целом выглядит довольно печально: более 60% выпусков IPO за период с 1980 по 2016 год принесли своим инвесторам убытки на горизонте в 5 лет:

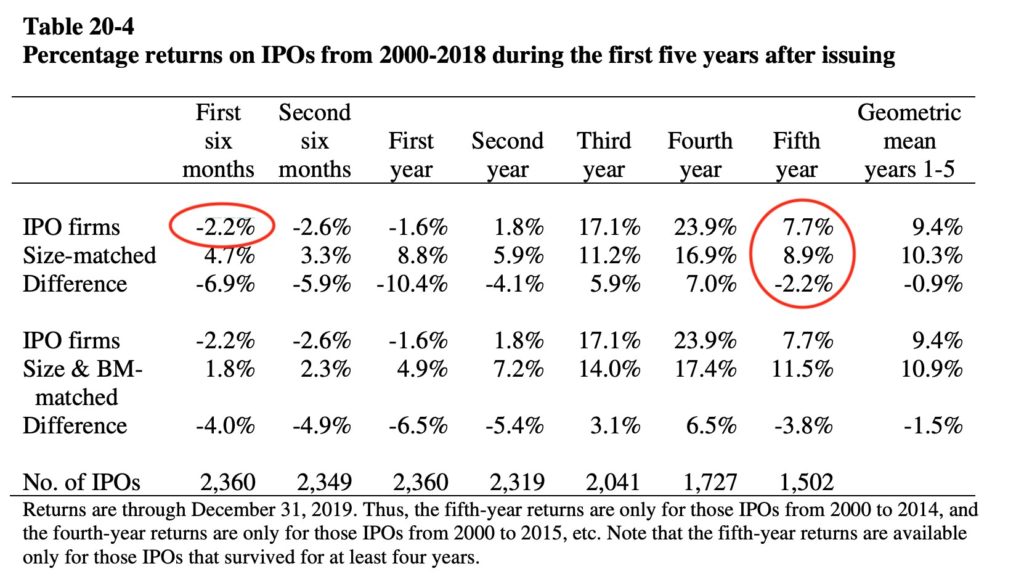

В период с 2000 по 2018 год средняя доходность на горизонте 6-ти месяцев тоже была отрицательной. А на горизонте 5-ти лет доходность по IPO проигрывала рынку в среднем на 2% в год.

Кроме того, за участие в IPO вам еще нужно будет заплатить посредникам (средняя комиссия за покупку акций по IPO может составлять 3-5%): причем комиссии, как правило, возьмут сразу, а вот получит ли инвестор прибыль – еще вопрос.

Мы не рекомендуем своим клиентам покупку отдельных акций, потому что это несет для большинства инвесторов разочарования и убытки.

Основу инвестиционного портфеля подавляющего большинства розничных инвесторов должны составлять индексные фонды.

Участие в IPO – это тоже покупка отдельных акций, только гораздо более рискованное и дорогое предприятие.

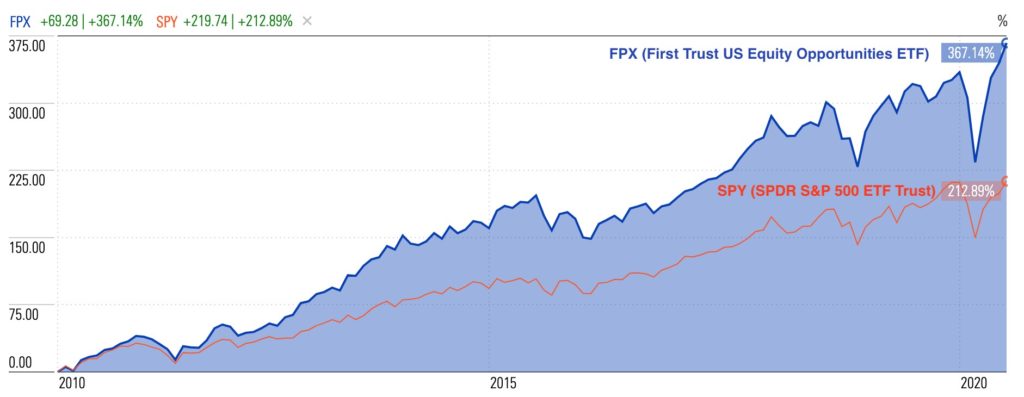

Если же инвестор считает, что IPO непременно должны стать частью его инвестиционного портфеля, стоит выделить на эту часть не более 10% капитала. Кроме того, можно использовать более доступные и ликвидные способы участия в IPO – через индексные фонды (ETF).

В качестве примера, можно привести фонд First Trust U.S. Equity Opportunities ETF (FPX). Фонд отслеживает взвешенный по рыночной стоимости индекс 100 крупнейших IPO США за первые 1000 торговых дней для каждой акции. Объем активов в фонде $1,38 млрд.

Комиссия за управление 0,6%. FPX существует с конца 2006 года и за последние 10 лет стабильно обгоняет индекс SP500 в среднем на 3% в год.

Покупка акций в ходе отдельных IPO – не лучший способ разбогатеть, поскольку при этом зачастую нарушается один из важнейших принципов разумного инвестирования: независимо от того, хотят ли другие инвесторы купить те или иные акции, вы должны покупать их только в том случае, если хотите стать владельцем доли в интересующем вас бизнесе за разумную цену.

Но большинство инвесторов, участвующих в IPO, часто перестают обращать внимание на стоимость этого самого бизнеса и чрезмерно увлекаются ценой акций в надежде, что найдется кто-то, кто заплатит больше.

И напоследок, Бенджамин Грэм в своей замечательной книге “Разумный инвестор” дает несколько интересных и колких переводов для аббревиатуры IPO. Он предположил, что IPO можно расшифровать не только как “Initial Public Offering” (первичное публичное размещение). Есть и другие варианты:

Кто-то может не согласиться, но в большинстве случаев это недалеко от истины.

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.