Примеры личных финансовых планов

13 февраля 2013

Просмотров: 25510

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

13 февраля 2013

Просмотров: 25510

Рассмотрим несколько примеров личных финансовых планов для людей с различным уровнем доходов, целями и временными рамками их достижения.

Главе семейства Ивановых Виктору и его супруге Олесе по 45 лет. Оба работают менеджерами в крупных московских компаниях. Их сыну Ивану 12 лет.

За несколько лет стабильного высокого дохода их накопления «под подушкой» и частично в банке составили весьма внушительную сумму. Несмотря на их страх перед любыми инвестиционными инструментами, мысль об упущенном доходе, особенно на фоне рекламы некоторых инвестиционных фондов и рынка Forex, стала навязчивой. Но всё же это люди ещё советской закалки и к тому же очень осторожные и недоверчивые, поэтому для начала решили самостоятельно исследовать рынок и обратиться к профессиональным консультантам, чтобы не попасть в финансовую пирамиду. Таким образом, Олеся и Виктор попали в нашу компанию.

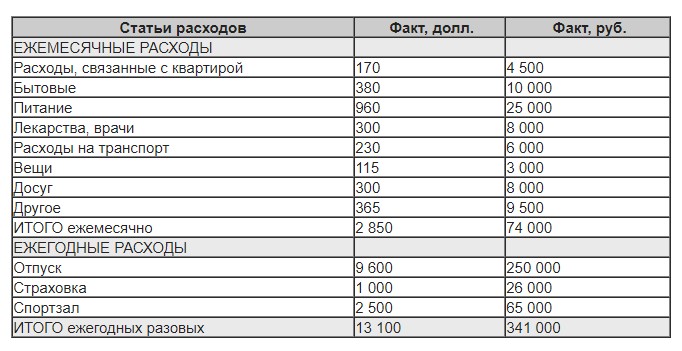

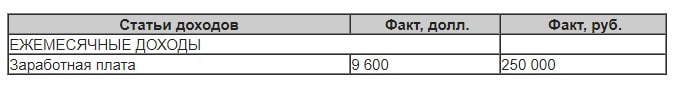

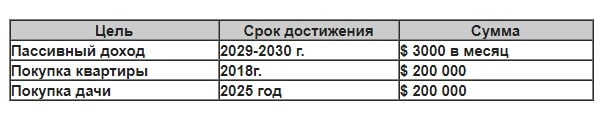

Вот их исходные данные для разработки плана:

Финансовая консультация клиента всегда начинается с анализа его текущего финансового состояния. Итак, финансовое состояние наших клиентов достаточно стабильно, хотя стабильность напрямую зависит от получения заработной платы.

Но главное у семьи положительный баланс между доходами и расходами, а также между стоимостью активов и пассивов и, соответственно, реальная возможность использовать его в целях повышения финансового благосостояния в будущем.

Стоит также отметить, что весь доход в семью приносит Виктор, поэтому его жена и сын находятся в абсолютной финансовой зависимости от него. В данном случае мы рекомендуем обязательно застраховать жизнь основного кормильца семьи от таких рисков, как «потеря трудоспособности» и «смерть» в пользу иждивенцев.

В целом защита личного финансового плана, складывается из трёх основных моментов: пенсионные накопления; страхование жизни и нетрудоспособности и наличие резерва денежных средств. В данном случае она реализована частично в виде медицинского страхования по месту работы и наличия резерва денежных средств (наличные и счета в банках), которые являются финансовым буфером на случай непредвиденных обстоятельств. Но медицинская страховка опять же полностью зависит от работодателя – стоит это иметь в виду при смене места работы. Страховой резерв в размере 6 ежемесячных сумму расходов стоит разместить на депозитном счёте, чтобы он приносил пусть небольшой, но доход.

Пенсионные накопления – совершенно открытый на сегодняшний день для семьи Ивановых вопрос. Виктору и Олесе необходимо задуматься о нём уже сейчас. При наличии приличного дохода и положительного баланса денежных потоков, Виктор и Олеся сегодня не достаточно эффективно используют эту разницу для формирования своего благосостояния и финансовой независимости в будущем. Для закрытия данного вопроса можно рассмотреть английский способ инвестирования капитала через страховую компанию и сформировать долгосрочный портфель инвестиций.

Если посмотреть на баланс активов и пассивов семьи, то мы также увидим, что средневзвешенная стоимость пассивов семьи (кредитов в данном случае) выше стоимости активов (текущие счета, наличные): 10,5% против 1% годовых. То есть, грубо говоря, у семьи Ивановых убыток в размере 9,5% годовых. Конечно, в абсолютном выражении они его не замечают, так как сумма активов намного превышает сумму пассивов, тем не менее, данное соотношение доходности нельзя назвать эффективным. Здесь первоочередными рекомендациями могут быть:

В данном случае можно остановиться на последнем варианте, так как кредит у Виктора с Олесей «недорогой» и осталось платить всего 5 месяцев. Кроме того, стратегия инвестирования, разработанная далее для семьи, нацелена на получение сопоставимой и даже чуть бОльшей доходности в более стабильной валюте.

И в завершение, я предлагаю подумать об образовании Ивана. Бесплатное высшее образование уходит в прошлое, поэтому лучше позаботиться о решении данного вопроса заранее. Если вопрос об образовании будет решён иным способом, в любом случае стартовый капитал для жизни Ивану не помешает.

Итак, давайте посмотрим, что получается.

Период планирования: 2013-2032 гг.

Сохранение дохода семьи на сегодняшнем уровне до 2028 года, с 2029 года, максимум с 2030 года – выход Виктора на пенсию.

Сохранение текущих ежемесячных расходов семьи на уровне запланированных сегодня.

Ежегодные расходы семьи увеличены на сумму ежегодного взноса по страхованию жизни = $2536,5 для страхового покрытия на случай смерти $150 000. (Расчёты произведены на примере программы накопительного страхования американской компании NWL).

В данном разделе мы рассмотрим процесс формирования инвестиционной суммы по годам.

Стратегия инвестирования, предлагаемая нами, основана на использовании положительного баланса денежных средств от текущей деятельности в целях инвестирования.

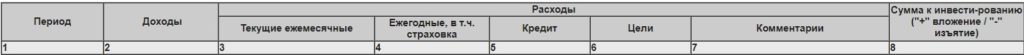

В таблице ниже приведены расчёты денежных потоков по текущей деятельности и выведена сумма ежегодных накоплений (как разница между доходами и расходами по текущей деятельности).

План текущих доходов и расходов, тыс. руб.

Из данной таблицы мы видим:

Стоит отметить, что накопления внутри года в первый год реализации плана лучше всего производить на пополняемо-отзывном депозите в российском банке.

Начиная с 2029 года дохода в таблице нет, при этом расходы остаются на прежнем уровне – они производятся за счет пассивного дохода, что видно по «минусовой» колонке №8.

Теперь, когда составили долгосрочный бюджет доходов и расходов, можно приступить к разработке плана инвестирования.

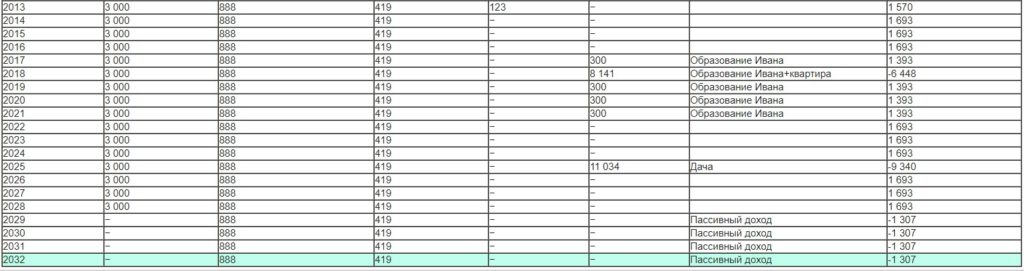

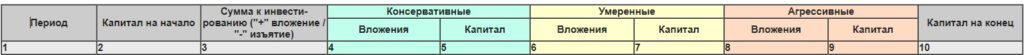

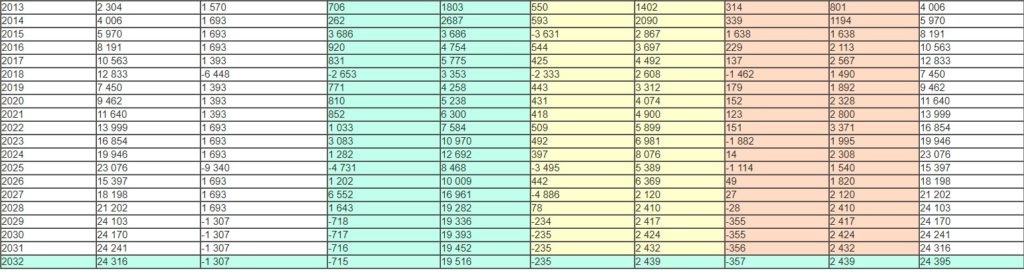

В таблице, приведённой ниже, мы рассмотрим непосредственно стратегию инвестирования, её влияние на достижения целей семьи.

Инвестиционные операции в таблице отражаются раз в год по итогам каждого года. При этом на практике инвестировать можно в тех месяцах, в которых есть положительная разница между доходами и расходами.

Цифры с минусовыми значениями – это изъятие капитала из портфеля инвестиций, положительные – инвестирование.

План накопления капитала, тыс. руб.

Рассмотрим на примере 2013 действия семьи Ивановых по данной таблице:

Далее каждый год семье Ивановых необходимо производить действия, указанные в таблице. Нужно иметь в виду, что по факту суммы непременно будут отличаться.

С 2029 года Виктор уходит на пенсию. Таким образом, доходы в виде заработной платы с 2029 года прекращаются, и семья начинает жить на процент от накопленного капитала. Мы видим это в таблице «План текущих доходов и расходов» в строке 2029 года, как отсутствие доходов от текущей деятельности. Видим и в таблице «План накопления капитала» в строке 2029 года, как изъятие капитала для жизни из инвестиционных инструментов.

Стоит также отметить, что в 2027 году за пару лет до выхода на пенсию необходимо скорректировать инвестиционную стратегию на более консервативную, так как Олеся и Виктор уже не могут себе позволить рисковать своим капиталом, как раньше – теперь он их «кормилец». Вы можете видеть в таблице «План накопления капитала» в строке 2027 года эту корректировку: изъятие капитала из агрессивных и умеренных инвестиций в пользу консервативных. С этого момента капитал будет приносить меньший доход, чем раньше – около 5% годовых, но зато более надежно.

Проценты от капитала даже при таком консервативном размещении получаются у семьи Ивановых как раз достаточные для поддержания прежнего уровня расходов для жизни: при размещении накопленного капитала в размере 24 103 тыс. рублей на конец 2028 года под 5% годовых они могут рассчитывать на 100 тыс. рублей пассивного дохода в месяц. При том, что их текущие расходы до выхода на пенсию составляли 74 тыс. рублей в месяц. Поэтому они могут себе позволить, в том числе и ежегодные путешествия, занятия в спортзале и оплату страхования жизни в пользу Ивана, если захотят.

Таким образом будет выглядеть инвестиций в конце 2013 года, если действовать согласно плану:

Стоит отметить, что глава семейства Ивановых – Виктор хотел взять на себя достаточно высокий риск: 60% портфеля агрессивных инвестиций, но в ходе работы мы все-таки решили сократить их долю до 20%.

При этом консервативных инвестиций в портфеле запланировали – 45% и, соответственно 35% умеренных инвестиций.

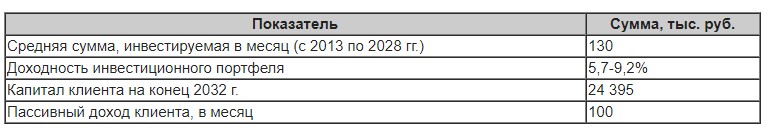

Итак, подведём резюме разработанному плану:

Личный Финансовый План (ЛФП), составленный с учетом потребностей и пожеланий семьи Ивановых, показал соответствие заявленных финансовых целей их текущим возможностям. Все цели достижимы в обозначенные сроки. Осталось реализовать рекомендации на практике.

Вы можете заказать услугу разработки вашего Личного финансового плана у финансового консультанта.

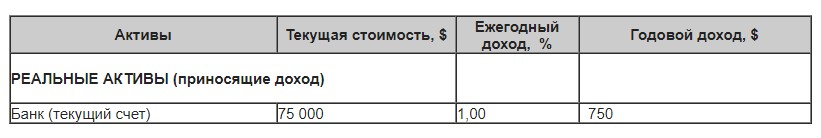

А теперь я хочу показать пример инвестиционного плана для семьи, которая обратилась к нам за услугой.

Антон глава семьи и бизнесмен. Все финансовые средства семья, состоящая из 4-х человек – жены и 2-х детей, получает именно из бизнеса Антона.

Доход из бизнеса не стабилен: то пусто, то густо как говорится, но тем не менее на текущие расходы всегда достаточно. Более того, семье Озеровых удалось приобрести дом в ближнем Подмосковье и сделать там хороший ремонт. К моменту обращения к финансовому консультанту семья жила на два дома: квартира в центре Москвы плюс дом в Подмосковье, хотя в квартире члены семьи бывали редко и в основном только, чтобы проверить, всё ли в порядке.

При общении с Антоном выяснилось, что рисковать он не любит и все деньги держит в бизнесе только по этой причине. «Я понимаю свой бизнес и, несмотря на нестабильность дохода, я не рискну инвестировать в другие инструменты, так как не понимаю их» – говорит Антон.

Антон не хочет рисковать деньгами. «Большой риск не для меня» – говорит он, имея в виду высокорисковые стратегии вложения средств на финансовых рынках. И при этом ВСЕ средства инвестирует в самый агрессивный и высокорискованный инструмент на рынке – частный бизнес. Никакие инвестиционные фонды не сравнятся по агрессивности и рискованности с прямыми инвестициями в бизнес, тем более, полностью зависящий от одного человека. И вот убедительный пример для Антона и сторонников его точки зрения. Знаете ли вы, какую долю в портфеле западных инвесторов (очень состоятельных инвесторов!) – занимает собственный бизнес? Только 20%. Да-да, одну пятую всего портфеля, остальное – это акции других компаний, облигации разных эмитентов, инвестиционные фонды, накопительные пенсионные программы, недвижимость и банковские депозиты.

Инструментов для накопления капитала, менее рискованных и более стабильных, чем свой частный бизнес – масса! Да, у них невысокая доходность, особенно на фоне собственного бизнеса. Но ведь в бизнесе могут быть и нулевые периоды и даже минусовые. А в консервативных накопительных инструментах такого быть не может. «Поэтому, если в Вашем портфеле уже достаточно риска и доходности, почему бы не разбавить его стабильностью?» – спросили мы Антона, – «Именно это и называется диверсификацией. Диверсификацией пользуются миллионы инвесторов во всем мире с целью снижения риска своих вложений, риска потери капитала в полном объёме».

Для Антона данное заявление со стороны финансового консультанта было большим откровением. Он задумался над словами консультанта о рисках собственного бизнеса и диверсификации не на шутку.

Поскольку рисков у семьи уже достаточно – их дает собственный бизнес, мы посоветовали супругам добавить в инвестиционный портфель, состоящий на 100% из вложений в бизнес, только умеренные и консервативные инструменты. Мы предложили на рассмотрение:

Перечисленные выше инструменты кроме диверсификации накоплений Антона и Ксении закрывают и позиции пенсионных накоплений (п.1,2) и страхование жизни Антона (п.2), как основного источника дохода семьи, и обеспечивают страховой резерв на случай непредвиденных обстоятельств (п.4)

Доказывать необходимость страхования жизни тому, кто не убедился на личном опыте или опыте близких людей в его необходимости – сложно. Страховка, к сожалению, это такой продукт, который уже не купишь тогда, когда он реально понадобится. И мы порекомендовали супругам не затягивать рассмотрение и принятие решения по вопросу о страховке.

А теперь о способах пенсионных накоплений. Их несколько, в том числе и инвестирование в недвижимость, с целью последующей сдачи ее в аренду, – именно такой вариант указывался семьей как наиболее надежный и потому привлекательный. Но инвестиции в недвижимость требуют крупных разовых вложений. Поэтому мы предложили рассмотреть для инвестирования фонды недвижимости по всему миру.

При использовании инструментов для пенсионных накоплений главное не забывать, что цель подобных вложений – не высокая доходность, а высокая надежность и желательно гарантированность результата. Здесь неуместны «минуса» по годовой доходности, здесь важен стабильный гарантированный прирост капитала. Именно поэтому мы рекомендуем своим клиентам с этой целью западные накопительные пенсионные программы, чей опыт работы на рынке измеряется десятилетиями и облигации надежных эмитентов.

В качестве наиболее ликвидного резерва денежных средств на непредвиденные расходы, в том числе медицинские, можно использовать банковский депозит. При этом сумма на банковском депозите должна быть не менее 6-и сумм ежемесячных расходов и в целом комфортна для семьи. Будьте аккуратны с выбором банка: лучше выбирать банк из первой десятки рейтинга по активам – смотрите рейтинг банков на сайте banki.ru.

Если же вас вдруг привлекли высокие проценты какого-нибудь банка, задумайтесь о том, почему этот банк вынужден привлекать «дорогие» деньги тысяч мелких вкладчиков вместо недорогих кредитов на межбанковском рынке кредитования. Посмотрите, участвует ли он в системе государственного страхования вкладов. В любом случае постарайтесь не держать в банках второго эшелона все свои деньги, а также не превышайте вложения на одного человека более 700 000 руб. (размер суммы, страхуемой государством в каждом банке на одного человека независимо от количества счетов).

После разговора финансово консультанта с Антоном на тему эффективности использования имеющейся в собственности у семьи недвижимости, семья пришла к выводу о сдаче в аренду квартиры в центре Москвы. Консультант лишь привёл несколько разумных доводов:

Итак, мы рассчитали план инвестирования для Антона и его семьи, основываясь только на доходе от сдачи квартиры в аренду, не учитывая дохода от бизнеса, так как он не прогнозируем и весь уходит на расходы, и картина получилась уже неплоха.

При использовании вышеперечисленных инструментов накопления капитала, а также при условии сдачи трехкомнатной квартиры в аренду за 2500 $ в месяц и инвестировании этой суммы полностью, рост капитала семьи в течение ближайших 10 лет может быть следующим:

Динамика роста капитала хорошо видна на графике:

Как видим, капитал семьи уже начиная с 2018 г. достаточен для инвестиций в недвижимость. Осталось только подобрать конкретные инструменты для реализации данного плана.

И в заключение еще раз хочу подчеркнуть, что все вышеперечисленные способы вложения средств обладают гораздо меньшим риском, чем тот, которому семья подвергает себя сейчас, – надеясь только на собственный бизнес.

При разработке реального плана в каждой конкретной ситуации возникают свои неповторимые нюансы, поэтому описать все тонкости разработки плана не представляется возможным. Это и диверсификация инвестиционного портфеля по валютам и странам, и отдельное направление по разработке антикризисной стратегии, когда пассивы превышают активы, и наоборот использование кредитов для достижения целей заказчика. Как нет двух одинаковых людей в этом мире, так и не может быть двух одинаковых личных финансовых планов.

Главное – в любом случае разработка личного финансового плана помогает понять, чего Вы можете достичь, исходя из существующих возможностей, и что Вам необходимо предпринять, чтобы достичь поставленных целей в полном объёме.

Запись встречи

Клуб инвесторов, 2024

Недвижимость и фондовый рынок в России и за рубежом, возможности для инвесторов в 2024/2025

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.