Как находить лучшие фонды для инвестирования

20 июня 2019

Просмотров: 12828

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

20 июня 2019

Просмотров: 12828

Почему важно изучать ETF, взаимные и хедж-фонды перед покупкой.

Для большинства российских инвесторов главным критерием выбора инвестиционных инструментов до сих пор остаются показатели доходности. За привлекательными цифрами люди не замечают рисков, теряют деньги и остаются разочарованными в самой идее создания капитала для достижения глобальных финансовых целей.

Грамотное инвестирование требует осознанного подхода. Если вы хотите инвестировать самостоятельно или по рекомендациям банков, брокеров или различных управляющих компаний, вам придется внимательно изучать любые инструменты, предлагаемые для вложений.

Сегодня поговорим о фондах – какие характеристики важно учитывать, на что обращать внимание и где искать важную информацию.

Финансовые консультанты, изучая фонды, выбранные их клиентами, чаще всего обращаются к системе Morningstar. Этот ресурс доступен каждому. Его бесплатного функционала достаточно, чтобы «увидеть фонд изнутри».

Используя возможности Morningstar, можно начать инвестировать грамотно, быть уверенным в надежности вложений и участвовать в росте мировых финансовых рынков.

Выбирая фонды для инвестирования, разобраться в их структуре так же важно, как при инвестировании в акции и корпоративные облигации изучить компанию и проанализировать ее отчетность.

Не нужно доверять оболочке, какой бы привлекательной она ни была. Чтобы сделать правильный выбор, стоит вникнуть в суть. В инвестициях в фонды – то же самое.

Инвестиционные фонды принято считать одним из самых надежных и прозрачных инструментов благодаря широкой диверсификации, ликвидности вложений, защите капитала от банкротства управляющей компании, однако нельзя полностью исключать риски при инвестировании в фонды.

Риск снижения стоимости активов, находящихся внутри каждого инвестиционного инструмента, невозможно исключить, но можно минимизировать, разобравшись, какие активы находятся внутри фонда.

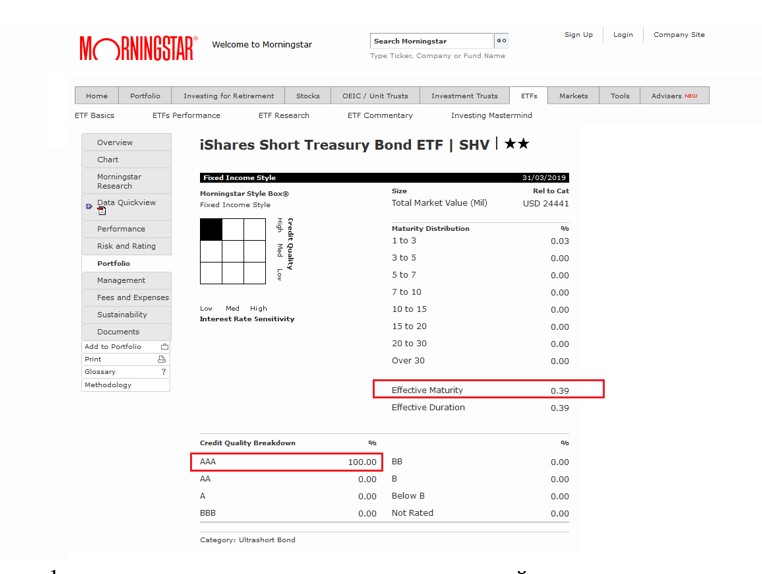

Если вы совсем консервативный инвестор, вам подойдут фонды, имеющие в своем составе облигации наивысшего рейтинга ААА и с короткими сроками погашения. Как, например, в фонде iShares Short Treasury Bond ETF. Этот фонд практически не подвержен колебаниям в цене и выплачивает дивиденды на уровне 2,03% годовых в USD.

Изучив фонды по определенным параметрам, вы поймете, какие риски несет в себе тот или иной фонд, и сможете ими эффективно управлять.

Что важно знать об инвестиционном фонде прежде чем доверить ему свои деньги?

Таких показателей немало, важно научиться их отслеживать.

Название фонда обычно отражает, какие активы включены в фонд.

Например, просто переведя название Vanguard Total World Stock Index Fund ETF, можно понять, что фонд содержит акции всего мира.

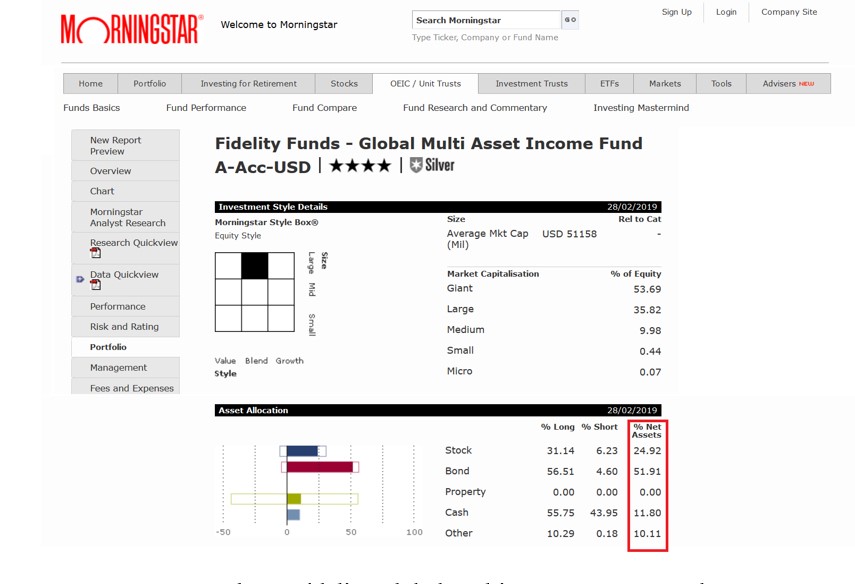

Состав фонда SPDR S&P 500 ETF определит тот, кто знает, что индекс S&P 500 – это индекс акций пятисот крупнейших компаний США. А вот что содержится внутри фонда Fidelity Global Multi Asset Income Fund – сразу не скажешь. Судя по названию, разные активы, приносящие доход, а вот какие и сколько – не понятно.

Как вы уже поняли, часто название фонда отражает тот класс активов, которые включены в фонд. Но акции и облигации – это широчайшие классы, которые делятся на виды и подвиды.

Акции могут быть развитых и развивающихся рынков, крупных, средних или мелких компаний.

Облигации могут быть инвестиционного рейтинга или спекулятивные, краткосрочные, среднесрочные или долгосрочные. И так же – развитых или развивающихся стран.

Необходимо понимать, какие именно классы активов, и какие их виды содержатся внутри фонда. Это будет определять его потенциальную доходность и риски.

Уже упомянутый фонд Fidelity Global Multi Asset Income Fund на 24,92% состоит из акций, на 51,91% из облигаций и содержит 11,8% денежных средств.

Каждый вид активов имеет свою историческую доходность и связанные с ним риски. Всем хорошо известно, что прошлые результаты не определяют поведение актива в будущем, но на основании этой информации мы можем предположить, как они поведут себя в будущем, и задать параметры доходности и риска для нашего портфеля при использовании того или иного фонда.

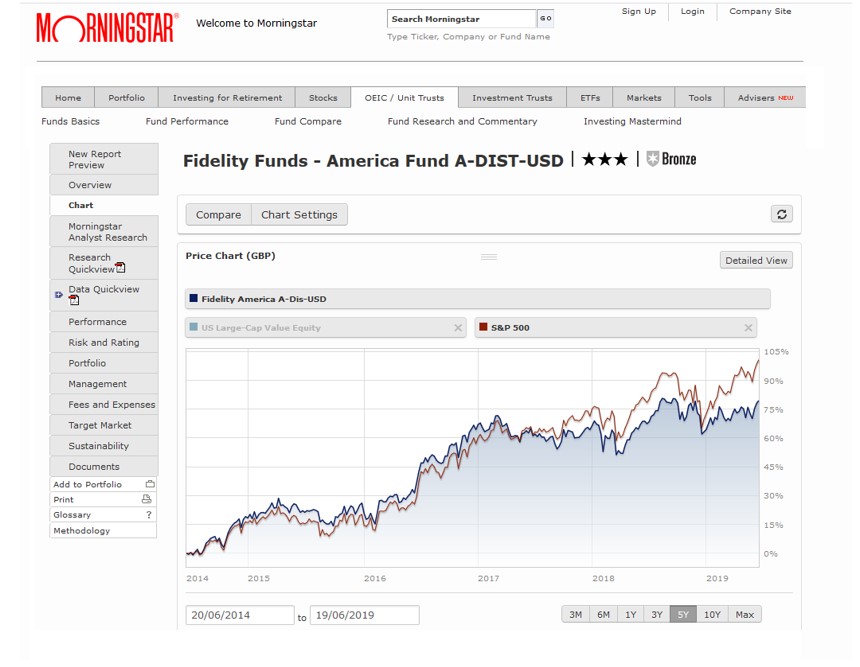

Одним из важных факторов при выборе фонда является его поведение относительно рынка или индекса, который фонд стремится превзойти. Для этого результаты работы фонда нужно сравнивать на отрезке не менее пяти или десяти лет.

Например, фонд Fidelity Funds – America Fund A, инвестирующий в акции американских компаний, то опережает, то отстает от индекса S&P 500.

Безусловно, важна и стоимость управления вашими деньгами – то есть комиссии управляющих компаний. Высокие комиссии при доходности фонда на уровне рынка снижают стоимость накоплений инвестора.

Например, при одних и тех же результатах по доходности и комиссии за управление в 0,09% и 1,89%, итоговая сумма накопления через 10 лет будет существенно отличаться.

Если инвестировать $100 000 на 10 лет со среднегодовой доходностью 7%, то итоговый капитал в фонде с комиссией 0.09% составит $194 962, а в фонде с комиссией 1.89% всего $162 987.

Проанализировав интересующие вас фонды по этим критериям, можно понять, что даже внешне привлекательный фонд, демонстрирующий высокую доходность, на самом деле может стать плохой инвестицией.

Запись встречи

Клуб инвесторов, 2024

Недвижимость и фондовый рынок в России и за рубежом, возможности для инвесторов в 2024/2025

15-16 апреля, интенсив

Практика инвестирования через ETF фонды

Разбор конкретных фондов, домашние задания с обратной связью от ведущего, дополнительные материалы и интенсивная практическая работа.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.