–ß–µ–º –ø–æ–ª–µ–∑–µ–Ω –ª–∏—á–Ω—ã–π —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–π –ø–ª–∞–Ω –∏ –∫–∞–∫ –µ–≥–æ —Å–æ—Å—Ç–∞–≤–∏—Ç—å

18 –∏—é–Ω—è 2020

–ü—Ä–æ—Å–º–æ—Ç—Ä–æ–≤: 8536

–î–æ—Ö–æ–¥–Ω–æ—Å—Ç—å —Ç–∏–ø–æ–≤—ã—Ö

–ø–æ—Ä—Ç—Ñ–µ–ª–µ–π,

–ù–∞ 1 –∞–ø—Ä–µ–ª—è 2022

–¢–∏–ø –ø–æ—Ä—Ç—Ñ–µ–ª—è

–æ–±—â.

–≥–æ–¥.

–ö–æ–Ω—Å–µ—Ä–≤–∞—Ç–∏–≤–Ω—ã–π

14,75%

-4,85%

–£–º–µ—Ä–µ–Ω–Ω—ã–π 1

33,12%

-4,87%

–£–º–µ—Ä–µ–Ω–Ω—ã–π 2

32,30%

-5,88%

–ê–≥—Ä–µ—Å—Å–∏–≤–Ω—ã–π

38,68%

-6,84%

18 –∏—é–Ω—è 2020

–ü—Ä–æ—Å–º–æ—Ç—Ä–æ–≤: 8536

–í—Å–µ –±–æ–ª—å—à–µ –ª—é–¥–µ–π –æ–±—Ä–∞—â–∞–µ—Ç—Å—è –∫ –Ω–∞–º –∑–∞ —Ä–∞–∑—Ä–∞–±–æ—Ç–∫–æ–π –ª–∏—á–Ω–æ–≥–æ —Ñ–∏–Ω–∞–Ω—Å–æ–≤–æ–≥–æ –ø–ª–∞–Ω–∞, —á—Ç–æ–±—ã —É–∑–Ω–∞—Ç—å, –∫–∞–∫ –æ–ø—Ç–∏–º–∏–∑–∏—Ä–æ–≤–∞—Ç—å —Å–≤–æ–∏ —Ä–∞—Å—Ö–æ–¥—ã –∏ –Ω–∞–∫–æ–ø–∏—Ç—å –Ω–∞ –∫—Ä—É–ø–Ω—ã–µ –ø–æ–∫—É–ø–∫–∏.

–õ–∏—á–Ω—ã–π –ø–ª–∞–Ω –Ω—É–∂–µ–Ω –Ω–µ –¥–ª—è —Ç–æ–≥–æ, —á—Ç–æ–±—ã –±–µ—Å–∫–æ–Ω–µ—á–Ω–æ —ç–∫–æ–Ω–æ–º–∏—Ç—å, –∞ –¥–ª—è —Ç–æ–≥–æ, —á—Ç–æ–±—ã –ø–æ–ª—É—á–∏—Ç—å –±–æ–ª—å—à–µ –ø—Ä–∏ —Ä–∞–≤–Ω—ã—Ö –≤–æ–∑–º–æ–∂–Ω–æ—Å—Ç—è—Ö, —Ç–æ –µ—Å—Ç—å –∑–∞ —Ç–µ –∂–µ –¥–µ–Ω—å–≥–∏.

–ì—Ä–∞–º–æ—Ç–Ω—ã–π —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–π –ø–ª–∞–Ω –ø–æ–º–æ–∂–µ—Ç –∫—É–ø–∏—Ç—å –∫–≤–∞—Ä—Ç–∏—Ä—É, –Ω–æ–≤—ã–π –∞–≤—Ç–æ–º–æ–±–∏–ª—å, –ø–æ–µ—Ö–∞—Ç—å –≤ –ø—É—Ç–µ—à–µ—Å—Ç–≤–∏–µ –º–µ—á—Ç—ã, –æ–ø–ª–∞—Ç–∏—Ç—å –ø—Ä–µ—Å—Ç–∏–∂–Ω–æ–µ –æ–±—Ä–∞–∑–æ–≤–∞–Ω–∏–µ —Ä–µ–±–µ–Ω–∫—É –∏ –∂–∏—Ç—å –Ω–∞ –ø–∞—Å—Å–∏–≤–Ω—ã–π –¥–æ—Ö–æ–¥.

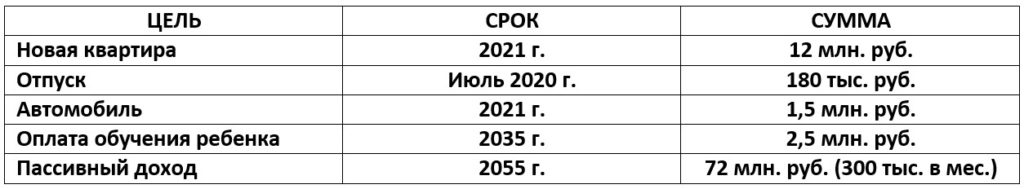

–ü–µ—Ä–≤—ã–º —à–∞–≥–æ–º –±—É–¥–µ—Ç —Ñ–æ—Ä–º—É–ª–∏—Ä–æ–≤–∞–Ω–∏–µ –≤–∞—à–µ–≥–æ –∂–µ–ª–∞–Ω–∏—è –≤ —Ñ–æ—Ä–º–∞—Ç–µ –∫–æ–Ω–∫—Ä–µ—Ç–Ω–æ–π —Ü–µ–ª–∏. –ù–∞–ø—Ä–∏–º–µ—Ä, –≤ –≤–∞—à–µ–π —Å–µ–º—å–µ –ø–æ—è–≤–∏–ª—Å—è –º–∞–ª—ã—à –∏ –≤—ã —Ö–æ—Ç–∏—Ç–µ –∫—É–ø–∏—Ç—å –∫–≤–∞—Ä—Ç–∏—Ä—É —Å –±–æ–ª—å—à–µ–π –ø–ª–æ—â–∞–¥—å—é —Å –æ—Ç–¥–µ–ª—å–Ω–æ–π –∫–æ–º–Ω–∞—Ç–æ–π –¥–ª—è —Ä–µ–±–µ–Ω–∫–∞? –ö–∞–∫ —Å—Ñ–æ—Ä–º—É–ª–∏—Ä–æ–≤–∞—Ç—å —Ü–µ–ª—å? –û—Ç–≤–µ—Ç–∏—Ç—å –Ω–∞ –≤–æ–ø—Ä–æ—Å—ã: —á—Ç–æ, —Å–∫–æ–ª—å–∫–æ –∏ –∫–æ–≥–¥–∞?

–ü–æ–ª—É—á–∞–µ–º –∫–æ–Ω–∫—Ä–µ—Ç–Ω—É—é —Ü–µ–ª—å: –≤ 2021 –≥–æ–¥—É –∫—É–ø–∏—Ç—å –∫–≤–∞—Ä—Ç–∏—Ä—É —Å—Ç–æ–∏–º–æ—Å—Ç—å—é 12 –º–ª–Ω. —Ä—É–±.

–ü–æ —Ç–∞–∫–æ–º—É –∞–ª–≥–æ—Ä–∏—Ç–º—É –Ω—É–∂–Ω–æ –ø–µ—Ä–µ–≤–µ—Å—Ç–∏ –≤—Å–µ –º–µ—á—Ç—ã –≤ —Ü–µ–ª–∏.

–ö–∞–∫ —Ç–æ–ª—å–∫–æ –º—ã –ø–æ–Ω–∏–º–∞–µ–º –≤–∞–∂–Ω–æ—Å—Ç—å –ø–ª–∞–Ω–∞, —Ö–æ—á–µ—Ç—Å—è —É—á–µ—Å—Ç—å –≤—Å–µ —Ü–µ–ª–∏ —Å—Ä–∞–∑—É. –≠—Ç–æ –∏ –¥–æ–ª–≥–æ–∂–¥–∞–Ω–Ω–∞—è –ø–æ–µ–∑–¥–∫–∞ –≤ –æ—Ç–ø—É—Å–∫, –∏ –ø–æ–∫—É–ø–∫–∞ –Ω–æ–≤–æ–π –º–∞—à–∏–Ω—ã, –∏ –∫–∞–ø–∏—Ç–∞–ª –¥–ª—è –æ–ø–ª–∞—Ç—ã –æ–±—Ä–∞–∑–æ–≤–∞–Ω–∏—è —Ä–µ–±–µ–Ω–∫–∞, –∏ –∫–∞–ø–∏—Ç–∞–ª –¥–ª—è –∂–∏–∑–Ω–∏ –Ω–∞ –ø–∞—Å—Å–∏–≤–Ω—ã–π –¥–æ—Ö–æ–¥.

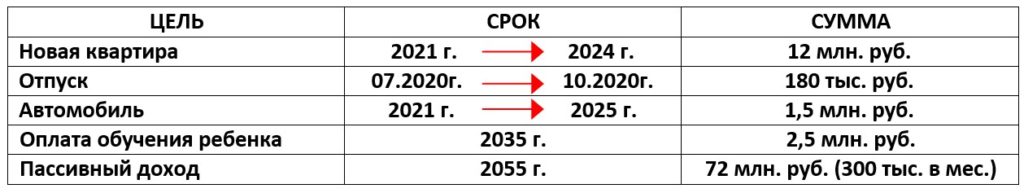

–ö–æ–≥–¥–∞ –æ—Ü–µ–Ω–∏—Ç–µ —Å–≤–æ–∏ —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–µ –≤–æ–∑–º–æ–∂–Ω–æ—Å—Ç–∏ –∏ —Ä–∞—Å—Å—Ç–∞–≤–∏—Ç–µ –ø—Ä–∏–æ—Ä–∏—Ç–µ—Ç—ã, –º–æ–∂–µ—Ç –≤—ã—è—Å–Ω–∏—Ç—å—Å—è, —á—Ç–æ –æ—Ç–ø—É—Å–∫ –ª—É—á—à–µ –∑–∞–ø–ª–∞–Ω–∏—Ä–æ–≤–∞—Ç—å –Ω–∞ –æ—Å–µ–Ω—å, –∫–æ–≥–¥–∞ —Ü–µ–Ω—ã –Ω–∞ –ø—É—Ç–µ–≤–∫–∏ —Å—Ç–∞–Ω—É—Ç –Ω–∏–∂–µ, –∞ –ø–æ–∫—É–ø–∫–∞ –Ω–æ–≤–æ–π –º–∞—à–∏–Ω—ã –º–æ–∂–µ—Ç –ø–æ–¥–æ–∂–¥–∞—Ç—å –ø–∞—Ä—É –ª–µ—Ç.

–î–∞ –∏ –ø–æ–∫–∞ —Ä–µ–±–µ–Ω–æ–∫ –ø–æ–¥—Ä–∞—Å—Ç–∞–µ—Ç, –ø–æ–∫—É–ø–∫—É –∫–≤–∞—Ä—Ç–∏—Ä—ã –º–æ–∂–Ω–æ –æ—Ç–ª–æ–∂–∏—Ç—å –Ω–∞ –ø–∞—Ä—É-—Ç—Ä–æ–π–∫—É –ª–µ—Ç, —á—Ç–æ–±—ã –Ω–µ –ø–µ—Ä–µ–ø–ª–∞—á–∏–≤–∞—Ç—å –ø–æ –∏–ø–æ—Ç–µ—á–Ω–æ–º—É –∫—Ä–µ–¥–∏—Ç—É –ª–∏–±–æ –≤–æ–≤—Å–µ –Ω–µ –±—Ä–∞—Ç—å –µ–≥–æ.

–ò—Ç–æ–≥–æ–º —ç—Ç–æ–π —Ä–∞–±–æ—Ç—ã –±—É–¥–µ—Ç –∫–∞—á–µ—Å—Ç–≤–µ–Ω–Ω—ã–π —Å–ø–∏—Å–æ–∫ –ø—Ä–∏–æ—Ä–∏—Ç–µ—Ç–Ω—ã—Ö —Ü–µ–ª–µ–π —Å–æ —Å—Ç–æ–∏–º–æ—Å—Ç—å—é –∏ —Å—Ä–æ–∫–∞–º–∏.

–¢–∞–∫ –ø–æ—Å—Ç—É–ø–∞–µ–º —Å –∫–∞–∂–¥–æ–π —Ü–µ–ª—å—é.

–ú–æ–∂–µ—Ç –ø–æ–ª—É—á–∏—Ç—å—Å—è —Ç–∞–∫, —á—Ç–æ —Å–≤–æ–±–æ–¥–Ω—ã—Ö —Å—Ä–µ–¥—Å—Ç–≤ –Ω–µ –¥–æ—Å—Ç–∞—Ç–æ—á–Ω–æ –¥–ª—è –¥–æ—Å—Ç–∏–∂–µ–Ω–∏—è –≤—Å–µ—Ö –≤–∞–∂–Ω—ã—Ö —Ü–µ–ª–µ–π. –¢–æ–≥–¥–∞ –Ω—É–∂–Ω–æ —É–≤–µ–ª–∏—á–∏–≤–∞—Ç—å –¥–æ—Ö–æ–¥—ã –∏/–∏–ª–∏ –æ–ø—Ç–∏–º–∏–∑–∏—Ä–æ–≤–∞—Ç—å —Ä–∞—Å—Ö–æ–¥—ã.

–£–≤–µ–ª–∏—á–µ–Ω–∏–µ –¥–æ—Ö–æ–¥–æ–≤ —Ü–µ–ª–∏–∫–æ–º –∑–∞–≤–∏—Å–∏—Ç –æ—Ç –≤–∞—Å (—Å–≤–µ—Ä—Ö—É—Ä–æ—á–Ω–∞—è —Ä–∞–±–æ—Ç–∞, –¥–æ–ø. –∑–∞—Ä–∞–±–æ—Ç–∫–∏, –ø–µ—Ä–µ—Ö–æ–¥ –Ω–∞ —Ä–∞–±–æ—Ç—É —Å –≤—ã—Å–æ–∫–∏–º —É—Ä–æ–≤–Ω–µ–º –¥–æ—Ö–æ–¥–∞ –∏ —Ç.–¥.), –∞ –ø–æ –≤—Ç–æ—Ä–æ–º—É —Å—Ü–µ–Ω–∞—Ä–∏—é – –ø–æ–ø—Ä–æ–±—É–π—Ç–µ –Ω–∞–π—Ç–∏ —Å–∫—Ä—ã—Ç—ã–µ —Ä–µ–∑–µ—Ä–≤—ã.

–ü—Ä–æ–∞–Ω–∞–ª–∏–∑–∏—Ä—É–π—Ç–µ –¥–æ–ª–∏ –Ω–∞–∏–±–æ–ª–µ–µ –≤–µ—Å–æ–º—ã—Ö —Å—Ç–∞—Ç–µ–π —Ä–∞—Å—Ö–æ–¥–æ–≤ –≤ –æ–±—â–µ–º –æ–±—ä–µ–º–µ –∑–∞—Ç—Ä–∞—Ç –Ω–∞ –ø—Ä–µ–¥–º–µ—Ç –≤–æ–∑–º–æ–∂–Ω–æ–≥–æ —Å–Ω–∏–∂–µ–Ω–∏—è.

–í–æ–∑–º–æ–∂–Ω–æ, —Å—Ç–æ–∏—Ç –æ—Ç–∫–∞–∑–∞—Ç—å—Å—è –æ—Ç –≤—Ä–µ–¥–Ω—ã—Ö –ø—Ä–∏–≤—ã—á–µ–∫ (—Å–∏–≥–∞—Ä–µ—Ç—ã, –∞–ª–∫–æ–≥–æ–ª—å –∏ —Ç.–¥.) –∏–ª–∏, –Ω–∞–ø—Ä–∏–º–µ—Ä, –æ—Ç–∫–∞–∑–∞—Ç—å—Å—è –æ—Ç –∏–º–ø—É–ª—å—Å–Ω—ã—Ö –ø–æ–∫—É–ø–æ–∫ –Ω–∞ —Ä–∞—Å–ø—Ä–æ–¥–∞–∂–∞—Ö –∏–ª–∏ –æ—Ç –Ω–µ–∑–∞–ø–ª–∞–Ω–∏—Ä–æ–≤–∞–Ω–Ω—ã—Ö —Ç—Ä–∞—Ç –Ω–∞ –∏–∑–ª–∏—à–µ—Å—Ç–≤–∞.

–¢–∞–∫, –µ—Å–ª–∏ “–≤—Ä–µ–¥–Ω–∞—è –ø—Ä–∏–≤—ã—á–∫–∞” –≤–∞–º –æ–±—Ö–æ–¥–∏—Ç—Å—è –≤ 280 —Ä—É–±–ª–µ–π –≤ –¥–µ–Ω—å, —Ç–æ –æ—Ç–∫–∞–∑ –æ—Ç –Ω–µ–µ —Å—ç–∫–æ–Ω–æ–º–∏—Ç –º–∏–Ω–∏–º—É–º 102 —Ç—ã—Å. –≤ –≥–æ–¥.

Эти средства как раз пойдут на инвестирование. Делать это нужно не по остаточному принципу (то есть, инвестируя то, что останется после оплаты регулярных расходов), а сразу выделяя средства, предназначенные на инвестиции из общей суммы ежемесячной заработной платы, в идеале – автоматизировать процесс (например, дать распоряжение своему банку на ежемесячное списание части средств с зарплатного счета на депозитный счет).

–í—Ç–æ—Ä–æ–π –≤–∞—Ä–∏–∞–Ω—Ç – –ø—Ä–∏–≤–ª–µ—á–µ–Ω–∏–µ –∫—Ä–µ–¥–∏—Ç–Ω—ã—Ö —Å—Ä–µ–¥—Å—Ç–≤. –ù–∞–ø—Ä–∏–º–µ—Ä, –∏–ø–æ—Ç–µ—á–Ω–æ–≥–æ –∫—Ä–µ–¥–∏—Ç–∞ –¥–ª—è –ø–æ–∫—É–ø–∫–∏ –∫–≤–∞—Ä—Ç–∏—Ä—ã. –ü—Ä–∏ –ø—Ä–∏–Ω—è—Ç–∏–∏ —Ä–µ—à–µ–Ω–∏—è –æ –∫—Ä–µ–¥–∏—Ç–µ –≤–∞–∂–Ω–æ –æ—Ü–µ–Ω–∏—Ç—å –≤—Å–µ —É—Å–ª–æ–≤–∏—è –∏–ø–æ—Ç–µ–∫–∏: –ø—Ä–æ—Ü–µ–Ω—Ç, —Å—Ä–æ–∫–∏, –≤–æ–∑–º–æ–∂–Ω–æ—Å—Ç—å –¥–æ—Å—Ä–æ—á–Ω–æ–≥–æ –ø–æ–≥–∞—à–µ–Ω–∏—è, —Å—Ç—Ä–∞—Ö–æ–≤–∫–∏ –∏ —Ç.–¥. –∏ –Ω–µ –ø–µ—Ä–µ–≥—Ä—É–∂–∞—Ç—å —Å–µ–º–µ–π–Ω—ã–π –±—é–¥–∂–µ—Ç.

–ù–∞ –æ–ø–ª–∞—Ç—É –∫—Ä–µ–¥–∏—Ç–∞ –Ω–µ –¥–æ–ª–∂–Ω–æ —É—Ö–æ–¥–∏—Ç—å –±–æ–ª–µ–µ 25% –¥–æ—Ö–æ–¥–∞ —Å–µ–º—å–∏.

–ü–æ—Ç—Ä–µ–±–∏—Ç–µ–ª—å—Å–∫–∏–µ –∫—Ä–µ–¥–∏—Ç—ã –æ–±—Ö–æ–¥–∏—Ç–µ —Å—Ç–æ—Ä–æ–Ω–æ–π. –≠—Ç–æ –æ–¥–∏–Ω –∏–∑ —Å–∞–º—ã—Ö –¥–æ—Ä–æ–≥–∏—Ö –∫—Ä–µ–¥–∏—Ç–æ–≤, –µ–≥–æ –ø—Ä–∏–≤–ª–µ—á–µ–Ω–∏–µ, –∫–∞–∫ –ø—Ä–∞–≤–∏–ª–æ, –Ω–µ –æ–ø—Ä–∞–≤–¥–∞–Ω–æ.

–ö–∞–∫ —Ç–æ–ª—å–∫–æ —É –≤–∞—Å –±—É–¥—É—Ç –≤—Å–µ —Ü–∏—Ñ—Ä—ã – —Å–∫–æ—Ä—Ä–µ–∫—Ç–∏—Ä—É–π—Ç–µ –ø–ª–∞–Ω —Å —É—á–µ—Ç–æ–º —É–≤–µ–ª–∏—á–µ–Ω–∏—è –¥–æ—Ö–æ–¥–æ–≤, –æ–ø—Ç–∏–º–∏–∑–∞—Ü–∏–∏ —Ä–∞—Å—Ö–æ–¥–æ–≤ –∏ –≤–æ–∑–º–æ–∂–Ω–æ–≥–æ –∫—Ä–µ–¥–∏—Ç–∞.

–¶–µ–ª–∏ –ø–æ—Å—Ç–∞–≤–ª–µ–Ω—ã, –¥–µ–Ω—å–≥–∏ –ø–æ—Å—á–∏—Ç–∞–Ω—ã –∏ –∫–æ–ø—è—Ç—Å—è. –ü–æ –º–µ—Ä–µ –¥–≤–∏–∂–µ–Ω–∏—è –∫ —Ü–µ–ª—è–º –∑–∞—Å—Ç–∞–≤—å—Ç–µ –¥–µ–Ω—å–≥–∏ —Ä–∞–±–æ—Ç–∞—Ç—å —ç—Ñ—Ñ–µ–∫—Ç–∏–≤–Ω–µ–µ – –∏–Ω–≤–µ—Å—Ç–∏—Ä—É–π—Ç–µ –Ω–∞ —Å—Ä–æ–∫ –¥–æ –≤–∞—à–µ–π —Ü–µ–ª–∏! –≠—Ç–æ –ø–æ–∑–≤–æ–ª–∏—Ç –Ω–µ —Ç–æ–ª—å–∫–æ —Å–æ—Ö—Ä–∞–Ω–∏—Ç—å –∫–∞–ø–∏—Ç–∞–ª –Ω–µ —Ç–µ—Ä—è—è –∏–∑-–∑–∞ –∏–Ω—Ñ–ª—è—Ü–∏–∏, –Ω–æ –∏ –ø—Ä–µ—É–º–Ω–æ–∂–∏—Ç—å –µ–≥–æ.

–§–æ–Ω–¥–æ–≤—ã–π —Ä—ã–Ω–æ–∫ –ø—Ä–µ–¥–ª–∞–≥–∞–µ—Ç –æ–≥—Ä–æ–º–Ω—ã–π –≤—ã–±–æ—Ä –≤–æ–∑–º–æ–∂–Ω–æ—Å—Ç–µ–π – –∫–∞–∫ –¥–ª—è –∫–æ–Ω—Å–µ—Ä–≤–∞—Ç–∏–≤–Ω–æ–≥–æ –∏–Ω–≤–µ—Å—Ç–æ—Ä–∞, —Ç–∞–∫ –∏ –¥–ª—è –±–æ–ª–µ–µ —Ä–∏—Å–∫–æ–≤–æ–≥–æ. –í—ã–±–∏—Ä–∞–π—Ç–µ, –æ—Ä–∏–µ–Ω—Ç–∏—Ä—É—è—Å—å –Ω–∞ —Ä–∏—Å–∫–∏, –¥–æ—Ö–æ–¥–Ω–æ—Å—Ç—å –∏ —Å—Ä–æ–∫–∏.

–ù–∞–ø—Ä–∏–º–µ—Ä, –∫–æ–≥–¥–∞ –¥–æ –ø–µ–Ω—Å–∏–∏ —Ç—Ä–∏ –≥–æ–¥–∞, –ª—É—á—à–µ –≤—ã–±–∏—Ä–∞—Ç—å –∫–æ–Ω—Å–µ—Ä–≤–∞—Ç–∏–≤–Ω—ã–µ —Å—Ç—Ä–∞—Ç–µ–≥–∏–∏, —Ç–∞–∫ –∫–∞–∫ —Ä–∏—Å–∫–æ–≤–∞—Ç—å —É–∂–µ –Ω–∞–∫–æ–ø–ª–µ–Ω–Ω—ã–º–∏ –¥–µ–Ω—å–≥–∞–º–∏ –Ω–µ–ª—å–∑—è – –≤—Ä–µ–º–µ–Ω–∏ –¥–ª—è –≤—ã—Ö–æ–¥–∞ –∏–∑ —É–±—ã—Ç–∫–æ–≤ –Ω–µ—Ç. –ë–∞–Ω–∫–æ–≤—Å–∫–∏–µ –≤–∫–ª–∞–¥—ã, –∫—Ä–∞—Ç–∫–æ—Å—Ä–æ—á–Ω—ã–µ –≤—ã—Å–æ–∫–æ–Ω–∞–¥–µ–∂–Ω—ã–µ –æ–±–ª–∏–≥–∞—Ü–∏–∏, –∫–æ–Ω—Å–µ—Ä–≤–∞—Ç–∏–≤–Ω—ã–µ —Ñ–æ–Ω–¥—ã –±—É–¥—É—Ç –ª—É—á—à–∏–º –≤—ã–±–æ—Ä–æ–º.

–ù—É –∞ –µ—Å–ª–∏ —É –≤–∞—Å –≤ –∑–∞–ø–∞—Å–µ 15-20 –ª–µ—Ç, –º–æ–∂–Ω–æ –≤—ã–±—Ä–∞—Ç—å –±–æ–ª–µ–µ –∞–≥—Ä–µ—Å—Å–∏–≤–Ω—ã–µ —Å—Ç—Ä–∞—Ç–µ–≥–∏–∏, —á—Ç–æ–±—ã –≤ –ø–µ—Ä—Å–ø–µ–∫—Ç–∏–≤–µ –ø–æ–ª—É—á–∏—Ç—å –±–æ–ª—å—à–∏–π –¥–æ—Ö–æ–¥.

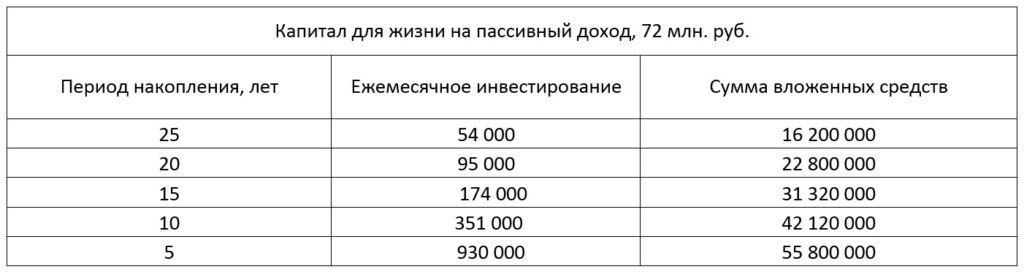

–í–∞–∂–Ω–æ: —á–µ–º —Ä–∞–Ω—å—à–µ –≤—ã –Ω–∞—á–Ω–µ—Ç–µ –∏–Ω–≤–µ—Å—Ç–∏—Ä–æ–≤–∞—Ç—å –∏ —á–µ–º –±–æ–ª—å—à–∏–π —Å—Ä–æ–∫ –¥–æ –¥–æ—Å—Ç–∏–∂–µ–Ω–∏—è –ø–æ—Å—Ç–∞–≤–ª–µ–Ω–Ω–æ–π –≤–∞–º–∏ —Ü–µ–ª–∏, —Ç–µ–º –¥–µ—à–µ–≤–ª–µ –¥–ª—è –≤–∞—Å –¥–æ—Å—Ç–∏–∂–µ–Ω–∏–µ —ç—Ç–æ–π —Ü–µ–ª–∏. –ü–æ—Å–º–æ—Ç—Ä–∏—Ç–µ –Ω–∞ —Ä–∞—Å—á–µ—Ç—ã –Ω–∏–∂–µ.

–ï—Å–ª–∏ –≤—ã —Ö–æ—Ç–∏—Ç–µ —Å—Ñ–æ—Ä–º–∏—Ä–æ–≤–∞—Ç—å –∫–∞–ø–∏—Ç–∞–ª –≤ —Ä–∞–∑–º–µ—Ä–µ 72 –º–ª–Ω. —Ä—É–±. –∏ —É –≤–∞—Å –≤ –∑–∞–ø–∞—Å–µ –µ—Å—Ç—å 25 –ª–µ—Ç, —Ç–æ –µ–∂–µ–º–µ—Å—è—á–Ω–æ –≤–∞–º –Ω—É–∂–Ω–æ –±—É–¥–µ—Ç –∏–Ω–≤–µ—Å—Ç–∏—Ä–æ–≤–∞—Ç—å 54 —Ç—ã—Å. —Ä—É–±. –ï—Å–ª–∏ –∂–µ –æ—Ç–ª–æ–∂–∏—Ç—å –ø—Ä–∏–Ω—è—Ç–∏–µ —Ä–µ—à–µ–Ω–∏—è –Ω–∞ –ø–æ–∑–¥–Ω–∏–π —Å—Ä–æ–∫, —Ç–æ —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã—Ö —É—Å–∏–ª–∏–π –Ω—É–∂–Ω–æ –±—É–¥–µ—Ç –ø—Ä–∏–ª–æ–∂–∏—Ç—å –≤ —Ä–∞–∑—ã –±–æ–ª—å—à–µ.

–ü—Ä–æ–º–µ–¥–ª–µ–Ω–∏–µ —Å—Ç–æ–∏—Ç –¥–æ—Ä–æ–≥–æ.

–ò–Ω–≤–µ—Å—Ç–∏—Ü–∏–∏ –±—É–¥—É—Ç –ø—Ä–∏–Ω–æ—Å–∏—Ç—å –¥–æ–ø–æ–ª–Ω–∏—Ç–µ–ª—å–Ω—ã–π –¥–æ—Ö–æ–¥ – –µ–≥–æ —Ç–æ–∂–µ –Ω—É–∂–Ω–æ –±—É–¥–µ—Ç —É—á–µ—Å—Ç—å –≤ –≤–∞—à–µ–º —Ñ–∏–Ω–∞–Ω—Å–æ–≤–æ–º –ø–ª–∞–Ω–µ.

–ò –Ω–µ –∑–∞–±—ã–≤–∞–π—Ç–µ –µ–∂–µ–≥–æ–¥–Ω–æ –ø–µ—Ä–µ—Å–º–∞—Ç—Ä–∏–≤–∞—Ç—å –≤–∞—à –ª–∏—á–Ω—ã–π —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–π –ø–ª–∞–Ω –Ω–∞ –ø—Ä–µ–¥–º–µ—Ç –¥–æ—Å—Ç–∏–∂–µ–Ω–∏—è —Ü–µ–ª–µ–π, –æ—Å–æ–±–µ–Ω–Ω–æ –ø—Ä–∏ –∏–∑–º–µ–Ω–µ–Ω–∏–π —Ñ–∏–Ω–∞–Ω—Å–æ–≤–æ–π —Å–∏—Ç—É–∞—Ü–∏–∏ —Å–µ–º—å–∏.

–ú–æ–π –æ–ø—ã—Ç –ø–æ–∫–∞–∑—ã–≤–∞–µ—Ç, —á—Ç–æ —Å–µ–º—å–∏, —É –∫–æ—Ç–æ—Ä—ã—Ö –µ—Å—Ç—å –ª–∏—á–Ω—ã–π —Ñ–∏–Ω–∞–Ω—Å–æ–≤—ã–π –ø–ª–∞–Ω, –¥–æ—Å—Ç–∏–≥–∞—é—Ç —Å–≤–æ–∏—Ö —Ü–µ–ª–µ–π –≥–æ—Ä–∞–∑–¥–æ –±—ã—Å—Ç—Ä–µ–µ, —á–µ–º —ç—Ç–æ –±—ã–ª–æ –∑–∞–ø–ª–∞–Ω–∏—Ä–æ–≤–∞–Ω–æ.

–¢—Ä–∞–Ω—Å–ª—è—Ü–∏—è –≤ –∑–∞–ø–∏—Å–∏

–í–µ–±–∏–Ω–∞—Ä –í–ª–∞–¥–∏–º–∏—Ä–∞ –°–∞–≤–µ–Ω–∫–∞

–ö–∞–∫ –Ω–∞—á–∞—Ç—å –∏–Ω–≤–µ—Å—Ç–∏—Ä–æ–≤–∞—Ç—å –±–µ–∑ –æ–ø—ã—Ç–∞ –∏ –∑–∞—Ç—Ä–∞—Ç –≤—Ä–µ–º–µ–Ω–∏ –≤ –Ω–∞–¥–µ–∂–Ω—ã–µ –∏ –ø—Ä–æ–∑—Ä–∞—á–Ω—ã–µ —Ä–æ—Å—Å–∏–π—Å–∫–∏–µ –∏–Ω—Å—Ç—Ä—É–º–µ–Ω—Ç—ã

–ü–æ–¥–ø–∏—à–∏—Ç–µ—Å—å –Ω–∞ –Ω–∞—à—É —Ä–∞—Å—Å—ã–ª–∫—É

–Ý–∞–∑ –≤ –Ω–µ–¥–µ–ª—é –º—ã –±—É–¥–µ–º –ø—Ä–∏—Å—ã–ª–∞—Ç—å –ø–æ–¥–±–æ—Ä–∫—É —Å—Ç–∞—Ç–µ–π –ø–æ –ª–∏—á–Ω–æ–º—É –∏–Ω–≤–µ—Å—Ç–∏—Ä–æ–≤–∞–Ω–∏—é —Å –∞–Ω–∞–ª–∏–∑–æ–º —Ç—Ä–µ–Ω–¥–æ–≤ –Ω–∞ –º–∏—Ä–æ–≤—ã—Ö —Ä—ã–Ω–∫–∞—Ö –∏ —ç–∫—Å–ø–µ—Ä—Ç–Ω—ã–º–∏ –º–Ω–µ–Ω–∏—è–º–∏ –∫–æ–Ω—Å—É–ª—å—Ç–∞–Ω—Ç–æ–≤

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.