Сколько стоит промедление

15 августа 2019

Просмотров: 4219

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

15 августа 2019

Просмотров: 4219

Время – один из важнейших факторов при инвестировании. Ирландцы говорят, что когда бог создал время, он создал его достаточно. Возможно это и так, но при инвестировании время – это как раз то, чего может не хватить.

У меня есть клиентка, которая обратилась ко мне три года назад за помощью в организации инвестиций. Юлии 40 лет и она работает главным бухгалтером в крупной автомобильной компании. Ее основная цель – обеспечить себе достойную пенсию через 15 лет, то есть к 55 годам. Она хотела бы получать на пенсии пассивный доход, в половину ее текущего дохода. Пенсия 3000 долларов в месяц – это та сумма, которую она озвучила.

Для этого ей будет необходимо за оставшиеся 15 лет накопить достаточный капитал. Пенсионный портфель должен быть консервативным по своим рискам, его задача сохранять накопленный капитал и обеспечивать инвестора пассивным доходом. Обычно мы предполагаем, что изымаемая рента составляет 5% от капитала, поэтому, Юлии понадобится накопить не менее 720 000 долларов.

Для того, чтобы накопить 720 000 за 15 лет, ей необходимо инвестировать 2075 долларов в месяц при 10% доходности инвестиций. При ее зарплате это вполне приемлемая сумма. Мы уже начали готовить все необходимые инструменты для открытия накопительной программы, но у нее неожиданно изменились обстоятельства, и она отложила инвестиции. Прошло три года. Этой весной она снова обратилась ко мне за советом. Ее цели остались теми же. Пенсия в 3000 долларов в месяц. Я снова сделай ей расчеты. Результат ее поразил. Если честно, то и меня тоже.

Чтобы за 12 лет создать необходимый капитал, ей потребуется инвестировать уже 3100 долларов в месяц. За три года стоимость достижения ее цели увеличилась на 1025 долларов в месяц. Теперь ей придется прилагать усилий больше на 30%, чтобы обеспечить себе желаемую пенсию.

А сколько Юлия накопит, если она будет инвестировать те 2075 долларов в месяц, о которых мы говорили три года назад? В этом случае ее прогнозируемый капитал через 12 лет составит 481 000 долларов. То есть три года бездействия обошлись ей в 239 000 долларов!!! И ее пенсия уменьшится до 2005 долларов в месяц. Всего три года, а какая огромная разница.

Чем раньше человек начинает инвестировать, тем большую сумму он может накопить со временем и тем дешевле для него будет достижение поставленной цели.

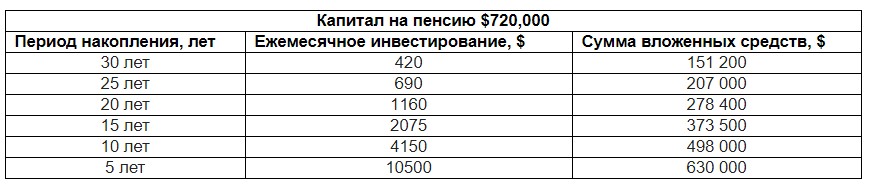

Вот пример того, сколько потребуется ежемесячно откладывать для того, чтобы накопить капитал в 720,000 долларов, который обеспечит 3000 долларов ежемесячного пассивного дохода.

Из таблицы видно, что чем раньше начинается инвестирование, чем больший срок до достижения поставленной цели, тем дешевле стоит достичь эту цель. Это выражается как в размере ежемесячной суммы, так и общем объеме средств, вложенных за период. Что дешевле – вложить $207 000 за 25 лет или $498 000 за 10 лет? Думаю, что ответ очевиден.

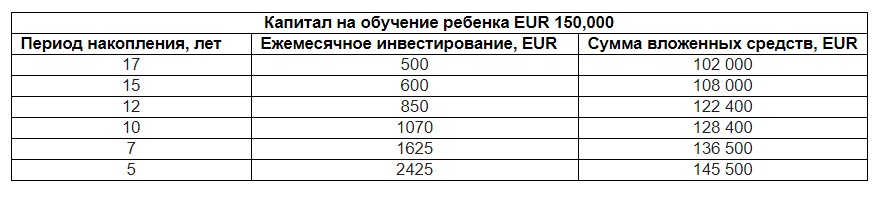

Достижение еще одной цели, при которой фактор времени играет значимую роль, является накопление на обучение детей. Те, кто задумывается об этом сразу после рождения ребенка, также имеют значительное преимущество перед теми, кто принимает подобные решения позже.

Обучение в хорошем зарубежном университете, вместе с проживанием стоит около 30,000 – 50,000 Евро в год. Если брать по максимуму, то на пять лет учебы понадобится 150,000 Евро.

Если начать инвестировать сразу после рождения ребенка, или когда ему исполнится хотя бы один год, то потребуется откладывать по 500 евро в месяц.

Когда ребенку исполнится 5 лет, потребуется инвестировать не менее 850 Евро в месяц. А когда до начала обучения останется 5 лет, то придется уже откладывать почти две с половиной тысячи Евро ежемесячно.

Как видно из приведенных примеров, время является одним из важнейших факторов инвестирования. Откладывание начала периода сбережения даже на два-три года может существенно уменьшить итоговый капитал и, главное, значительно увеличить стоимость достижения поставленной финансовой цели. Следовательно, чем раньше вы начнете инвестировать, тем большую сумму сможете накопить к поставленному сроку при меньших затратах.

*Обязательная информация. Указанная в примерах доходность не является гарантированной. Стоимость инвестиций может как уменьшаться, так и увеличиваться. Инвесторы могут при окончании программы не получить первоначально инвестированную сумму. Изменения курса обмена иностранной валюты могут также вызвать уменьшение или увеличение стоимости инвестиций. Перед принятием решений об инвестировании в накопительные программы необходимо посоветоваться с финансовым консультантом.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.