Подготовка к Оксфорду. Как накопить на образование ребенка в ведущих мировых вузах

1 августа 2019

Просмотров: 4949

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

1 августа 2019

Просмотров: 4949

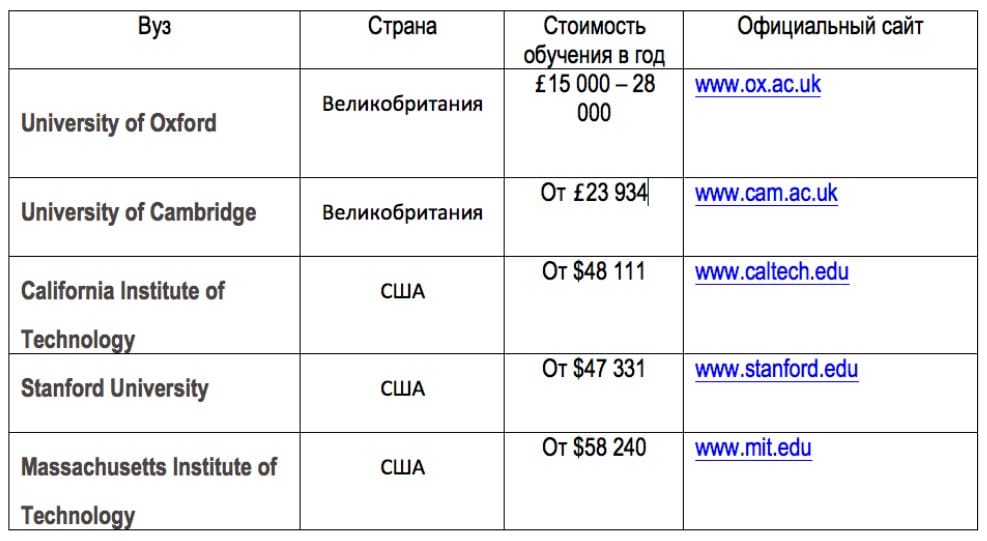

Для удобства приведем стоимость обучения в нескольких ведущих зарубежных вузах согласно рейтингу лучших вузов мира Times.

По данным BLS, специалисты с высшим образованием и с ученой степенью в среднем зарабатывают на 80% больше в сравнении с людьми без высшего образования. В течение всей жизни разрыв в их доходах составляет более миллиона долларов.

Если бюджетные места или гранты — удел избранных, то при поступлении ребенка в один из престижных мировых вузов родителям остается надеяться на себя и оплачивать образование из текущих доходов семьи, брать кредиты или использовать целевой семейный фонд для оплаты обучения. При этом целевой фонд — это единственный способ, который можно спланировать заранее.

Чтобы престижное образование не било по карману и не стало неосуществимой мечтой, задуматься о будущем и начать создание такого фонда нужно как можно раньше. Откладывая этот момент «на потом», вы усложняете задачу, поскольку финансовых усилий с каждым годом придется прилагать все больше. Ежемесячно откладывать небольшие суммы под силу даже семьям с невысоким уровнем дохода.

Финансовая цель — «образование ребенка», безусловно, относится к долгосрочным. Рассмотрим подробнее, какие инструменты и стратегии подойдут для ее реализации и каким будет личный финансовый план.

Начните с формулировки цели: российский или зарубежный вуз, стоимость и продолжительность обучения, дополнительные расходы, например, на транспорт, проживание и питание, языковые курсы.

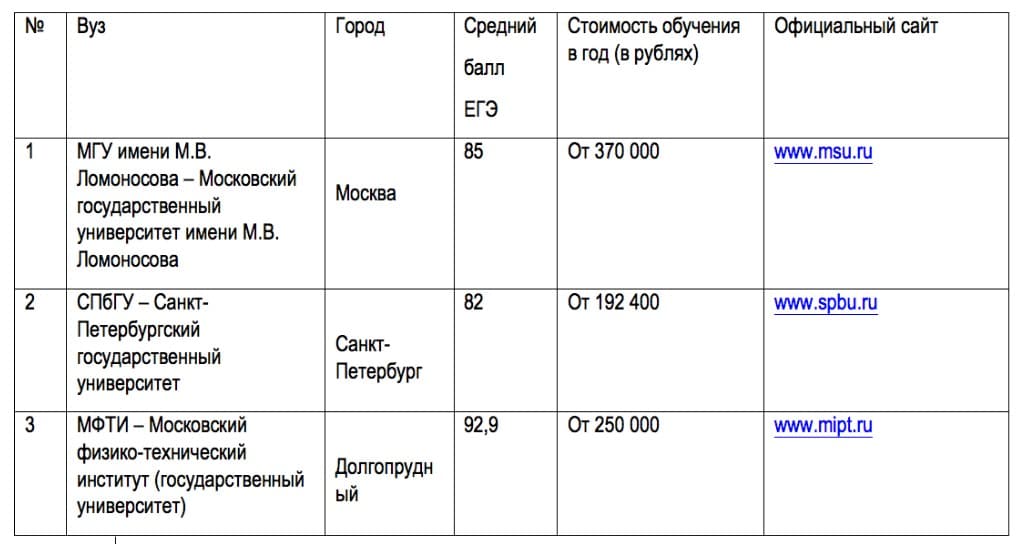

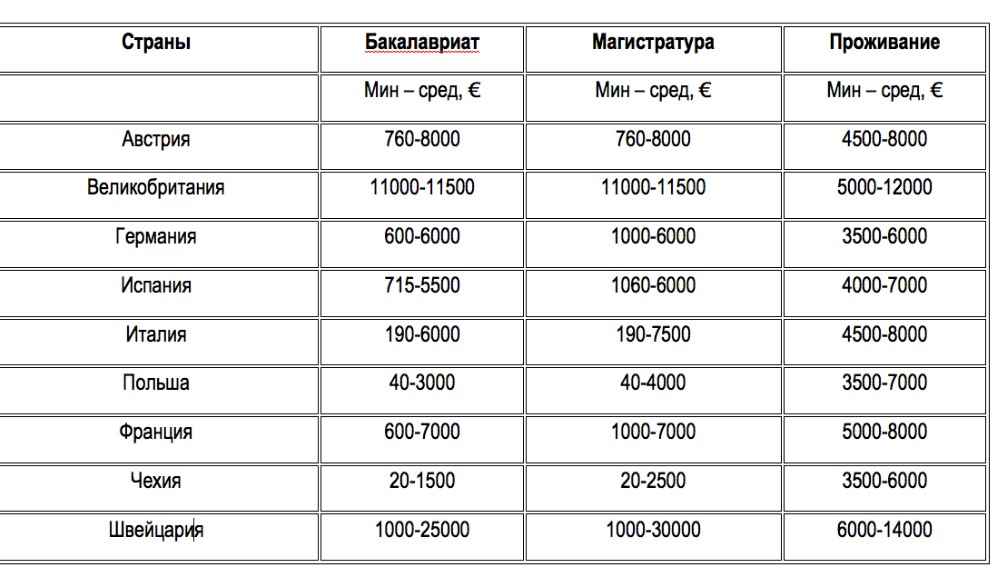

В этом вам поможет таблица:

Второй шаг — обозначьте срок накопления (исходя из возраста ребенка).

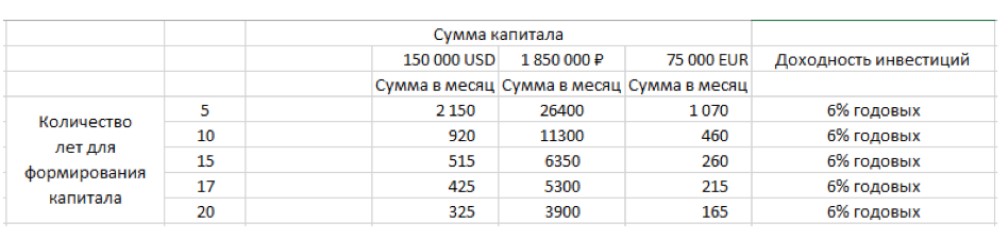

В следующей табличке приведены суммы ежемесячных инвестиций для накопления капитала на обучение в ведущих вузах Европы, США и России через разное количество лет.

Например, на достижение финансовой цели вы отвели 17 лет, когда ребенок в семье только появился. В таком случае для накопления суммы, необходимой для его обучения в МГУ им. Ломоносова (1 850 000 рублей), при доходности инвестиций в 6% годовых, вам придется ежемесячно откладывать 5300 рублей. Если же для достижения той же цели у вас осталось пять лет, при тех же вводных откладывать каждый месяц придется уже в пять раз больше — 26 400 рублей.

В нашем случае личный финансовый план будет простым: одна цель, простые шаги ее достижения, четкие сроки и фиксированные суммы. Даже если стоимость обучения в выбранных учебных заведениях не укладывается в рамки вашего бюджета, не спешите их вычеркивать. Чтобы решить задачу накопления капитала для оплаты обучения, составьте план регулярных инвестиций: какую сумму, как и куда вы будете инвестировать.

Определяя будущее собственных детей, не хочется рисковать, поэтому стоит выбрать надежные инвестиционные инструменты. Оцените их с позиции соответствия поставленной цели, доходности и рисков, механизма защиты капитала и ликвидности. Избегайте высокорискованных инструментов. Создавать целевой фонд и инвестировать можно в рублях, долларах или евро — в зависимости от выбора вуза и страны обучения.

Банковский депозит подойдет в том случае, если вы консервативный инвестор и срок формирования капитала менее трех лет. Однако в последнее время ставки по рублевым депозитам топовых банков с госучастием снижаются. Сейчас они на уровне 6%, в то время как год назад ставка была в пределах 9%.

Поскольку доходность по депозиту не компенсирует рост расходов в долгосрочной перспективе, а стоимость обучения растет в среднем на 6,5% в год, то лучше рассмотреть более доходные варианты. Например, можно открыть индивидуальный инвестиционный счет – ИИС и купить на него облигации федерального займа (ОФЗ) или корпоративные облигации крупных российских компаний. В частности, доходность по ОФЗ выше, чем по депозитам, бумаги отличаются высокой надежностью, поскольку гарантом выступает государство.

ИИС — это брокерский счет с налоговой льготой, который позволяет получить налоговый вычет в размере 13% на внесенные средства (до 52 000 рублей). Реинвестирование налоговых вычетов на ИИС даст возможность еще больше повысить доходность.

Например, ОФЗ 26205RMFS 7,6% 4/2021 имеет доходность к погашению 7,24%, ОФЗ 26209RMFS 7,6% 07/2022 — доходность к погашению 7,44% (по состоянию на 28 июня).

Инвесторы, ориентированные на более высокую доходность и имеющие в запасе более пяти лет, могут инвестировать в акции, в том числе через зарубежные биржевые фонды ETF. Для этого нужно открыть счет у российских или зарубежных посредников: брокеров, банков, страховых компаний. В долгосрочной перспективе акции — хороший инструмент для формирования капитала и защиты от инфляции. Историческая среднегодовая доходность американских акций составляет порядка 9%. Интересны регулярные инвестиции в фонды акций компаний развитых стран США, Европы и Азиатско-Тихоокеанского региона.

Новый инвестиционный продукт “Миллион для вашего ребенка”. Узнать подробнее вы можете здесь.

В развивающиеся рынки стоит инвестировать с осторожностью — не более 10% капитала. Можно сформировать полностью валютный портфель, включающий в себя ETF акций, облигаций, недвижимости и товарных активов от нескольких управляющих компаний.

Например, если вы хотите инвестировать в экономику США, обратите внимание на фонд Vanguard Total Stock Market Index Fund ETF Shares (VTI). Доходность этого ETF на 10-летнем сроке составила 10,25% в валюте, фонд включает более 3500 акций американских компаний, то есть обеспечивает широкую диверсификацию.

Инвестировать в Европу можно с помощью фонда iShares MSCI Europe ex-UK UCITS ETF (IEUX), историческая доходность на 10-летнем сроке составляет 6,64% в евро.

Для накопления капитала в долларах, евро или фунтах подходящим инструментом могут служить зарубежные накопительные инвестиционные программы — они удобны для формирования капитала на срок до поступления ребенка в вуз.

Программы хороши тем, что можно выбрать не только срок накопления, но и величину регулярных взносов, их периодичность, валюту и схему выплаты накопленного капитала. Взносы инвестируются в различные фонды, формируя дополнительный доход. Стратегия умеренного инвестора позволит заработать в среднем 6% в валюте, в то время как процентная ставка по депозитам в евро в топовых российских банках не превышает 0,6% годовых.

Зарубежные накопительные инвестиционные программы имеют высокий уровень юридической защиты капитала и прозрачный механизм наследования. Такие программы лучше открывать на длительный срок — от пяти лет и только после финансового планирования с привязкой к цели.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.