Страх и жадность инвестора

10 октября 2017

Просмотров: 3810

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

10 октября 2017

Просмотров: 3810

Принцип инвестирования Уоррена Баффета – «Бойтесь, когда остальные жадничают, и жадничайте, когда остальные боятся». Другими словами, покупайте, когда все боятся, и продавайте, когда все жадничают. Этот принцип известен многим, но лишь единицы его используют на практике. А большинство людей действуют абсолютно противоположно и ниже лишь пара наглядных примеров, показывающих, что эмоциональное поведение на рынке приводит только к потерям.

2010й год. Цена на золото растет на протяжении 9 лет. Количество публикаций в СМИ о золоте зашкаливает – «это тот инструмент, который всегда будет расти».

Анатолий, регулярно просматривающий аналитические отчеты и деловые СМИ, не выдерживает и в ноябре он покупает золото по цене 1420 долларов за Троицкую унцию. Жадность берет свое.

К октябрю 2011 года цена выросла до 1800 долларов (27% менее, чем за год!!!) и Анатолий докупает еще больше золота в свой портфель.

До апреля 2013 года он наблюдает за рынком в надежде, что цена на золото вернется. Но когда она опустилась ниже цены первой покупки (до 1400 долларов), Анатолий продал все золото и зарекся его покупать.

Эту историю Анатолий рассказал мне месяц назад – после того, как получил мою рекомендацию купить золото.

2009й год. За полтора года фондовый рынок США (индекс S&P500) упал на 56%. Для Сергея, который купил этот индекс в 2005г., это был настоящий шок – весь доход за 4 года испарился. Более того, инвестиции ушли в минус на 30%!!! Как говорил Сергей, – «Палец уже лежал на клавише Enter, направленной на кнопку «Продать». В такие моменты кажется, что рынок никогда не прекратит свое падение. Пара публикаций в СМИ (о коллапсе Америки и всего мира) сделали свое дело – Сергей продал фонд и зафиксировал убыток в размере $35,800.

Через некоторое время Сергею попалась на глаза моя статья «Доходность и кризис», написанная как раз на пике кризиса, и он решил посоветоваться о том, что делать далее. Стоит ли снова покупать этот индекс или ждать коллапса Америки и доллара? Те, кто читает мои статьи, могут догадаться, что я посоветовал.

Вы это можете сами определить, просмотрев заголовки деловых СМИ.

1й кандидат на звание Жадность – рынок криптовалют. Очень много публикаций об исключительности этой новой валюты и о ее грядущем росте. Это пробуждает у людей соответствующую эмоцию…

2й кандидат – рынок корпоративных облигаций. Этот рынок растет уже на протяжении 10 лет без всяких на то фундаментальных причин. И также растет количество желающих купить высокодоходные облигации.

А вот Страх пока не проявляется нигде – ни один рынок (акции, облигации, золото и т.д.) не падает. Но это временно – он просто пока затаился…

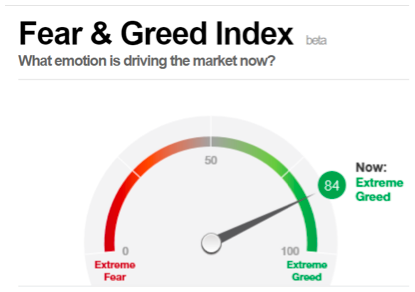

Зная об этих двух эмоциях инвестора, удивительно было бы, если бы никто не догадался создать некий критерий для того, чтобы оценивать, что сегодня царит на рынке – Страх или Жадность. Такой индекс был создан CNNMoney и называется он Fear & Greed.

Очень удобный и красивый индекс. И, казалось бы, наконец-то появился индикатор покупки-продажи акций на рынке, который так любит Уоррен Баффет.

Но не стоит полагаться на этот индекс… Он очень волатильный и если вам захочется осуществлять покупки и продажи на основании его изменений, вам придется заняться активным трейдингом. А несколько торговых моделей, построенных на основе этого индекса, показали, что в то время, как индекс S&P500 вырос на 95%, торговая стратегия «Страх и Жадность» дала 50% (или меньше).

Поэтому смотрите на этот индекс, как на красивую игрушку, не более того.

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.