Инвесторы вспомнили о законах шариата

20 февраля 2017

Просмотров: 2777

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

20 февраля 2017

Просмотров: 2777

В последнее время наши клиенты стали чаще просить помощи в организации инвестирования за рубежом, не противоречащего принципам ислама.

Один из них – житель Татарстана – начал размещать капитал в зарубежные фонды еще семь лет назад. Но лишь теперь, углубившись в веру, задумался о том, насколько то, что он делает, приемлемо для

мусульман. Поэтому он попросил нас подобрать ему правильные активы, удовлетворяющие требованиям шариата.

Ознакомиться с материалом в оригинальном формате — http://www.vedomosti.ru/finance/blogs/2017/02/16/678042-investori-vspomnili-shariata

Сама концепция исламских инвестиций появилась довольно давно – в 1960-х гг. Религиозные нормы требуют от мусульман отказаться от кредитования, инструментов с фиксированной денежной доходностью, в частности облигаций. Также нельзя инвестировать в производные финансовые инструменты без поставки актива. При этом приобретение акций мусульманам разрешено, если, конечно, выпустившие их компании живут и работают с соблюдением исламских традиций. Например, не производят и не реализуют алкоголь.

Появились даже фондовые индексы, включающие в себя только акции компаний, удовлетворяющие подобным требованиям. Например, аналогом индекса S&P 500 для мусульман стал индекс S&P 500 Shariah Index. Другой,

более популярный индекс, существующий с 1999 г., – Dow Jones Islamic Market Index; он включает в себя акции крупнейших компаний мира; всего в индексе 2753 бумаги.

Процедура отбора бумаг для таких индексов двухступенчатая.

На первом этапе компании отбираются по отраслевому принципу. Ведь мусульмане не могут инвестировать в акции компаний, осуществляющих свою деятельность в отраслях, связанных с алкоголем, свининой, традиционными финансовыми услугами, развлечениями (например, казино, порнография и т. д.), табачными изделиями, оружием.

На втором этапе изучаются финансовые показатели компаний, которые прошли предварительный отбор. В активы фонда могут попасть только акции тех, у кого показатели – совокупный долг, сумма средств на ее счете и процентных бумаг, а также дебиторская задолженность – каждый по отдельности составляют менее трети от средней за два года капитализации компании.

Впрочем, шариат позволяет получать небольшую долю дохода и из запрещенных активов, но инвестор должен отдавать ее на благотворительность. Узнав об ограничениях для инвесторов-мусульман, можно подумать, что они должны инвестировать в некие экзотические компании. Но это не так. В состав религиозных индексов входят всем известные названия – Apple,

Facebook, Nestle, Johnson & Johnson и т. д.

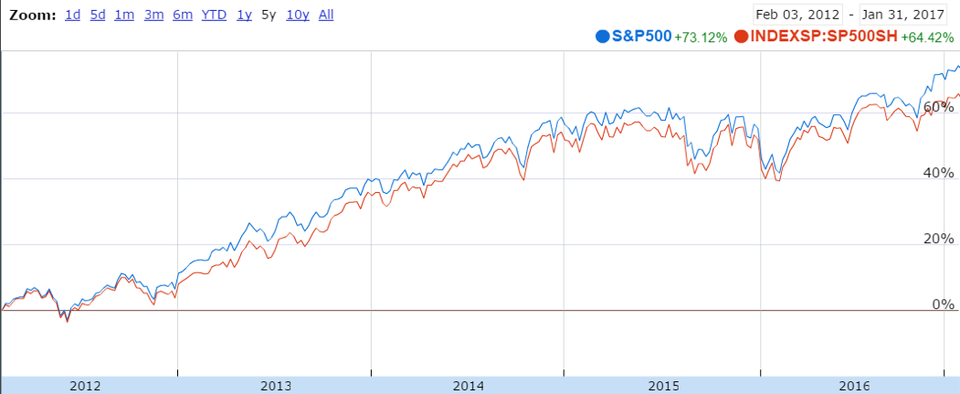

Поэтому неудивительно, что динамика S&P 500 Shariah Index очень похожа на S&P 500. За пять лет с 2012 г. исламский индекс (красная кривая на графике, см. ниже) вырос на 64%, обычный S&P 500 (синяя кривая) – на 73%.

Источник: www.google/finance

Так что индексные вложения по правилам ислама принципиально отличаются от обычных лишь подходами, а вот результатами – не сильно.

Лучше вместе

Отношение к биржевым спекуляциям в исламе неоднозначное, поскольку они могут восприниматься как азартная игра. Поэтому мы рекомендуем своим клиентам-мусульманам избегать самостоятельной игры на бирже и инвестировать пассивно через специализированные исламские фонды, которых довольно много. Первые такие фонды появились в Малайзии в конце 1960-х и на Ближнем Востоке в середине 1970-х гг. Но в 2000 гг. их количество значительно выросло и сегодня достигает 390. Приток капитала в них составляет примерно 10–20% ежегодно.

Поскольку неопытному инвестору выбрать подходящий именно ему фонд непросто, мы рекомендуем несколько глобальных фондов, каждый из них можно купить через международных посредников – банки, брокеров, страховые компании.

Например, HSBC Amanah Funds копирует индекс Dow Jones Islamic market Titans 100. 70% его активов инвестировано в акции компаний США, 30% – других стран. За последние пять лет его акции выросли на 48%.

Другой глобальный фонд – WSF Global Equity Fund инвестирует 66% активов в акции компаний США, 11% – в акции компаний Японии, остальное – в акции стран Европы и Азии. Этот фонд принес 79% за пять лет.

Более дешевый вариант инвестиций – биржевой фонд iShares MSCI World Islamic ETF (+38%).

Как ни странно, но к исламским фондам относится сравнительно молодой Franklin Global Sukuk Fund, классифицирующийся как фонд облигаций. Дело в том, что в его активах не облигации в привычном смысле, а особые ценные бумаги (Sukuk). Их владелец получает свой «процент» в виде части прибыли инвестиционного проекта эмитента. Но, как и в случае с обычными облигациями, процент дохода оговаривается заранее. Доходность фонда за три года составила 28%.

Входной билет в фонды варьируется от $30 (стоимость акции iShares MSCI World Islamic ETF) до $5000 (HSBC Amanah Funds). Но есть фонды с минимальным порогом в $500 000.

Наш клиент из Татарстана три месяца назад перевел все активы в один из этих фондов через накопительную страховую программу.

Но я рекомендую клиентам для лучшей диверсификации включить в портфель несколько исламских фондов с разными стратегиями инвестирования и отличающимися по составу (акции крупных компаний, акции средних компаний, акции развивающихся стран и т. д.), а также несколько акций крупных компаний. Таким образом вы получите инвестиционный портфель, полностью удовлетворяющий закону шариата и растущий не меньше, чем портфель обычного инвестора.

Думаю, что к этому направлению инвестирования стоит присмотреться не только мусульманам.

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.