Apple, Tesla, Amazon или Яндекс? Что не так с вашими инвестициями?

22 сентября 2020

Просмотров: 4395

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

22 сентября 2020

Просмотров: 4395

Какие типичные ошибки совершают начинающие инвесторы, как это влияет на результат инвестирования и как навести порядок в своем портфеле, чтобы не терять деньги, а зарабатывать и уверенно идти к финансовым целям.

Приток российских инвесторов на фондовый рынок стабильно растет. Если всего 5 лет назад количество счетов на Московской бирже составляло около 1 млн, то сегодня их число уверенно перевалило за 6 миллионов. А количество индивидуальных инвестиционных счетов (ИИС), открытых физическими лицами, превысило 2,7 миллиона.

Инвестиции стали доступны каждому. Благодаря удобным приложениям, не выходя из дома, буквально в пару кликов можно открыть счет и купить практически любую бумагу.

Почему тренд на инвестиции стал так популярен и с большой долей вероятности будет только расти?

Для этого есть сразу несколько причин.

Снижающиеся ставки по депозитам: вкладчики ищут более эффективные способы размещения капитала. Многие, как и раньше, начинают смотреть на недвижимость, но все больше людей обращаются к фондовому рынку, потому что он более ликвиден и имеет меньшие пороги входа.

Простота открытия счетов (не нужно ехать в офис, все можно сделать со своего смартфона), а также стремительное развитие удобных и простых приложений для торговли.

Реформы государства (пенсионная реформа, внедрение и популяризация ИИС) – как следствие, люди все больше увлекаются идеями финансовой независимости и самостоятельного формирования пенсионного капитала.

Конечно, хорошо, что люди стали больше интересоваться инвестициями. Выход на фондовый рынок – отличная возможность повысить эффективность управления личными накоплениями.

Но главной проблемой любого начинающего инвестора становится непонимание – с чего начать и что купить в свой портфель. В игру вступают страх и жадность.

Как найти те акции и те компании, которые вырастут, выстрелят, принесут максимальный доход? Что купить: дешевые акции или бумаги, упавшие в цене, а может то, что рекомендуют друзья и коллеги?

Стоит открыть приложение брокера в телефоне, как на инвестора обрушивается шквал заманчивых предложений и прогнозов доходности, хочется купить все сразу. Многие так и поступают. В результате инвестиционные портфели превращаются в хаотичный набор инструментов, подобранных по непонятной даже для их владельцев логике.

Из-за такого спонтанного, эмоционального и бессистемного подхода инвесторы зачастую теряют деньги, разочаровываются в рынке и приходят к выводу, что все это им не подходит и не работает. Как результат – главные финансовые цели остаются недостижимы.

Многие видят яркие примеры последних месяцев (с минимумов марта): Tesla (+500%), Apple (+90%) Амазон (+75%), Яндекс (+100%) и пытаются запрыгнуть в поезд, который, возможно, давно ушел.

Другие, наоборот, пытаются заработать на тех компаниях, которые сильно просели, но в силу своих размеров, истории и значимости для экономики, должны иметь все шансы на скорое восстановление и рост (например, «Боинг», акции круизных компаний).

Большинство розничных инвесторов руководствуются в своем выборе очень субъективными факторами: кто-то использует инвестиционные идеи от брокера, кто-то идет за советом к родственникам или знакомым, кто-то начинает покупку бумаг исходя из своих собственных представлений. Мало кто проводит хоть какой-то анализ ценных бумаг.

Доходит до курьезных случаев. Американский брокер – Robinhood сделал процесс купли-продажи бумаг бесплатным и очень простым, благодаря ему торговля стала похожа на игру. Чтобы понять подход “робингудовцев” к покупке акций, приведу один забавный пример.

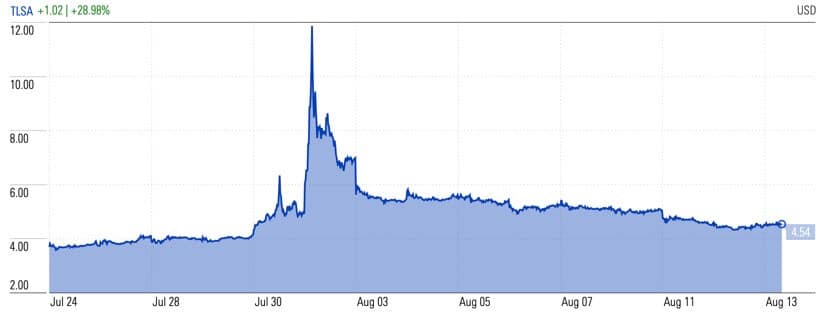

В брокерском приложении Robinhood, акции «Тесла» торгуются под тикером TSLA. Также есть крошечная биотехнологическая компания Tiziana Life Sciences с кодом TLSA, так вот в июле, после очередного мотивирующего поста Илона Маска в «Твиттере», количество новых владельцев акций мало кому известной TIZANIA взлетело на 13 тысяч человек, увеличившись в четыре раза. Инвесторы немного промахнулись, почти вслепую нажимая кнопки в смартфоне.

Прежде чем совершать покупки, нужно понимать и просчитать реальную цель своих инвестиций. Цель – просто заработать денег – путь в никуда. Задайте себе вопрос, к чему вы в итоге хотите прийти. Достаточно самого простого личного финансового плана, где вы оцените свою цель и будете понимать, сколько необходимо откладывать и инвестировать, чтобы к ней прийти. Заодно оцените, какова будет скорость достижения этой цели в зависимости от той доходности, на которую вы можете рассчитывать.

Инвестирование – это не игра, в которой игрок с IQ 160 обязательно бьет игрока с IQ 130. Для успеха вполне достаточно обладать обычным интеллектом, но быть способным контролировать свои эмоции и не допускать ошибок, которые приводят большинство инвесторов к неприятностям.

Уоррен Баффет

Инвестору нужно понять и осознать очень важную вещь – ваш долгосрочный успех в инвестициях зависит в гораздо меньшей степени от того, какие ценные бумаги вы выберете и в какой момент зайдете в рынок.

Ваш успех в большей степени зависит от того, как вы можете контролировать свои эмоции. А контролировать их проще, если вы не будете усложнять свою стратегию и пытаться найти лучшие инвестиции, засоряя свой портфель кучей отдельных акций.

Почему же покупать отдельные акции – это путь в никуда?

Очень сложно получить доходность выше, чем та, которую дает рынок в среднем. На этот счет есть множество различных исследований. Одно из них было опубликовано в 2018 году.

Профессор финансов Университета штата Аризона Хендрик Бессембиндер проанализировал 25 300 компаний и получилось, что рынок США (все эти компании) за последние 90 лет сгенерировал в абсолютном выражении около 35 трлн дохода (по состоянию на 2016 год):

То есть чтобы получить среднюю рыночную доходность, вам нужно было найти и приобрести в свой портфель 1000 самых эффективных и удачливых компаний из 25 000 когда-либо выходивших на биржи в США за последние 90 лет. То есть достаточно научиться регулярно и точно угадывать 1 лучшую компанию из каждых 25.

Если вы уверены, что сможете это делать регулярно и безошибочно, то покупать отдельные акции имеет смысл.

Для всех остальных альтернатива одна – нужно стремиться получить ту доходность, которую в среднем способен принести рынок. Речь, как вы, наверное, уже догадались, идет об индексном инвестировании: когда вы покупаете индексный фонд или ETF, вы рассчитываете получить среднюю доходность рынка.

Если же вы хотите получить доходность выше рынка – то вам придется найти те самые 0.5% акций, которые вознесут вас на вершину.

Многие инвесторы задаются вопросом – когда же входить в рынок? Стоит ли подождать лучшего момента, когда активы станут дешевле или покупать сейчас?

На самом деле гораздо выгоднее оставаться в рынке, нежели пытаться угадать – что лучше вырастет, а что упадет.

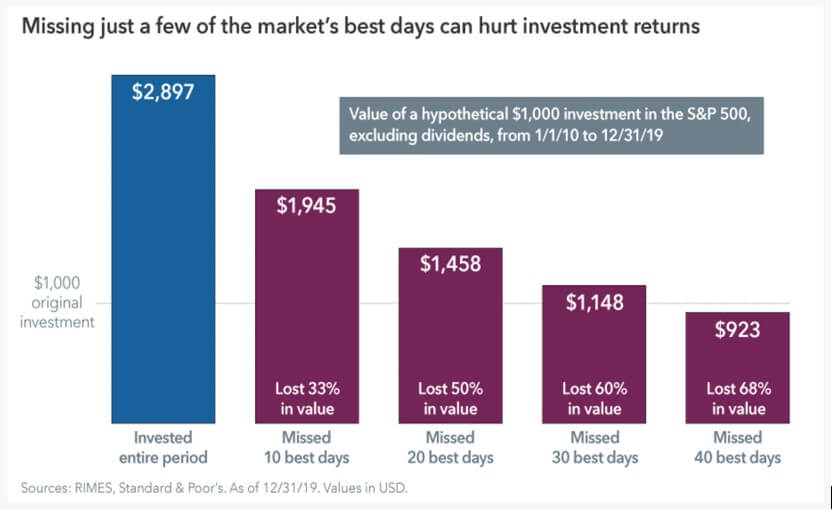

Исследование Capital Group “How to Handle Market Declines” свидетельствует о том, что если бы вы инвестировали $1000 в индекс S&P 500 в начале 2010 года и оставались в рынке в течение 10 лет, то ваши инвестиции за счет роста цены индекса выросли бы почти в 3 раза (до $2 897).

Но если бы вы занимались таймингом (периодически входили и выходили из рынка в попытке поймать удачные моменты), то пропустив всего 10 лучших дней роста индекса за 10 лет, вы бы ухудшили свой конечный результат более чем на 30%, а если бы вы пропустили 20 лучших дней, то потеряли бы 50% роста за эти 10 лет.

Для эффективного инвестирования не стоит пытаться самостоятельно выбирать отдельные акции и угадывать вход и выход с рынка – в долгосрочной перспективе это не работает.

Такие действия подключают эмоции, а эмоции – главный враг инвестора!

Достаточно выстроить систему, которая сведет влияние эмоциональных факторов к минимуму, и регулярно по плану вкладывать в сбалансированный портфель, ориентированный на ваши цели и сроки.

Как самостоятельно сформировать свой инвестиционный портфель, правильно оценивать риски и доходность инвестиций, 15 октября расскажет ведущий финансовый консультант компании «Личный капитал» Борис Кожуховский.

Регистрируйтесь на бесплатный вебинар «Портфель для пенсионера VS портфель для роста капитала»!

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.