Уравнение с одним неизвестным. От чего зависит доходность облигаций

26 июня 2018

Просмотров: 13324

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

26 июня 2018

Просмотров: 13324

Облигации становятся все более популярным инструментом у российских инвесторов. Эти ценные бумаги занимают достойное место практически в каждом инвестиционном портфеле и обеспечивают гарантию сохранности вложенного капитала. Почему же многие теряют деньги, покупая бонды?

В отличие от банковских вкладов, облигации имеют множество различных характеристик, напрямую влияющие на доход инвестора. Чтобы научиться выбирать правильные ценные бумаги и получать ожидаемый доход, стоит разобраться в сути облигаций и понять, как они устроены.

Для начала разберемся в главных характеристиках облигации с фиксированным купоном:

Покупая бонды на вторичном рынке, вы как бы перекупаете право получить будущие платежи до погашения облигации. При этом вы точно знаете, сколько денег потратите, какую сумму будете регулярно получать в течение всего срока владения облигацией, а также сколько денег получите при ее погашении

Давайте разберемся, как формируется доходность облигаций, от чего она зависит и как найти баланс между желанием получать высокий доход и пониманием связанных с этим рисков.

Облигации делятся на три основных класса: государственные, муниципальные и корпоративные.

При максимальной надежности дают самую низкую доходность (в сравнении с муниципальными и корпоративными бондами).

Такие облигации считаются немного более рискованными по сравнению с государственными, но дают чуть более высокую прибыль.

Обещают более высокую прибыль по сравнению с государственными и муниципальными бондами. Но в зависимости от рейтинга компании могут возрастать и риски.

Как формируется доходность и почему стоит насторожиться, если вам обещают 10% годовых?

При выборе облигаций инвестору следует учесть сразу несколько факторов:

Доходность облигаций зависит в первую очередь от ключевой ставки. Это процентная ставка, которую в России назначает Центральный банк РФ. В США решение о величине ключевой ставки принимает ФРС – федеральная резервная система, а в Европе – ЕЦБ: Европейский центральный банк.

Правительство выпускает облигации с доходностью на уровне ключевой ставки, назначенной в стране. В период обращения облигации на рынке ее стоимость меняется, находясь в обратной зависимости от процентной (ключевой) ставки.

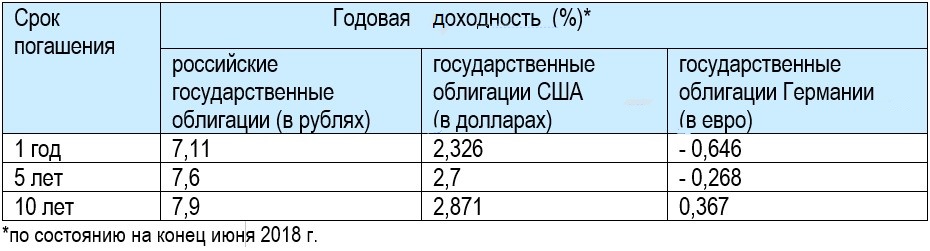

Начнем с государственных облигаций. Сравним среднегодовую доходность по облигациям РФ, США и Германии.

Табличка демонстрирует не самую привлекательную доходность, однако правительство – самый надежный заемщик, это значит, риск таких инвестиций минимален.

Доходность облигаций с погашением через год, пять или 10 лет будет разной даже у одного и того же эмитента, поэтому выбирая «длинные облигации» инвестор может увеличить свой доход

Помимо рублевых облигаций Россия выпускает и еврооблигации. Это не значит, что доход по ним исчисляется только в евро: все бонды, выпущенные в валюте, отличной от государственной, называются еврооблигациями.

Доходность российских еврооблигаций ниже чем у рублевых бумаг, однако превышает доходность облигаций США. Несмотря на это большинство из них едва ли могут быть интересны частным инвесторам ввиду высокой стоимости одного лота (от 200 000 долларов).

По облигациям можно получить и более высокий доход, который, однако, связан с определенными рисками. Чтобы заработать больше, «в долг» придется давать не государству, а компаниям. В этом случае инвестору нужно покупать корпоративные бумаги.

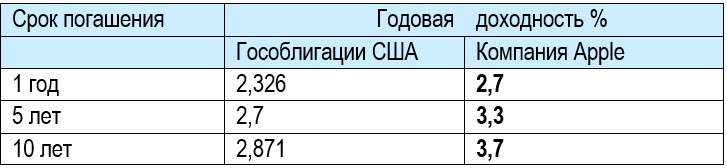

Разберемся на частном примере: сравним доходности облигаций крупной американской компании Apple (кредитный рейтинг эмитента Аа1) и государственных облигаций США.

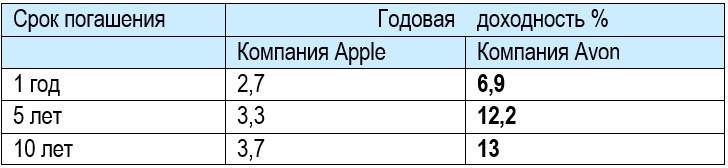

Рассмотрим бонды известной косметической компании Avon (кредитный рейтинг эмитента В1) и облигаций компании Apple сравним их доходности.

Разумеется, такая доходность кажется привлекательной, но только не инвестору, который знает о рисках, неразрывно связанных со столь впечатляющими процентами. Проследить волатильность облигаций обеих компаний можно по этим графикам:

Снижение цены облигаций компании Apple связано с постепенным повышением процентной ставки. Колебания оправданы внешними факторами, плюс высокий кредитный рейтинг (об этом понятии расскажем ниже) может дать уверенность в выполнении обязательств перед инвесторами, взятых на себя компанией.

Кривая доходности компании Avon выглядит иначе и демонстрирует значительные и непредсказуемые изменения стоимости. Это может говорить о внутренних проблемах компании. Несмотря на обещания высокой доходности со временем возрастают риски банкротства компании, это значит, держатели ее облигаций рискуют потерять свои вложения.

Даже известный бренд не может служить гарантом надежности для инвестора. Возможно, у компании есть внутренние проблемы. При желании разобраться в этом достаточно просто, нужно ознакомиться с балансовым отчетом. Цифры могут быть весьма красноречивы.

Так, у Avon разница между активами и пассивами подтверждает наши опасения. Подобные облигации можно включить в рискованную часть инвестиционного портфеля для повышения его доходности, но снизить риски – учесть фактор времени, купив облигации на короткий срок.

Предупреждая о рисках облигаций, мы подразумеваем рейтинг надежности эмитента. С этим значением доходность облигаций имеет обратную зависимость: чем выше рейтинг надежности, тем меньшую доходность гарантирует эмитент.

При снижении рейтинга эмитента стоимость его облигаций падает в цене, которую регулирует рынок: соотношение спроса и предложения

Рейтинги надежности для каждого эмитента назначают независимые рейтинговые агентства. Ознакомиться с подробным описанием шкалы кредитных рейтингов вы можете здесь.

Так, кредитный рейтинг России – «BBB-». Это нижняя граница инвестиционного рейтинга, степень надежности оценивается ниже средней.

Рейтинг США, Германии, Великобритании, Швейцарии и т.д. – «ААА»: это самый высокий кредитный рейтинг, гарантирующий максимальную степень безопасности.

Инвестируя в облигации, важно разобраться – как устроены бонды, что влияет на их доходность, найти идеальный баланс между доходностью и риском, составить оптимальный портфель, учитывая ожидаемые изменения процентных ставок и сроки достижения собственных финансовых целей, и быть уверенным в эффективности своих вложений.

Приведенные в статье названия компаний не являются инвестиционными рекомендациями и используются только в качестве наглядной демонстрации различных факторов, влияющих на доходность облигаций.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.