Портрет российского бизнесмена: активы и инвестиции

1 февраля 2020

Просмотров: 5116

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

1 февраля 2020

Просмотров: 5116

Опираясь только на бизнес как единственный источник дохода, деловой человек в возрасте несет повышенные риски. Во-первых, не каждый бизнес может полноценно функционировать, если его основатель отойдет от дел, например, по причине ухудшения здоровья. Во-вторых, изменение законов или экономической ситуации может поставить бизнес под удар или привести к закрытию, а начинать заново в 60–65 лет предпринимателю будет достаточно трудно.

На смену реинвестированию всей прибыли в бизнес должна прийти концепция формирования капитала, который будет генерировать достаточный размер пассивного дохода для жизни на пенсии.

Понимание принципов инвестирования, знакомство с основными инвестиционными инструментами, способами вложения средств и налогообложения поможет предпринимателю взять верный курс на процветание и финансовую независимость.

Статья ведущего финансового консультанта компании «Личный Капитал», CWM, Бориса Кожуховского, опубликованная в журнале “Управленческий учет и финансы”.

Специфика моей деятельности позволяет регулярно наблюдать за материальным положением людей. Более 80% моих клиентов — это владельцы бизнеса, и 20% — работающие по найму.

Изучая их финансовую историю в течение 12 лет, я собрал достаточно интересную статистику по составу капитала и вложениям, которые они делали до нашей встречи.

Практически все активы российских предпринимателей находятся в бизнесе. Во-первых, такие вложения — это самый доходный инструмент создания капитала. Во-вторых, в этом случае предприниматели получают механизмы управления активами, что обеспечивает контроль над ситуацией.

Однако, как показывает практика, успех в бизнесе не всегда зависит от предпринимателя. Изменение законов, экономической и политической ситуации, а также других внешних обстоятельств влияет на финансовое благополучие бизнеса: он может приносить убыток или прекратить свое существование. Самый доходный актив несет в себе самые высокие риски.

Собственный бизнес иногда занимает до 90% всего капитала предпринимателя. Остальные 10% приходятся на покупку недвижимости для собственного проживания, машины и открытие небольшого счета в банке. Такая ситуация в стране преобладала 10–15 лет назад.

Другим крупным объектом инвестирования выступает коммерческая или жилая недвижимость. Как правило, те предприниматели, которые пытались самостоятельно диверсифицировать свой капитал, начинали скупать недвижимость. Кто-то покупал коммерческие помещения и сдавал их в аренду, другие приобретали квартиры в большом количестве.

У меня есть клиенты, которые сдают в аренду по 10–15 жилых помещений и абсолютно все свободные деньги вкладывают в недвижимость. Так у них не остается каких-либо ликвидных запасов, которыми можно было бы воспользоваться в случае необходимости.

Например, чтобы быстро получить требуемую сумму, они вынуждены дешево продавать одну из своих квартир.

Инвестиции на фондовом рынке достаточно незначительны по сравнению с остальными активами. Если предприниматель вкладывает средства в ценные бумаги, то делает это зачастую через брокерский счет, покупая акции, которыми регулярно торгует сам или по рекомендациям брокера. На мой взгляд, частые торговые операции также дают ложное чувство контроля над ситуацией. Если сначала они оказываются успешными, то в дальнейшем могут привести к потерям.

Большинство деловых людей думают, что если они успешны в своем деле, то должны выигрывать и на фондовом рынке.

Кроме того, я до сих пор сталкиваюсь как минимум с двумя стереотипами.

Первый заключается в том, что фондовый рынок — это подобие казино.

Думаю, причина такого убеждения в том, что люди потеряли деньги во время кризиса 2008–2009 гг.

Второй стереотип — для хороших инвестиций нужно иметь большой капитал (минимум $1 млн).

Тем не менее экономическая ситуация в мире постепенно меняется, и инвестиции на фондовом рынке, в основном российском, занимают свое место в капитале отечественных предпринимателей.

В последние годы крупные банки и аналитические агентства публикуют статистику о том, куда и как инвестируют богатые люди по всему миру.

Первыми начали сбор этих данных два американских ученых Т.Дж. Стэнли и У.Д. Данко в 1998 г. Результатом их исследования стала книга «Мой сосед миллионер» (The Millionaire next door).

Эта статистика интересна тем, что она собрана в среде людей с инвестиционным капиталом от $1 до $5 млн, накопленным в первом поколении, т.е. теми, кто сам заработал деньги, — к ним можно отнести большинство российских предпринимателей и бизнесменов старше 40 лет.

Их структура капитала выглядела таким образом: 50% занимали инвестиции на рынке ценных бумаг (акции, облигации), 20% — недвижимость, 10% — денежные средства и 20% — собственный бизнес.

Если сравнить с нашим предпринимателем, который на бизнес тратит 90% капитала, то разница будет существенной. Согласно опубликованному компанией Capgemini отчету World Wealth Report 2019, структура капитала лиц с высокой стоимостью активов (High Net Worth Individuals, HNWI) выглядит следующим образом: 27,9% составляют денежные средства и эквиваленты, 25,7% — акции, 17,6% — облигации, 15,8% — недвижимость, 13% — альтернативные инвестиции (в том числе в структурные продукты, хедж-фонды и прямые инвестиции в бизнес).

Конечно, следует учесть, что приведенные цифры характерны для зрелого бизнеса и предпринимателям, участвующим в опросе, было в среднем 55–60 лет. В этом возрасте бизнесмены, как правило, выводят деньги из бизнеса в виде дивидендов или другого вида дохода, аккумулируют их на личных счетах и инвестируют от имени физического лица.

Таким образом снижается зависимость от рисков своего бизнеса, который либо переводится в кредиты, займы или выводит ся на рынок посредством выпуска собственных облигаций.

В одном из своих ежегодных писем У. Баффет писал: «Хотя мы и отставали от индекса S&P500 в некоторые периоды, которые были позитивными на рынке, мы постоянно были лучше его в те 11 лет, когда он показывал отрицательные результаты. Другими словами, наша защита была лучше нашего нападения, и это будет продолжаться».

Важно не только уметь зарабатывать деньги в бизнесе, но и сохранять их вне его.

Те, кто становятся клиентами финансовых консультантов, приходят к пониманию необходимости таких шагов в силу разных причин. У кого-то намечается продажа бизнеса. Кто-то, пережив серьезный провал на грани закрытия бизнеса из-за каких-либо обстоятельств, создает личный капитал как защиту от неудачи. По какому пути идет этот человек? Конечно, выводит деньги из бизнеса и инвестирует их на фондовом рынке, в недвижимость либо открывает новое дело или вкладывает средства в чужое.

Формирование личного капитала в подавляющем большинстве случаев имеет одну главную цель — обеспечение себя и своей семьи пассивным доходом после прекращения активной деятельности.

Как правило, бизнесмен задает себе два основных вопроса.

Какой доход я могу получать со своего капитала?

Достаточно ли я заработал денег, чтобы выйти из бизнеса?

Для ответа на них необходимо понять, на какой реальный доход от тех или иных инвестиций можно рассчитывать.

Для того чтобы оценить, какую сумму можно получать с капитала, нужно знать один из важных макроэкономических параметров — ставку центробанков стран, эмитирующих ту или иную валюту, т.е. ставку безрисковой доходности для инструментов в данной валюте.

В России ее устанавливает ЦБ РФ, в США — Федеральная резервная система (ФРС), в еврозоне — Европейский центральный банк (ЕЦБ).

На ноябрь 2019 г. такая ставка в России составляет 6,5% [4], в США — 1,75%, в Европе — 0%, в Великобритании — 0,75%, в Японии — 0,1% (показатели по каждой стране можно уточнить на сайте Trading Economics).

Другим ориентиром в деле определения размера накоплений выступает доходность десятилетних государственных облигаций. Для РФ она составляет 6,5%, для США — 1,743%, для Германии — 0,37%, для Швейцарии — 0,591%, в Великобритании — 0,695% (данные ресурса Thomson Reuters на 20 ноября 2019 г.).

Для сравнения отмечу, что для десятилетних гособлигаций РФ в долларах США доходность составляет 2,68% годовых.

Безрисковая доходность обеспечивает 100%-ю сохранность вложенного капитала и накопленного дохода. Однако эта величина для многих может показаться слишком низкой.

Для повышения доходности инвестор должен принять на себя дополнительные риски, которыми можно разумно управлять, изменяя пропорции классов активов в своем портфеле.

Посмотрим на реальную дивидендную доходность разных инструментов (в долларах), которые используются для получения пассивного дохода.

акции США — 3,1%;

акции развитых стран — 4,2%;

привилегированные акции США — 5,56%;

акции сектора недвижимости — 4%;

облигации инвестиционного рейтинга — 3,6%;

облигации развивающихся стран — 5,4%;

спекулятивные облигации США — 5,7%;

альтернативные инвестиции — 6–8%

При анализе использовались данные сайта Yahoo Finance.

Таким образом, при инвестировании в долларах США можно рассчитывать на среднюю доходность от 4% до 5% годовых до уплаты налогов.

Далее приведу данные о доходности рублевых инструментов.

корпоративные облигации первого эшелона — 6,5–7%;

корпоративные облигации второго эшелона — 8–9%;

высокодоходные облигации (ВДО) — 13–15%

Составлено на основе данных сайта «Московская биржа».

Интересная ситуация складывается в последний год на рынке российских акций: крупные компании, особенно с госучастием, начали выплачивать своим акционерам щедрые дивиденды.

Доходность некоторых эмитентов исчисляется двузначными цифрами. Есть перспективы высоких дивидендов в электроэнергетике, нефтегазовой отрасли и телекоммуникационных компаниях.

Например, текущая дивидендная доходность Сбербанка составляет 7,6%, компании «ЛУКОЙЛ» — 8,5%, «Роснефти» — 7,1%, «Татнефти» — 11,3%, МТС — 10,1%, «Норникеля» — 10,2% [10].

Однако такая ситуация имеет негативные стороны: компании выплачивают высокие дивиденды, когда не видят смысла в реинвестировании в собственный бизнес, т.е. не находят перспектив роста. Следовательно, регулярность таких дивидендов под огромным вопросом, и выплаты могут прекратиться уже в следующем году, если произойдет ухудшение конъюнктуры рынков.

Исходя из представленных данных можно вычислить, на какой реальный рентный доход от капитала можно рассчитывать.

Например, капитал в $1 млн дает $40–50 тыс. в год. С учетом НДФЛ 13% сумма снизится до $34 800–43 500, или $2900–3625 в месяц (по текущему курсу это около 185 000–232 000 руб.).

Необходимо отметить, что имеется в виду чистый пассивный доход без расходования тела капитала.

Если этих денег будет недостаточно, то можно частично продать активы. Однако чтобы не прибегать к этому и сохранить их с целью передачи будущим поколениям, нужно держать в виде денежных средств не менее 10% капитала. Эти деньги позволят восполнить кассовый разрыв, если он образуется по каким-либо причинам.

Если инвестор хочет знать, какой капитал ему нужно накопить для получения желаемого дохода, то можно провести расчет от обратного.

Допустим, желаемый пассивный доход — $5 тыс. в месяц. С учетом НДФЛ 13% сумма составит $5750. Так, в год инвестор получит $69 тыс. (5750 × 12 = 69000). Заложив достаточно реальную ставку доходности в 4,5%, можно достичь необходимого капитала в $1 533 333 (69000 / 0,045 = 1533333).

Для инвестиций в рублях можно использовать ставку доходности в 7–8%. Следовательно, чтобы получать ежемесячно 200 000 руб., необходим капитал около 35 млн руб.: 200000 (руб. в месяц) × 12 месяцев = 2400000 руб. в год, или 2800000 руб. с учетом налогов.

По ставке 8% годовых эта сумма составляет 35 млн руб. (2800000 / 0,08 = 35000000 руб.).

Стратегия инвестирования — это управление соотношением «риск — доходность» при помощи соответствующего распределения активов в портфеле или капитале. Чем выше требуется доход, тем больше должна быть доля активов агрессивного характера — акций, высокодоходных облигаций, альтернативных инвестиций.

Чем меньше инвестор готов принимать снижение стоимости капитала, тем больше у него доля денежных средств и облигаций инвестиционного рейтинга.

Как было сказано выше, основным активом, занимающим до 80–90% капитала у российских предпринимателей, является бизнес. Для него характерна высокая доходность, но и высокие риски. Следующим по величине активом обычно выступает недвижимость. В связи с этим зачастую первыми шагами на пути построения сбалансированного капитала являются формирование ликвидных запасов денежных средств и инвестиции на фондовом рынке.

При этом важно начинать инвестировать не с российского рынка, а с глобального. Основным аргументом в пользу этого выступает страновая диверсификация личного капитала, ведь у подавляющего большинства предпринимателей и бизнес, и недвижимость находятся в России и приносят доход в рублях со всеми вытекающими валютными, экономическими и политическими рисками.

Для снижения этих рисков рекомендуется не менее половины капитала держать в развитых странах, тем более что капитализация российского фондового рынка составляет всего 0,47% от

мирового, а США — 56,53%.

Инвестиционные инструменты могут быть направлены на рост стоимости, выплату дохода или на то и другое одновременно. Если основная задача инвестора — получать доход, то ему стоит сконцентрироваться на инструментах с регулярными выплатами — дивидендных акциях, облигациях, недвижимости, инструментах денежного рынка и альтернативных инвестициях.

Для диверсификации вложений и исключения риска убытков по акции или облигации одной компании лучше использовать биржевые инвестиционные фонды (ETF) или взаимные фонды (Mutual Funds), которые выплачивают дивиденды, а не реинвестируют их.

К сожалению, российские ПИФы, БПИФы и даже ETF, ориентированные на зарубежные активы, не выплачивают дивиденды, поэтому полноценно инвестировать на иностранных рынках можно только через иностранные инструменты.

Инструменты денежного рынка — это текущие и сберегательные счета, депозиты, а также краткосрочные, с погашением до одного года, облигации. Их задача — аккумулирование средств, хранение ликвидных запасов денег.

Чаще всего их доходность меньше официальной инфляции, но они обеспечивают неизменность тела капитала и прогнозируемый доход,

а главное — высокую ликвидность.

Инвестиции в недвижимость осуществляются для получения ренты и в ожидании роста ее стоимости. Цена недвижимости, как любого актива, может расти или снижаться, при этом колебания ее стоимости меньше, чем инструментов фондового рынка из-за более редкой переоценки. Недвижимость должна присутствовать в портфеле рантье.

С моей точки зрения, ее лучше иметь там, где живет инвестор, поскольку очень трудно найти хорошего управляющего, который мог бы заниматься объектом за рубежом.

Для инвестиции в зарубежную недвижимость лучше воспользоваться фондами акции компаний, работающих в секторе недвижимости (Real Estate Investment Trust, REIT), а не фондами физической недвижимости, например, iShares Global REIT ETF.

Это долг компании или государства, обычно с фиксированным сроком погашения и фиксированным купоном (доходом). Фиксированная доходность на заранее известный срок делает облигации основными бумагами для получения рентного дохода.

Доходность облигаций зависит от ставки рефинансирования, рейтинга надежности и срока обращения.

На рис. 1 представлен график колебания доходности десятилетних государственных облигаций России. Два пика в 2009 г. и 2015 г. — это периоды, когда ЦБ РФ приходилось резко поднимать ставку для поддержания экономической стабильности.

Текущее значение доходности 6,5% соответствует ставке ЦБ РФ.

Как сказано выше, облигации федерального займа (ОФЗ) — это инструменты безрисковой доходности, т.к. государство является самым надежным заемщиком в своей валюте. Чем менее надежен эмитент облигаций, тем более высокую доходность требуют инвесторы за принимаемый на себя риск. Например, фонд облигаций инвестиционного рейтинга iShares Intermediate-Term Corporate Bond ETF имеет доходность 3,6%, а фонд спекулятивных облигаций SPDR Barclays Short HY Bond ETF — 5,7% (в полтора раза выше).

При этом всегда существует риск банкротства одного эмитента, и для его устранения необходимо существенно диверсифицировать распределение капитала между отдельными бумагами — не более 2–3% в облигации одного эмитента.

Лучшую диверсификацию можно получить за счет использования фондов облигаций, однако только для иностранных, поскольку российские, как уже говорилось, не могут выплачивать дивиденды.

В связи с этим на российском рынке приходится покупать отдельные бумаги и делать портфели минимум из 20 бумаг для снижения рисков.

Акции — это инструмент не только роста, но и регулярных дивидендов.

Для получения стабильного и высокого дохода по акциям лучше использовать так называемые «дивидендные аристократы» — компании, которые выплачивают стабильные и растущие дивиденды на протяжении не менее 25 лет, или высокодивидендные акции.

Использование фондов позволяет получить широкую диверсификацию. Например, дивидендные акции всего мира можно купить только через два фонда: Vanguard High Dividend Yield Index Fund ETF и Vanguard International High Dividend Yield Index Fund ETF.

Эти фонды включают 405 акций с самыми высокими дивидендами в США и 994 дивидендные акции в остальных развитых и развивающихся странах.

Самым важным при инвестировании в акции для получения дивидендов, на мой взгляд, является понимание следующего выражения: «Инвестировать в акции ради дивидендов завтра, а не сегодня». Проиллюстрирую на примере.

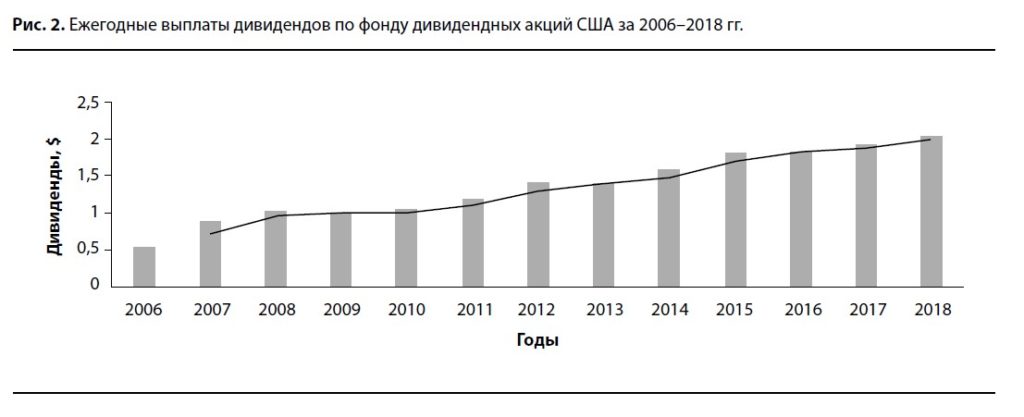

На рис. 2 и в таблице указаны суммы ежегодных выплат дивидендов по фонду дивидендных акций США за 2006–2018 гг.

Как видно из графика, величина выплат каждый год стабильно увеличивается. В 2007 г. фонд заплатил $0,87 на одну акцию2. По итогам 2018 г. этот же фонд заплатил уже $2,04 дивидендов на одну акцию. Таким образом, произошло увеличение величины выплаты в абсолютном значении на 134,5%. Даже кризис 2008–2009 гг. не сильно сказался на прибыли. Из таблицы видно, что выплаты «просели» с 1,03 в 2008 г. до 0,98 в 2009 г., но на следующий год снова выросли до 1,05 и продолжили увеличиваться.

При этом относительная доходность данного фонда на данном периоде составляет около 2% годовых за счет роста цены самого фонда. Таким образом, инвестирование в дивидендные акции, особенно в «аристократы» или акции с растущими дивидендами, позволяет рассчитывать на то, что денежные потоки постоянно будут увеличиваться, опережать инфляцию и обеспечивать достаточность пассивного дохода, т.е. не прибегать к продаже активов.

Вопрос, как инвестировать, сегодня больше актуален для иностранных бумаг, поскольку с российскими акциями и облигациями все достаточно просто. Открывается счет у российского брокера, и покупаются отдельные акции и облигации, БПИФы и ETF.

В зарубежные ценные бумаги можно инвестировать через следующие каналы:

российского брокера;

иностранного брокера;

иностранный банк;

страховую компанию.

Рассмотрим подробно каждый канал.

У каждого из перечисленных механизмов есть свои плюсы и минусы, и их выбор зависит от приоритетов инвестора. К тому же можно использовать сразу несколько финансовых институтов для решения различных задач.

Российский брокер позволяет инвестировать в иностранные бумаги, не делая трансграничных переводов, тем самым не подпадая под валютный контроль. При этом деньги формально остаются в России, где до сих пор нет механизмов защиты клиентов брокера на случай его банкротства. Американский брокер дает такую защиту на сумму до $500 тыс., при этом стоимость операций по покупке, продаже и хранению ценных бумаг будет самая низкая из всех.

Требуемая минимальная сумма для открытия счета составляет всего $10 тыс.

Инвестирование через зарубежные банки подходит для владельцев капиталов свыше $1 млн. В последние годы банки стараются укрупнять своих клиентов и устанавливают высокие пороги для открытия счетов.

Зарубежная страховая компания дает возможность инвестировать в широкий набор инвестиционных инструментов и предоставляет встроенные юридические механизмы защиты капитала и передачи его по наследству. Фактически это маленький личный траст, за содержание которого платится от 0,5% до 1,5% в год.

Кроме различий в стоимости обслуживания, комиссий за операции и механизмов защиты существует разница в налогообложении активов, приобретенных через разные финансовые институты.

Сейчас для налоговых резидентов России действует один НДФЛ со ставкой 13%, который фактически распространяется на два вида дохода: рост капитала и купоны / дивиденды. Поскольку НДФЛ для каждого вида дохода рассчитывается по-разному, особенно в плане валютной переоценки, то имеет смысл его разделять для пони-

мания налогооблагаемой базы.

НДФЛ на купоны / дивиденды рассчитывается на дату получения. Если это дивиденды в иностранной валюте, то налог вычисляется в рублях по курсу ЦБ на дату зачисления.

Налогооблагаемая база при продаже иностранной ценной бумаги определяется как разница цены продажи в рублях по курсу ЦБ на дату продажи и цены покупки по курсу ЦБ на дату покупки. Таким образом, при продаже иностранных ценных бумаг, приобретенных до 2014 г., начисляются существенные налоги из-за скачка курса доллара и евро. Однако необходимость декларировать доходы и уплачивать налог на рост капитала и дивиденды зависит от механизма инвестирования.

При инвестировании в российские ценные бумаги брокер или управляющая компания, которые выступают налоговыми агентами, сами исчисляют и удерживают налоги. При этом для инвесторов существует ряд налоговых льгот.

Во-первых, при инвестировании чрез индивидуальный инвестиционный счет (ИИС) существует возможность получить налоговый вычет в размере 13% от внесенных на такой счет денежных средств, но не более чем от 400 тыс. руб. Так можно вернуть до 52 тыс. руб.

Во-вторых, освобождены от уплаты налогов на купоны государственные (ОФЗ) и муниципальные облигации. Кроме этого, купоны по корпоративным облигациям, выпущенные после 1 января 2017 г., также не облагаются налогом, если доходность не превышает ставку ЦБ плюс 5%. Это сделано для повышения привлекательности инвестиций на российском долговом рынке и уравнивания налогообложения депозитов и облигаций.

В-третьих, существует освобождение от уплаты налогов на рост капитала от российских инвестиций, которые находились в собственности инвестора более трех лет, но не более 3 млн руб. в год.

При инвестировании в иностранные ценные бумаги как через российского, так и через иностранного брокера налог на рост капитала составляет 13% с учетом валютной переоценки.

Налог на дивиденды / купоны также составляет 13% и рассчитывается в рублях по курсу ЦБ на день выплаты. Он декларируется и уплачивается инвестором ежегодно и самостоятельно. В этом случае брокер только формирует необходимые документы, на основании которых рассчитывается сумма НДФЛ.

При инвестировании в иностранные ценные бумаги через страховую компанию рост капитала и выплаты дивидендов / купонов внутри полиса декларированию и налогообложению не подлежат. Таким образом, до вывода денежных средств из страховой компании налогов никаких нет. При частичных выплатах возникает НДФЛ в 13% по курсу ЦБ на день выплаты. НДФЛ при полном погашении рассчитывается как разница между внесенными и изымаемыми средствами с учетом валютной переоценки.

Поскольку налог на рост капитала и валютная переоценка существенно уменьшают его стоимость, есть как минимум два способа для их минимизации.

В жизни предпринимателя бизнес — это детище, которое он создал, вырастил, не единожды защитил или даже спас. Плоды этой деятельности должны обеспечить его не только сейчас, но и в будущем.

Можно вести свой бизнес, пока есть силы, желание и возможности, как это делали до самой смерти в 90 лет основатель IKEA И. Кампрад или генеральный директор The Vanguard Group Дж. Богл. У. Баффет, например, до сих пор в свои 89 лет стоит у руля компании.

Это только известные примеры, а сколько российских предпринимателей за 60 лет по-прежнему управляют своим малым и средним бизнесом? Опираясь только на бизнес как единственный источник дохода, деловой человек в возрасте несет повышенные риски. Во-первых, не каждый бизнес может полноценно функционировать, если его основатель отойдет от дел, например, по причине ухудшения здоровья.

Во-вторых, изменение законов или экономической ситуации может поставить бизнес под удар или привести к закрытию, а начинать заново в 60–65 лет предпринимателю будет достаточно трудно.

Мне кажется, следует, используя доходы, генерируемые бизнесом, покупать другие активы, которые будут приносить предпринимателю пассивный доход на пенсии. Это позволит существенно снизить риски зависимости своих доходов от бизнеса за счет диверсификации активов.

Такими активами будут выступать недвижимость, ценные бумаги (акции и облигации), денежные средства и альтернативные инвестиции. Постепенно увеличиваясь в стоимости, такой портфель со временем сможет генерировать доходы, сравнимые в абсолютном выражении с доходами от бизнеса, требуя при этом гораздо меньше времени на управление.

Когда уровень доходов станет достаточным для комфортного существования, а финансовые цели будут достигнуты, предприниматель сможет позволить себе стать рантье, прекратить активную деятельность и жить, используя пассивный доход.

Источник: УПРАВЛЕНЧЕСКИЙ УЧЕТ И ФИНАНСЫ 04(60)2019

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.