Где искать и как выбирать дивидендные акции, чтобы заработать, а не потерять

19 апреля 2023

Просмотров: 4263

19 апреля 2023

Просмотров: 4263

Подписывайтесь на нас

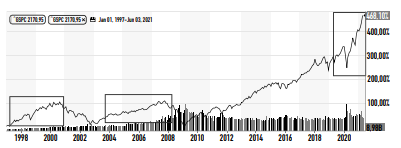

Отношение инвесторов к акциям регулярно меняется в зависимости от ситуации на рынке. Акции любят, когда они находятся в стадии активного роста. Так было в 1997–2000 годах, в 2003–2008. То же самое происходило в 2020–2021 годы.

Почему акции любят? «Как же их не любить, если на них можно заработать сотни процентов?» — так отвечают те, кто читает много деловой прессы и смотрит много деловых каналов. Как их не любить, если в 2020 году:

Где еще можно получить такой доход? Точно не в банках. Но парадокс фондового рынка в целом (и отдельных акций) в частности заключается в том, что такой доход получает очень небольшое количество пассивных инвесторов — тех, кто купил эти акции когда-то и держит. А те, кто пытается заработать много и быстро, как правило, теряют свои деньги. И таких горе-инвесторов, к сожалению, большинство – они покупают акции, когда они стали популярными и уже дали сотни процентов прибыли.

Но приходит 2022-й год и инвесторов ждет холодный душ:

Ситуация на рынке меняется. А вместе с ней меняется и отношение к акциям — любовь перерастает в ненависть.

Когда мы наблюдаем за тем, как рынок падает на протяжении нескольких месяцев (и даже нескольких лет), мы говорим, что нас опять обманули. Потом продаем свои акции («чтобы хоть что-то сохранить») и стараемся забыть об этой любви без взаимности. Но любить и ненавидеть акции глупо — это же рынок.

Когда вы в магазине покупаете упаковку помидоров, приходите домой и обнаруживаете, что половина сгнила, вы ругаетесь на помидоры? Нет, вы браните себя за то, что плохо выбирали… Точно такая же ситуация и с акциями — они не заслуживают ни вашей любви, ни вашей ненависти. Это просто инструмент для инвестирования.

Фундаментальный анализ — основа для поиска и правильного выбора акций. Как правильно выбирать помидоры вы, наверняка, знаете. Как же нужно выбирать акции? Фундаментальный анализ — основной инструмент для выбора «правильных» акций. Этим инструментом не все могут пользоваться, а многим он вообще не нравится — они не хотят изучать эту сложную экономическую науку. Таким людям прямой путь к инвестиционным фондам. Но если вы хотите научиться основам фундаментального анализа и искусству поиска и выбора акций, вам нужно пройти соответствующее обучение.

Вот перечень коэффициентов и фундаментальных данных, которые важны при анализе акций.

Знакомы ли вы с этими коэффициентами и этими данными? Думаю, что большинство людей не знакомо и не хотят знакомиться. Но если вы принимаете решение инвестировать в акции отдельных компаний, вам необходимо изучить эти компании. Хотя бы на минимальном уровне.

Коснемся тех критериев, по которым нужно выбирать акции компаний, которые платят высокие дивиденды… Ведь там все непросто.

Начнем с того, где искать эти акции? На интернет-площадках есть много поисковиков, которые помогут выбрать вам акции по тем параметрам, которые вы им зададите. Все ваши потребности с лихвой могут удовлетворить акции, торгуемые за рубежом.

Итак, где искать акции? Мы для себя выбрали сайт finviz.com/screener.ashx. Но главное при выборе не сайт-поисковик, а те параметры, которые вы задаете при поиске. Вот какими характеристиками должна обладать компания, акции которой вы хотите купить:

Казалось бы, как можно выплачивать в дивиденды суммы больше размера прибыли? Оказывается, многие компании так делают в периоды кризисов — они не хотят снижать уровень дивидендов, поэтому платят их за счет своих накопленных средств либо за счет кредитов. Например, вас могла бы привлечь такая компания, как Telefonica Brasil S.A. (VIV) с дивидендной доходность 9% — это гораздо выше банковского депозита! Но норма выплаты дивидендов у этой компании составляет 720%. Вероятность того, что компания в будущем понизит свои дивиденды (или полностью их отменит) весьма высока.

Вы можете сказать, что норма выплаты 100% — это очень много и нужно искать акции с нормой выплаты не более 50%. Вы правы, что 50% гораздо лучше 100%. Но попробуйте поискать акции с нормой выплаты 50%, и вы увидите, что дивидендная доходность по акциям таких компаний гораздо ниже желаемых 5%.

В 2013 году мы обратили внимание на акции компании VEON (это российский «Вымпелком» на американской бирже). Заинтересовали нас привлекательные дивиденды. Цена одной акции на тот момент составляла 12 долларов, а выплаченные дивиденды — 1,59 доллара. То есть, дивидендная доходность составляла 13% в долларах США! Почему бы не купить акции известной и стабильной компании с такими привлекательными дивидендами? Посмотрели, как компания ранее выплачивала дивиденды. Оказалось, она платила по $0,45, $0,8 на одну акцию, а в апреле 2013 года вдруг заплатила $1,14 доллара… Такая нестабильность пугает, даже если она положительная. То есть дивиденды быстро растут. Поэтому мы воздержались от покупки акций. А через год решили снова на них посмотреть. Цена акции упала в три раза — до 4 долларов. Дивиденды составили 3,5 цента.

То есть, дивидендная доходность акций «Вымпелкома» составила 0,3%. Мало того, что инвесторы потеряли на дивидендах, они также потеряли и на падении цены. А цена дивидендных акций падает всегда, если компания заявляет о снижении или отмене дивидендных выплат.

Рассмотрим еще пару примеров того, как инвесторы могут столкнуться с высокими рисками при инвестировании в акции компаний с высокими дивидендами.

AT&T

Эта компания всегда была любимцем у дивидендных инвесторов — на протяжении 36 лет они регулярно увеличивали свои дивиденды. Но в мае 2021 года они объявили о снижении дивидендов на 50%. Это был неприятный сюрприз. Еще один «аристократ» потерял свой титул после 36-летнего периода роста дивидендов. И те, кто планировал получать дивиденды 6,5%, получат 3–4%.

После новости об уменьшении дивидендов в два раза, акции упали на 5,8% за день — обычная реакция. Что стало двойным ударом для инвесторов — дивиденды снижены, и цена на акции упала.

А хотите знать, какой результат получили любители дивидендов за 5 лет владения акциями AT&T (с 2018 года)? Когда все, казалось бы, было нормально и компания платила высокие дивиденды? Общий доход (изменение цены + дивиденды) составил минус 4%… За этот же период общий доход индекса S&P 500 составил 71%.

General Electric

Инвестирование в дивидендные акции не так просто, как может показаться. Еще один пример гибели «аристократа» — компания General Electric. За те же 5 лет общий доход по акциям составил 16%. Дивиденды компания уменьшила в 12 раз!

Boeing

В 2020–2021 годах компания столкнулась с серьезными проблемами — многие страны отказались от новых боингов из-за неисправностей. В результате огромные убытки и, как результат, в 2020 году компания прекратила выплату дивидендов.

Вывод: хотите большие дивиденды, инвестируйте в дивидендные фонды, а не в отдельные акции. Если же выбираете дивидендные акции, обращайте внимание на фундаментальные показатели компании и постоянно (ежеквартально) их контролируйте.

Очень часто акции дивидендных компаний значительно проигрывают в доходности простому индексу. Это та цена, которую платят любители дивидендов за удовольствие видеть денежный поток от акций.

Мы не будем показывать здесь весь процесс поиска и выбора дивидендных акций, так как это довольно большая и кропотливая работа. Мы лишь повторим те критерии, по которым стоит выбирать акции с высокими дивидендами, и выберем несколько, которые на сегодняшний день являются хорошим вариантом для получения высоких дивидендов.

Критерии, которые мы задаем для выбора акций:

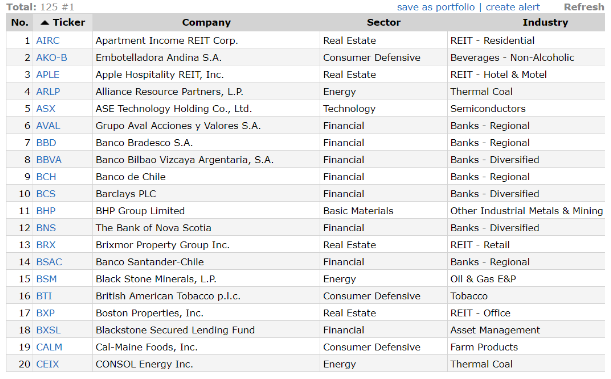

При вводе данных критериев появляется список компаний, отсортированных по капитализации — от самых крупных к более мелким:

Нас интересуют акции с высокими дивидендами, сортируем их по данному параметру. Для этого в верхнем меню выбираем Financial и далее Dividend.

Мы отдаем предпочтение более крупным компаниям и проверяем стабильность выплат дивидендов. Кроме того, мы исключаем из списка партнерства (компании LP), так как система налогообложения дивидендов этих компаний сложная и с ними можно попасть впросак. Также исключаем REITs по той же причине — налоги на дивиденды могут достигать 30%. И вот пара компаний, которые можно купить на сегодняшний день — апрель 2023 года:

British American Tobacco (BTI) – 7,6%

OneMain Holdings (OMF) – 10,5%

Компания OMF — более рисковая. Так как срок выплаты дивидендов меньше, чем у BTI, и прогнозы по росту прибыли и выручки в следующие годы не очень привлекательные. Но при этом норма выплаты у компании низкая — менее 30%. При такой норме будущие дивиденды могут уменьшится, но вряд ли опустятся ниже 6%.

Если вы решите купить эти акции, помните, что на рынке постоянно происходят изменения и никто никаких гарантий дать не может. Как мы показали выше, даже «аристократы» иногда сталкиваются с трудностями. Поэтому, если вы решили купить акции отдельных компаний, не забывайте следить за новостями об этих компаниях. Желательно ежеквартально следить за их отчетностью.

И самая главная новость для вас — человека, которому очень важен пассивный доход, — очередное распределение дивидендов. Каждый раз компании говорят о том, какую долю прибыли они собираются выплатить в качестве дивидендов и на сколько они их увеличивают (уменьшают). Держите эту информацию на контроле.

Предыдущая статья

Нефть за 100 долларов на жестких рынках: вот, что видят аналитики после сокращения шока ОПЕК+

Текущая статья

Где искать и как выбирать дивидендные акции, чтобы заработать, а не потерять

Следующая статья

Как инвестировать россиянам в России и за рубежом в 2023 году. Инструменты и посредники

Данная информация не является индивидуальной инвестиционной рекомендацией, финансовые инструменты либо операции, упомянутые в рамках услуги, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в рамках услуги, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.