Универсальное страхование жизни от Manulife

30 марта 2021

Просмотров: 17765

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

30 марта 2021

Просмотров: 17765

В традиционном (рисковом) страховании жизни премия основана на заданном уровне страхового покрытия. В случае наступления страхового случая согласованное страховое покрытие выплачивается. Если страховой случай не состоялся или страхователь прекращает выплату страхового взноса, то сумма всех выплаченных премий теряется.

Универсальное страхование жизни – это один из видов страхования, который, как правило, предлагает высокий уровень страховой защиты в купе с компонентом сбережений: премия, которую платит владелец полиса, по большей части инвестируется страховой компанией, чтобы обеспечить наращивание денежной стоимости (каждый полис в любой момент времени имеет так называемую денежную стоимость – cash value), которую страхователь (владелец полиса) может рассматривать как альтернативный класс активов, родственный сберегательному счету или инвестиционному продукту.

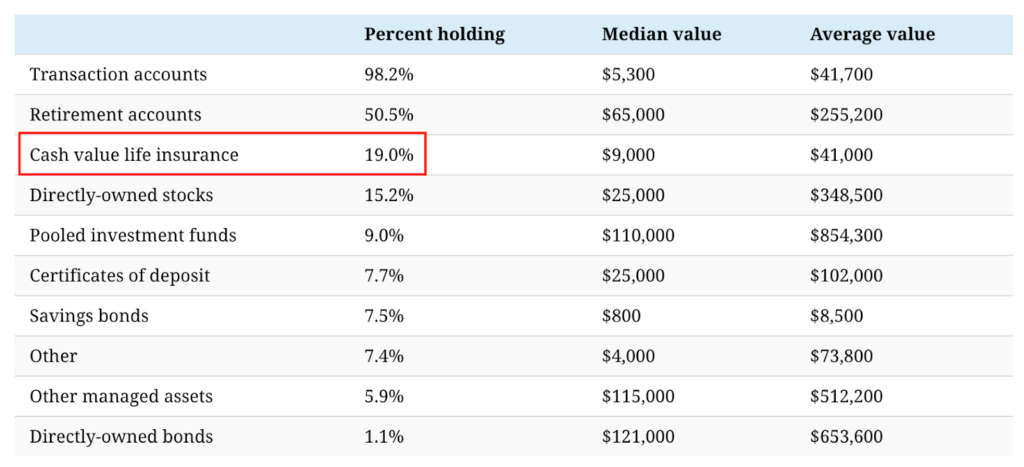

Подобные планы очень популярны в развитых странах, в частности в США. Согласно опросу 128 миллионов семей, который проводила ФРС в 2019 году, почти 20% домохозяйств в США владеют полисами страхования жизни с наличной стоимостью.

Универсальные полисы страхования жизни используют для решения множества задач

Гибкие страховые премии

Владелец полиса может самостоятельно изменять размер и график внесения страховы премий. Он может сделать единовременный крупный взнос и забыть о платежах на долгие годы вперед или до конца жизни. Он в праве пропускать платежи, если полис обладает достаточной наличной стоимостью.

Чтобы было понятно, поясню на примере: ваш смартфон выполняет свои функции и при 100% заряда, и при 50% и при 20%. Вы останетесь без связи только в том случае, если заряд упадет до нуля. Так же и с полисом, пока в нем есть достаточная наличная стоимость – он будет обеспечивать защиту вашей семьи.

Возможность самостоятельно определять срок жизни полиса

Многие привыкли, что страховые контракты как правило открываются на определенное количество лет. Универсальные планы страхования жизни не имеют срока окончания контракта. Полис будет работать до тех пор, пока в нем есть достаточная наличная стоимость. Срок действия такого полиса ограничен лишь возрастом застрахованного лица – 122 года. То есть фактически – это “пожизненные” контракты. Если клиенту повезет и он доживет до 122 лет, то контракт закроется, и клиент заберет наличную стоимость полиса.

При этом страхователь может в любой момент закрыть свой контракт и забрать выкупную стоимость полиса.

Возможность инвестировать накопленные в полисе средства

В рамках универсальных планов страховая компания может начислять проценты по денежной стоимости, собирая каждый «депозит» (со всех страхователей) на свой общий инвестиционный счет и вкладывая его в инвестиционные, долгосрочные, консервативные инструменты с фиксированным доходом или в индексные стратегии, обеспечивая при этом 100% защиту капитала.

Благодаря такому долгосрочному характеру базовых инвестиций страховщики могут платить относительно высокую процентную ставку по сравнению с текущей средней рыночной ставкой (до 3.85% годовых в USD на текущий момент). Они также обязуются выплачивать гарантированную минимальную процентную ставку, поэтому универсальное страхование жизни функционирует по сути как консервативный инвестиционный инструмент для владельца полиса. Денежная стоимость, как правило, будет увеличиваться и через несколько лет превысит сумму уплаченных премий.

Стоит также отметить, что доходы, полученные в процессе инвестирования в рамках универсального страхового полиса не подлежат налогообложению до тех пор, пока вы не выводите средства из своего плана.

Возможность использовать средства, накопленные в полисе

Клиент может получить доступ к наличным средствам в полисе, если у него возникла необходимость в них: он может осуществить частичное изъятие, либо вывести деньги посредством получения ссуды от страховой компании под залог наличной стоимости своего полиса. Клиент в принципе может не возвращать полученный займ: в этом случае его кредитные обязательства будут постепенно погашены за счет наличной стоимости полиса.

Более детально разберем универсальное страхование жизни на примере продуктов от страховой компании Manulife.

Manulife – это крупнейшая канадская страховая компания, которая занимает лидирующую долю в 33% на канадском страховом рынке. Она предоставляет продукты и услуги по финансовой защите и управлению капиталом индивидуальным и групповым клиентам в Канаде, США и Азии.

В Канаде и Азии компания работает под собственной торговой маркой Manulife Financial, в США Manulife ведет деятельность посредством своей дочерней компании John Hancock (5-ая по доле рынка страховая компания в США).

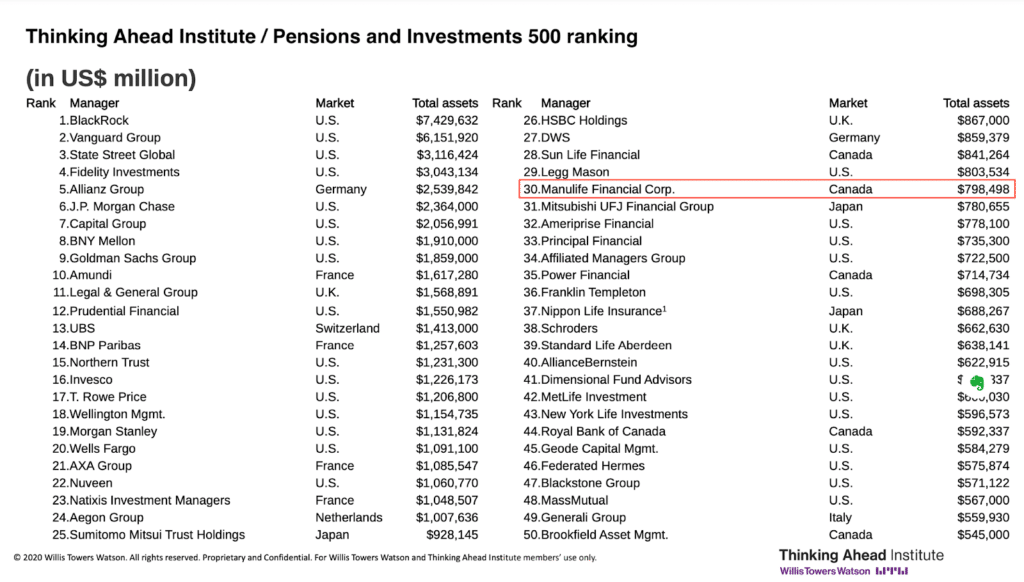

По итогам 2020 года Manulife Financial Corporation занимала 30-е место среди крупнейших финансовых компаний мира по размеру активов под управлением (AUM $798,5 млрд согласно «The world’s largest 500 asset managers Thinking Ahead Institute and Pensions & Investments joint research»).

История компании насчитывает более 130 лет. The Manufacturers Life Insurance Company (Manulife) была основана 23 июня 1887 решением парламента Канады. И уже в 1893 году компания реализовала первый полис за пределами Канады посредством своего филиала на Бермудах.

Компания Manulife имеет сильные рейтинги инвестиционного уровня от ведущих рейтинговых агентств.

Такая высокая оценка финансовой устойчивости компании позволяет рассматривать ее как надежного и долгосрочного партнера для решения ваших финансовых задач.

На сегодняшний день Manulife готова открывать полисы страхования жизни для Россиян и жителей некоторых стран СНГ. За пределами Канады компания старается фокусироваться на нуждах довольно состоятельных клиентов, так называемых High Net Wealth Individual. Поэтому есть два важных момента, которые стоит учитывать, прежде чем рассматривать для себя открытие полиса в компании Manulife.

Manulife Financial ведет бизнес в качестве международной компании по страхованию жизни посредством своего филиала Manulife Bermuda. Полисы для международных клиентов выпускаются Бермудским отделением компании The Manufacturers Life Insurance Company и подчиняются всем соответствующим положениям и правилам Бермудского регулятора по страхованию. Отделение на Бермудах юридически не является отдельным от Manulife Canada предприятием.

В случае, если работа Бермудского отделения компании Manulife будет по каким-либо причинам остановлена, в то время когда страховые полисы находятся в действии, канадская головная компания продолжит нести ответственность за полисы и будет сохранять их действие. В этом отношении, тот факт, что контракты были выпущены на Бермудах, не меняет обязательства компании перед клиентами.

Основной продукт, который компания предлагает своим клиентам, называется Manulife Global Indexed UL (MGIUL).

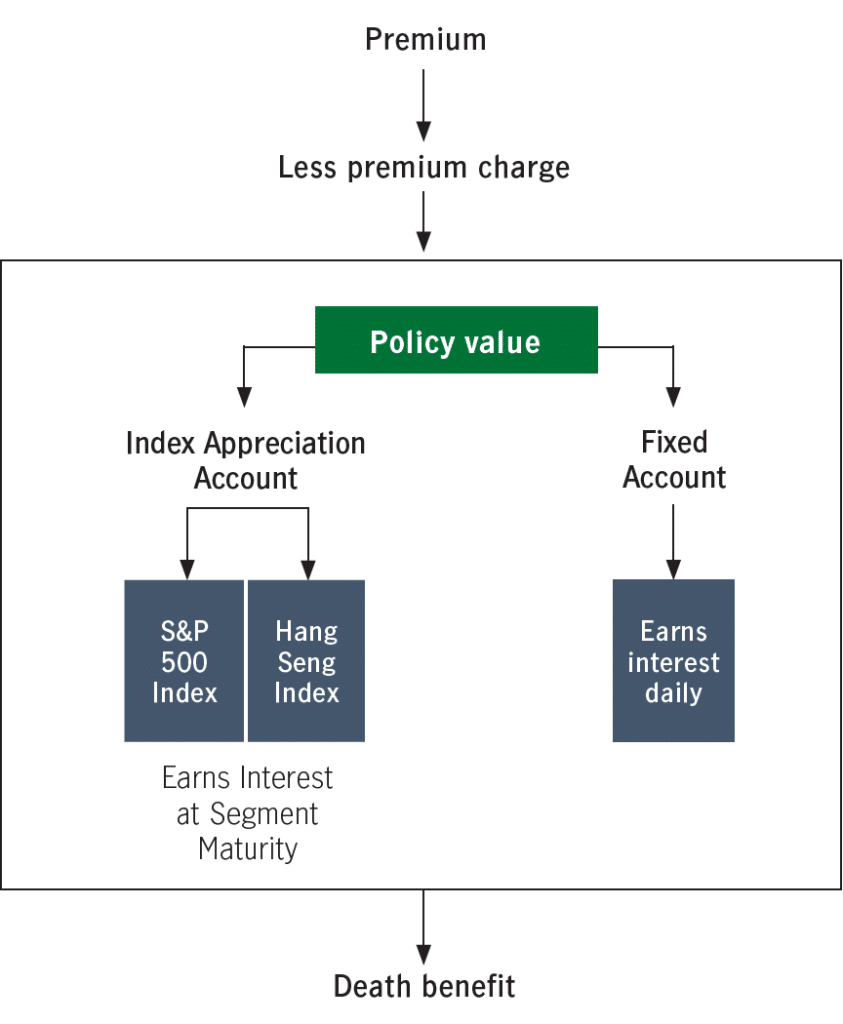

MGIUL – это традиционный универсальный полис страхования жизни с основополагающими гарантиями, которые предоставляют возможность использовать два варианта инвестирования денежной стоимости (cash value) полиса:

S&P 500 Index – общепризнанный индикатор рынка ценных бумаг США. Охватывает 500 ведущих компании в основных секторах экономики США. Также является великолепным показателем тенденций мирового рынка.

Hang Seng Index (HIS) – старейший индекс Гонконга. Запущен в 1969 г. и с тех пор стал наиболее надежным показателем движения капиталов на гонконгской фондовой бирже.

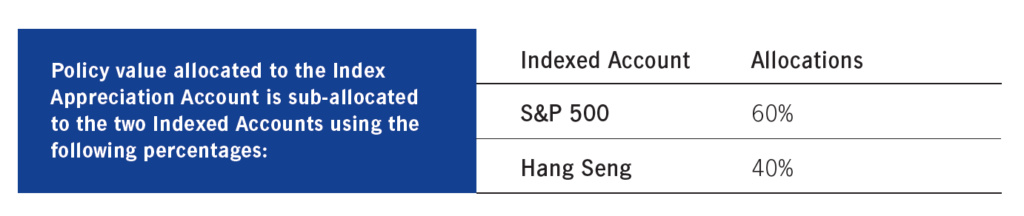

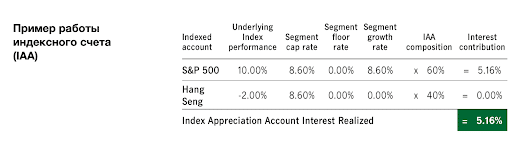

Каждый индекс имеет свой вес в этой корзине: 60% приходиться на индекс S&P 500 и 40% – отводится на Hang Seng.

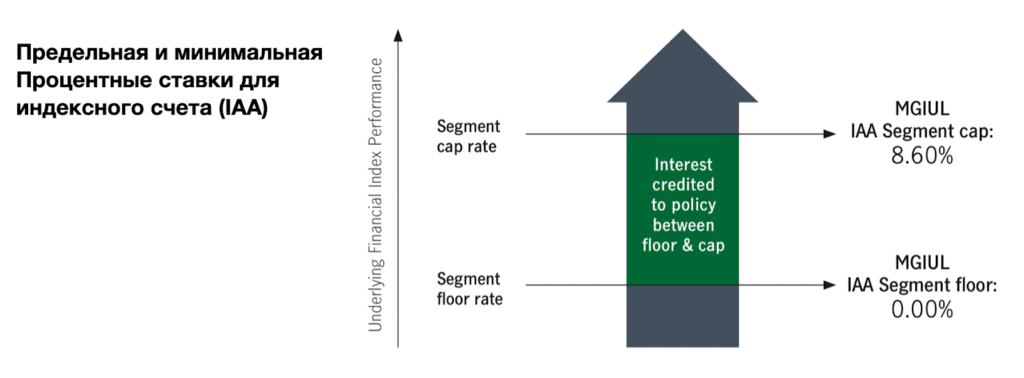

В случае выбора индексной стратегии для инвестирования накопленных средств важно понимать, что компания Manulife гарантирует держателю полиса безубыточность подобной стратегии посредством назначения предельной (она составляет 8,6% годовых) и минимальной (0% годовых) процентной ставки для индексного счета.

Это означает, что если индексы показывают отрицательную динамику, это не оказывает отрицательного влияния на накопления клиента. Иными словами, подобный полис позволяет инвестировать на фондовом рынке без риска потерь.

Предположим в какой-то год индекс S&P 500 вырастает на 10%, а Hang Seng в это же время показывает отрицательный результат: – 2% по итогам года. Применяя предельную и минимальную процентные ставки к этим результатам индексов и взвесив их по весу в пропорции 60/40 получаем “усредненную” ставку доходности за этот год на уровне 5.16%.

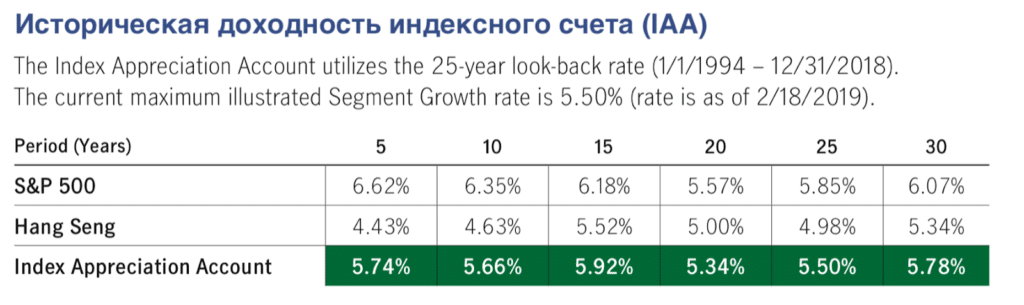

Как вы можете видеть историческая доходность подобной индексной стратегии за последние 20-30 лет колебалась в районе 5-6% годовых в долларах США.

Итак, давайте еще раз пробежимся по ключевым свойствам продукта Global Indexed UL (MGIUL) и далее разберем их на примере конкретных кейсов:

Все эти свойства универсального страхового контракта MGIUL в совокупности с высокой финансовой устойчивостью компании Manulife позволяет рассматривать этот продукт в качестве уникального и долгосрочного класса активов в вашем портфеле, который, с одной стороны, позволяет решать широкий круг задач по имущественному и наследственному планированию, с другой стороны, позволяет очень надежно сохранить и приумножить ваши сбережения.

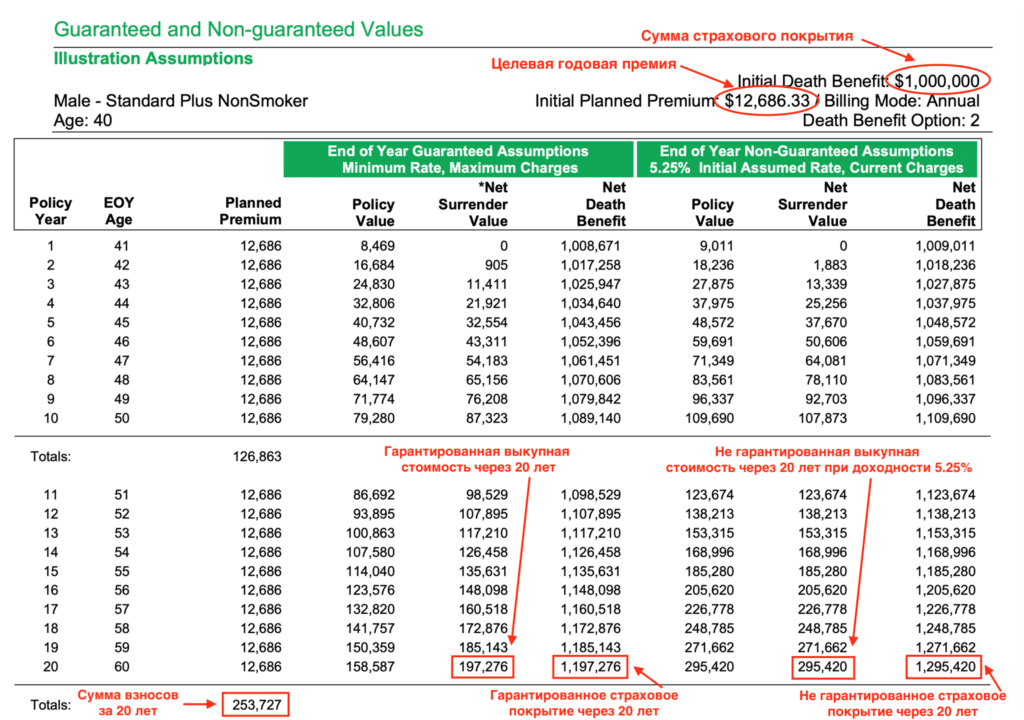

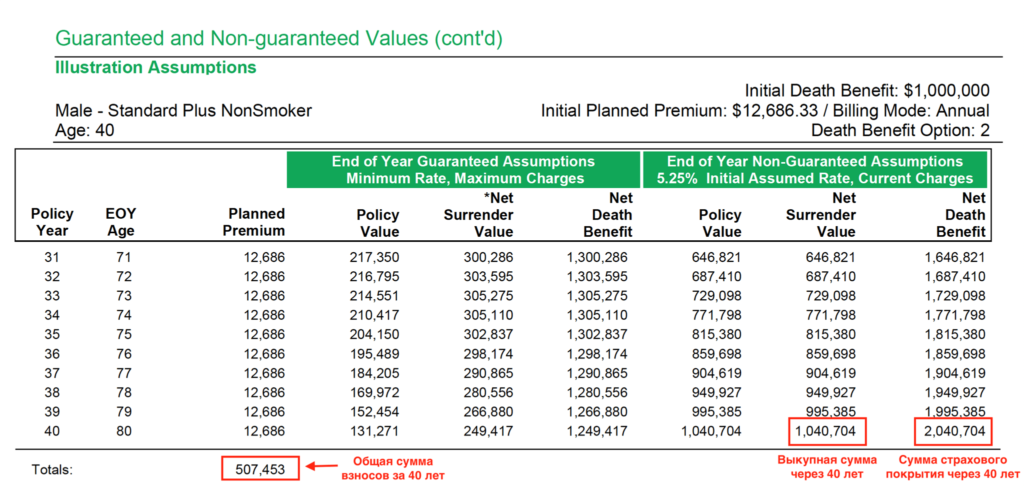

Пример расчета для некурящего клиента, возраст которого составляет 40 лет.

Нужно понимать, что цифры для каждого отдельно взятого человека будут варьироваться в зависимости от возраста, пола и состояния его здоровья.

Итак, клиент открывает полис и делает первый взнос в размере $12 686. Его жизнь при этом сразу же становиться застрахованной по риску смерти по любой причине на сумму $1 млн. плюс средства, накопленные в контракте на момент наступления страхового случая.

В иллюстрации вы можете видеть две основные группы данных: гарантированные и негарантированные предположения.

В колонке с гарантированными данными видно, как будет вести себя полис, если стоимость рисков будет максимальной, а доходность по вложениям минимальной. Эти данные страховщик обязан показывать клиенту в соответствии с требованиями законодательства. Нужно понимать, что в реальности – это маловероятный сценарий развития событий (рынки постоянно падают, а смертность только растет). Тем не менее, страховщик эти цифры показывает, и любой клиент понимает, что его полис точно отработает не хуже, чем прописано в этой части расчета.

Вторая группа – это негарантированные предположения, в то же время они более приближены к реальности. Здесь учитывается текущая стоимость рисков и ориентировочный уровень доходности (5.25%), который можно было заработать в индексной стратегии за последние несколько лет.

Если клиент будет планомерно вносить ежегодную целевую премию в размере $12 686, то общая сумма взносов за 20 лет составит чуть более $253 000.

При этом гарантированная сумма накоплений составит чуть более $158 000.

Если в этот момент произойдет страховой случай, то близкие клиента, которых он заранее укажет бенефициарами (наследниками) в контракте, гарантированно получат сумму в размере $1 197 000.

Если же клиент захочет просто закрыть полис, то он гарантированно заберет сумму порядка $197 000.

Если же доходность по вложениям в полисе в среднем составит 5.25% и стоимость рисков будет оставаться примерно на том же уровне как сегодня, то в случае ухода клиента из жизни, его близкие получат выплату в размере $1 295 000.

Если же клиент примет решение закрыть полис, то он сможет забрать сумму в $295 000. В этом случае, клиент заберет сумму большую, чем он заплатил за страхование за эти годы ($253 000).

Если же клиент продолжит вносить средства в свою страховку еще следующие 20 лет, то к 80-ти годам в его полисе накопится сумма более $1 000 000, а посмертная выплата превысит $2 000 00 при общей сумме взносов за 40 лет в размере чуть более $500 000.

Гарантированные накопления и выплаты, конечно, будут более скромными. Но как я уже сказал, это довольно маловероятный сценарий развития событий и брать его за основу в своем финансовом плане, пожалуй, не стоит.

Итак, страховые полисы от компании Manulife – это высококачественные страховые контракты от крупнейшей международной страховой компании с высокими рейтингами финансовой устойчивости и историей работы на протяжении более 130 лет, которые сочетают в себе возможности по выстраиванию финансовой защиты для своих близких и возможности по инвестированию вашего капитала без риска потерь.

Для начала вам нужно связаться со своим финансовым консультантом, который сможет ответить на все ваши вопросы и подготовит персонифицированное предложение под ваши финансовые задачи. После согласования всех деталей он подготовит необходимые документы для открытия полиса и организует все процедуры для прохождения медицинского освидетельствования.

Если вам нужна консультация по полисам от компании Manulife или по другим видам страховых контрактов – напишите нам или оставьте заявку на нашем сайте.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.