Идеальный инвестиционный портфель: как получать прибыль при любом сценарии на финансовых рынках?

25 сентября 2020

Просмотров: 21097

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

25 сентября 2020

Просмотров: 21097

Вечный или всесезонный портфель: структура и принципы.

Многие инвесторы годами ищут структуру идеального портфеля. Сегодня я расскажу вам о двух таких портфелях.

В 80-х в США самым продаваемым автором по инвестициям был Гарри Браун, автор 12 книг, финансовый консультант, а позднее и кандидат в президенты в 1996 и 2000 годах.

Именно ему принадлежит разработка инвестиционной стратегии по принципу «собери и забудь», или как он ее назвал «Постоянный портфель».

Стратегия ошеломляюще проста — портфель состоит всего из 4 активов в равных долях: 25% золота, 25% акций, 25% коротких и 25% длинных облигаций.

Идея стратегии заключалась в возможности получать прибыль при любом сценарии на финансовых рынках. В любой момент времени два или три из этих четырех компонентов могут отставать или падать в цене — но другие компоненты портфеля будут расти настолько сильно, что в конечном счете общая доходность портфеля будет выше инфляции. Например, во время экономического подъема портфель будет расти за счет роста акций, а в период кризиса — за счет роста доли золота и долгосрочных государственных облигаций.

Например, в 70-х годах в США была очень высокая инфляция и золото росло в цене. А, в 90-х годах, когда был экономический бум, акции были основным двигателем роста. Во времена различных рецессий денежные средства и долгосрочные казначейские облигации имели хороший потенциал, в то время как золото и акции испытывали трудности.

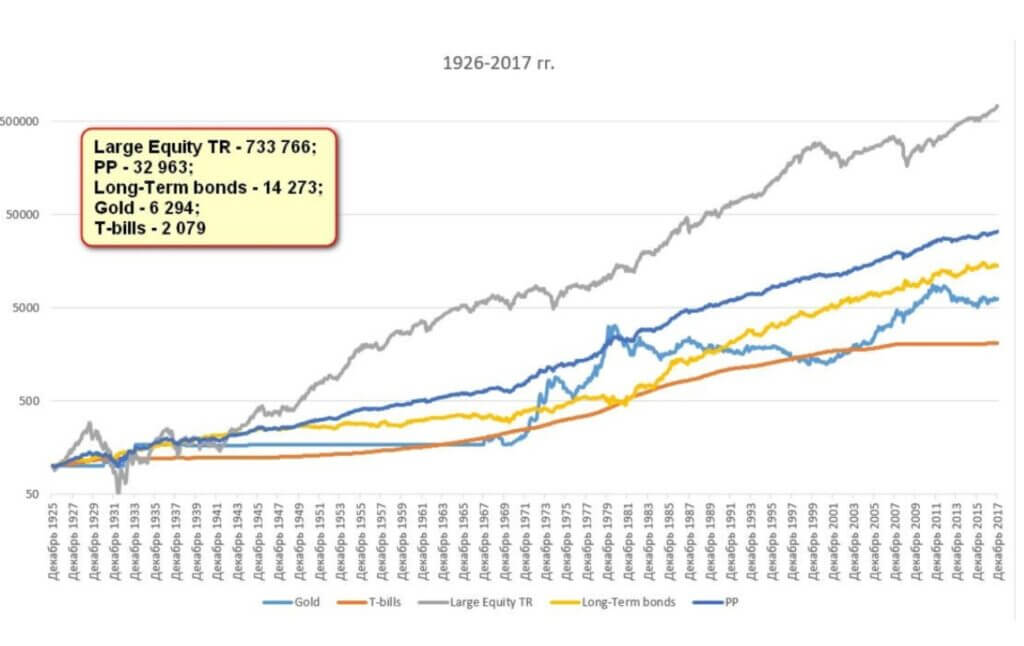

На графике видно, как вели себя разные активы в различных экономических условиях.

С 1926 по 2017 год средний годовой доход стратегии “Постоянный портфель” составил порядка 6,5%. Это, с одной стороны, ниже доходности акций, но выше инвестиций в золото и облигации.

Самое интересное – это плавность линии портфеля, которая говорит о его низкой волатильности.

Но в современном мире инвестиций имя Гарри Брауна не так известно, в отличие от Рея Далио, под управлением которого сейчас находится самый большой в мире хедж-фонд, с активами более 120 млрд долларов.

«Всесезонный портфель», который Далио презентовал в 1996 году, стал очень популярен среди инвесторов.

Его стратегия напоминает стратегию «Постоянного портфеля» Гарри Брауна, но имеет немного другие пропорции и активы:

Так выглядит оригинальная структура портфеля, составленная из зарубежных ETF, доступных в том числе и российским инвесторам.

30% – VTI Vanguard Total Stock Market

40% – TLT iShares 20+ Year Treasury Bond

15% – IEI iShares 3-7 Year Treasury Bond

7,5% – GLD SPDR Gold Trust

7,5% – GSG iShares S&P GSCI Commodity Indexed Trust

Рэй Далио выделяет 4 экономических сезона, которые наступают в случайном порядке, в отличие от природных циклов. Вот эти сезоны:

· Инфляция (деньги дешевеют) – растет золото.

· Дефляция (деньги дорожают) – растут долгосрочные облигации.

· Падение спроса (замедление экономики) – растут краткосрочные облигации.

· Увеличение спроса (ускорение экономики) – растут акции.

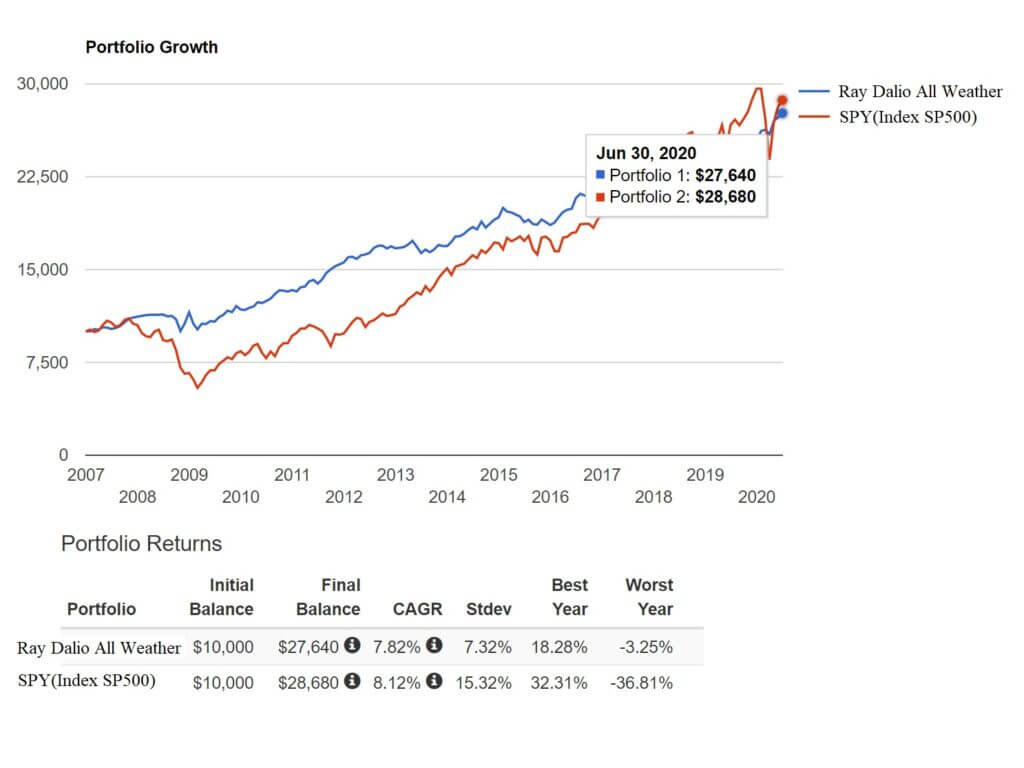

С января 2007 по конец 2019 года среднегодовая доходность составила 7,8%, что чуть меньше индекса S&P500(SPY): 8,12%.

Если же взять доходность за более длинный промежуток времени, что является более правильным подходом, то она колеблется на уровне 6,5% годовых и близка к доходности Постоянного портфеля “Гарри Брауна”.

Суть этих портфелей не заработать много и сразу, не предугадать что будет дальше, а всего лишь учесть все экономические факторы и циклы, сохранив капитал и получив доходность на несколько процентов выше инфляции.

Эти портфели имеют два несомненных преимущества.

Эти стратегии являются хорошим вариантом для умеренно и умеренно-консервативных инвесторов, которые, с одной стороны, не готовы тратить время на управление своими инвестициями, но с другой – хотят иметь простой инструмент, который был бы устойчив к различным катаклизмам, которые происходят в мире, в политике и экономике, но при этом приносил бы доход на 2-4% выше инфляции.

Можно ли использовать эти портфели как универсальное решение для всех инвесторов? Конечно, нет. Универсальных решений не существует, все зависит от целей инвестора, его сроков, аппетитов по доходности и отношения к рискам.

Поэтому не торопитесь принимать скорых решений, ведь то, что подходит для одного, другому человеку может просто не подойти.

Можно ли на этих портфелях получить доходность на уровне акций, как многие мечтают?

Однозначно нет, во-первых, портфели содержат от 25% до 30% акций, поэтому во времена экономического роста, общий рост портфеля будет ограничен.

Во-вторых, 25% в золоте или 7,5% в золоте и 7,5% в товарных активах выглядит довольно спорно, так как золото довольно специфичный актив, который не выплачивает купонов и дивидендов и зависит только от настроений инвесторов, его историческая доходность превышает инфляции на 1-2%.

Если вы хотите начать инвестировать по такой стратегии, я дам вам 2 главных совета:

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.