Самый большой рост рынка – впереди

11 марта 2019

Просмотров: 6488

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

11 марта 2019

Просмотров: 6488

Мы в финальной стадии длиннейшего бычьего рынка. Но самый большой рост – впереди.

Это мнение одного из самых популярных аналитиков в мире – Dr. Steve Sjuggerud.

Вот некоторые из его прогнозов:

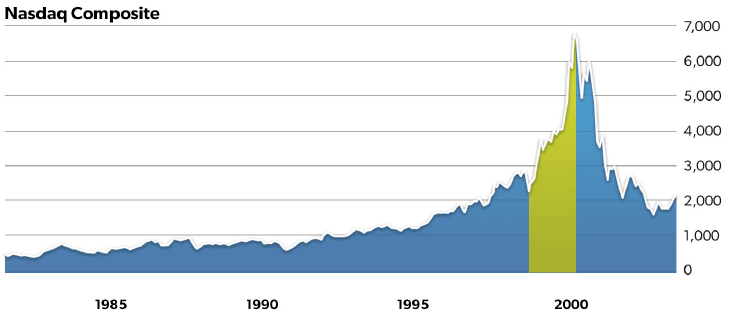

В январе 2000 года он писал: «Мы на пике самой большой финансовой мании, которую можем больше не увидеть на протяжении всей нашей жизни». Следующее, что произошло – индекс NASDAQ упал на 75%.

1 ноября 2002 года он сказал: «Я ожидаю рост пузыря на рынке недвижимости. Мы не знаем, как долго он будет надуваться. Но, похоже, что это только начало». Возможно, вы помните, что далее цены на недвижимость взлетели.

В пятницу 20 марта 2009 года – на пике финансовой паники – он написал: «Вы должны покупать акции прямо сейчас». С тех пор рынок вырос почти втрое.

Его сегодняшний прогноз – «В ближайшие 1-2 года будет массовая паника. Но не та паника, которую ждет большинство инвесторов. До того, как рынок акций рухнет, мы увидим взлет индекса Dow Jones до 40,000-50,000».

Можно не соглашаться с данным прогнозом, но все это происходило в прошлом и не один раз.

Это случалось десятки раз в разных странах по всему миру – длительный рост фондового рынка завершался бурным ростом в последние 1-2 года до его падения. За эти пару лет рынок показывал значительную часть долгосрочного роста.

– Бычий рынок в Японии в 80-х годах – индекс Nikkei вырос с 5000 до 40 000. Но значительный рост произошел в последние два года – индекс вырос с 25 000 до 40 000.

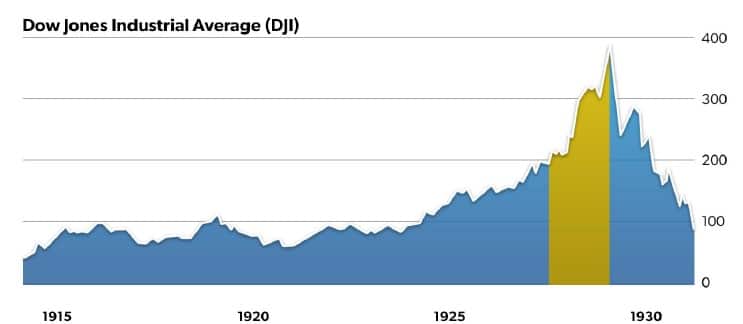

– «Великой депрессии» в 1929 предшествовал бурный рост фондового рынка – с 1922 года индекс Dow Jones вырос со 100 до 400. Но финальный рост – с 200 до 400 – пришелся на последний год перед обвалом рынка.

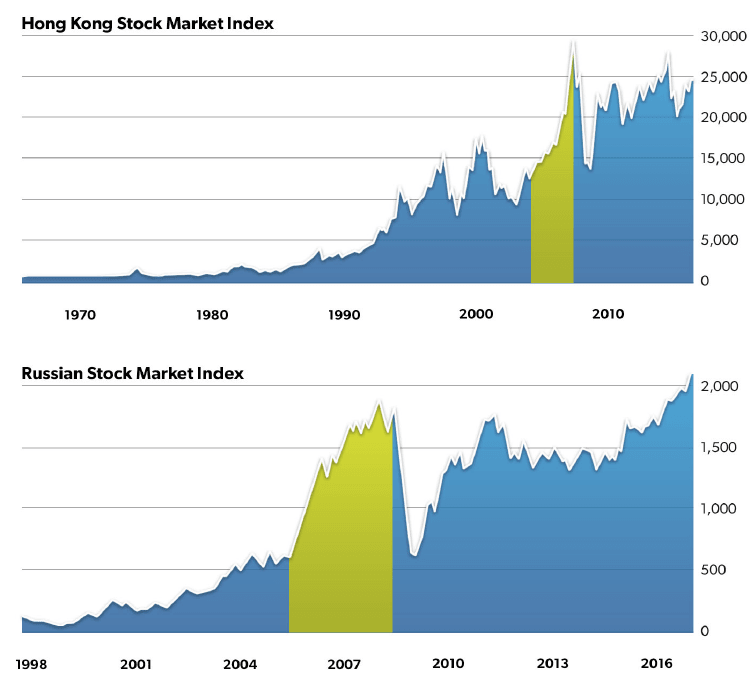

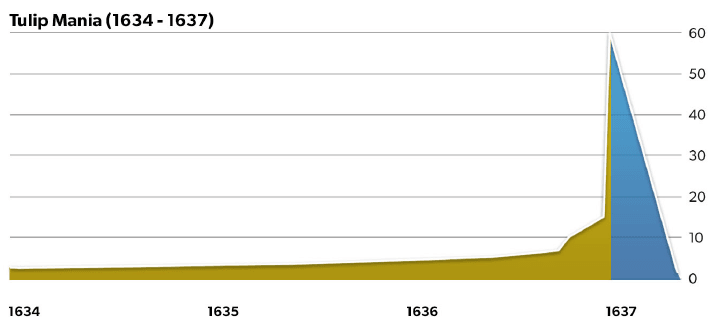

Такая же ситуация была с индексом Гонконгской биржи в 2009 г., индексом ММВБ в 2009г., с ценой на платину в 2009г., а также во время «тюльпановой» лихорадки в 1637 г. и пузыря компании Mississippi Company во Франции в 1720 году.

Вернемся к сегодняшним дням в США – когда мы наблюдаем самый долгий бычий рынок в истории. Вы наверняка считаете, что мы ближе к концу этого бума, чем к его началу. И что этот бум не может длиться вечно…

Но если вы уйдете с рынка сейчас, вы совершите очень большую ошибку. В конце 90-х многие инвесторы сделали эту трагическую ошибку. Они были введены в заблуждение заголовками статей в 1996 году:

«Очередная волна продаж ударила по рынку. Индекс Dow упал на 161 пункт.

Аналитики боятся, что возросшие процентные ставки и понизившиеся прибыли компаний приведут к долгосрочному падению рынка».

И если вы думали, что акции компаний Dotcom были слишком дорогими в 1997 году, вы были правы. Позже они упали на дно. Но только после того, как они выросли еще в 4 раза. Другими словами, самый большой доход они дали в последние 12 месяцев до обвала.

Продай слишком рано и ты рискуешь пропустить самый большой рост.

Как же узнать, когда продавать? – Когда бычий рынок завершится!

Поговорка гласит: «Никто не звонит в колокол на пике бычьего рынка». И это действительно так. Но если вы откроете глаза и посмотрите вокруг, вы увидите несколько очевидных признаков окончания бычьего рынка.

Помните 2005-й год? Все считали недвижимость игрой со всеми козырями. И все – от парикмахера до рядового работника в McDonald’s – покупали любую недвижимость.

Это признак близкого конца бычьего рынка!

Или вспомним осень 2017 года. Когда каждый говорил о новом беспроигрышном варианте инвестирования – криптовалюты.

И это – признак эйфории.

Еще один пример – рынок золота в 2011 году. Когда золото стоило более $1,900 за унцию. И в каждой передаче на Дискавери рассказывали о добыче золота на Аляске, в Колорадо и в Африке.

Это все признаки эйфории на рынке.

И это совсем не то, что мы видим сегодня… Согласно недавнему исследованию Gallup, половина американцев вообще не инвестируют в акции. Это никак нельзя назвать эйфорией, после которой происходит обвал на рынке.

Тем не менее, все СМИ и армия аналитиков предсказывают очень скорый конец росту рынка. Barron’s to MarketWatch… CNBC…Morningstar… and The Street – все они теми или иными словами говорят, что «конец близок». Но правы ли они в своих прогнозах? Как сказано выше, многие издания предрекали конец фондовому рынку в 1996-1997 годах. Перед самым бурным его ростом.

Вот еще любопытная статистика, которую привел журнал The Economist. Журналисты проанализировали 220 прогнозов Международного Валютного Фонда (IMF) за 15 лет. Сколько, вы думаете, прогнозов оказались верными? – НОЛЬ!

Итак, мы в финальной стадии длиннейшего бычьего рынка. Но самый большой рост – впереди.

Я знаю, что многие люди считают финансовые рынки опасным местом. Так оно и есть.

– Правительственный долг и расходы теряют контроль;

– Кредиты частным корпорациям исчисляются триллионами долларов;

– Инвесторы «сидят» в кэше вместо того, чтобы инвестировать деньги или тратить их (согласно отчету St. Louis Federal Reserve».

И не только домохозяйки сидят в кэше – крупнейшие корпорации держат огромные суммы на своих счетах:

– Berkshire Hathaway – 111 млрд. долларов

– Apple – 240 млрд. долларов и т.д.

И есть реальные шансы, что этот кэш не останется надолго в стороне от рынка.

«Я испуган до чертиков,- сказал мне один друг во время празднования Рождества. «Трамп, торговая война, долгий рост рынка… Я ухожу с рынка!»

Я не мог сказать это во время праздника, но это «испуган до чертиков» – то, ради чего я живу как инвестор.

Когда я вижу и слышу, как люди говорят «испуган до чертиков» – значит, пришло время игры.

Избранный перевод статьи Стива Сджагеруда (Dr. Steve Sjuggerud)

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.