Для чего делать ребалансировку инвестиционного портфеля

19 февраля 2018

Просмотров: 9970

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

19 февраля 2018

Просмотров: 9970

Инвесторы и их консультанты тратят много времени на определение инвестиционных целей и разработку стратегии инвестирования, которая помогает достигнуть этих целей. При этом в стратегию инвестирования закладывается тот риск, который комфортен клиенту. Для того, чтобы достигнуть целей, необходимо придерживаться инвестиционного плана на любых состояниях рынков.

Одним из факторов, регулирующих риск инвестирования, является соотношение акций и облигаций в портфеле. Эти активы показывают разную динамику и со временем их доли в портфеле отклоняются от первоначального или целевого значения. Ребалансировка помогает восстановить изначальные пропорции и снизить уровень риска до запланированных значений. Это помогает инвестору менее болезненно пережить падения рынков и оказаться на лучших позициях для достижения долгосрочных финансовых целей.

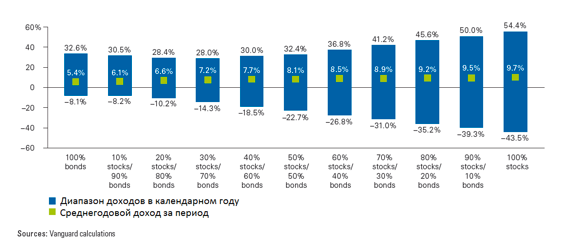

На рисунке 1 показано историческое распределение доходности для портфелей с разными долями акций и облигаций. Начиная с портфеля слева, состоящего на 100% из облигаций, и до портфеля справа, на 100% состоящего из акций.

Как показывает рисунок 1, чем больше доля акций в портфеле, тем больше колебание доходности, как в положительную, так и в отрицательную сторону. При этом выше и среднегодовой доход от инвестиций.

Рисунок 1. Распределение доходов в календарном году за период с 1926 по 2014 гг. *

*данные для американского рынка акций и облигаций.

С течением времени пропорция распределения акций и облигаций в портфеле нарушается и, следовательно, портфель смещается по шкале либо в право, либо влево от целевого. При этом происходит либо увеличение ожидаемой доходности с одновременным увеличением волатильности, либо ее уменьшение одновременно с уменьшением риска портфеля. Что выбивается из инвестиционного плана, разработанного для инвестора, и может нарушить достижение поставленных им целей.

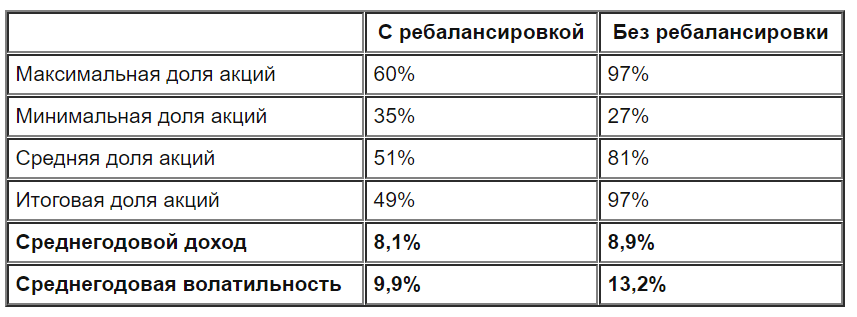

На примере двух смоделированных портфелей, состоящих из 50% акции и 50% облигации, за период с 1926 по 2014 год, можно увидеть воздействие ежегодной ребалансировки на итоговый результат.

Как видно из таблицы, среднегодовой доход никогда неребалансированного портфеля выше на 10%, но при этом его волатильность выше более чем на 30%.

Следовательно, отсутствие ребалансировки может привести к более высокому риску инвестиций, на которые инвестор не рассчитывал в своем целевом портфеле. И если период достижения поставленной цели и изъятия денежных средств попадет на финансовый кризис, то инвестор может понести убытки или недополучить тот доход, на который он рассчитывал при планировании.

Поэтому, погоня за текущей доходностью не должна вставать на пути достижения поставленных долгосрочных финансовых целей. 04.03.2019 Для чего делать ребалансировку инвестиционного портфеля.

Для ребалансировки я рекомендую использовать подход «времени-и-порога». То есть проводить ребалансировку регулярно, допустим раз в полгода или год, и установить порог в 5%, после достижения которого, нужно применять ребалансировку по долям акций и облигаций.

Например, целевой портфель был разработан исходя из пропорции 70% акции и 30% облигации. Через 6 месяцев он стал: 65% акции и 35% облигации. Тогда нам нужно продать 5% облигаций и купить 5% акций. Если бы доля акций сократилась только до 67%, то ребалансировка бы не проводилась.

Для многих инвесторов ребалансировка может быть сложной в психологическом плане. Особенно когда приходится продавать те активы, которые растут и покупать те, которые падают. Американцы даже ввели термин Rebalaphobia – боязнь ребалансировки. Здесь и необходим правильный подход финансового консультанта, который сможет пояснить желательность такой операции.

Вторым параметром, по которому требуется регулярная ребалансировка, выступает распределение активов или assets allocation. Я имею в виду диверсификацию по классам активов и регионам инвестирования.

При составлении инвестиционной стратегии и инвестиционного портфеля мы включаем в него акции развитых и развивающихся стран, акции крупных компаний и акции малых компаний, акции сектора недвижимости и драгоценные металлы. И также распределяем портфель акций между основными регионами инвестирования – США, Европа и Великобритания, и Тихоокеанский регион вместе с Японией.

Такая диверсификация позволяет инвестировать глобально, участвуя в фондовых рынках всех регионов. Хотя в последние годы рынки стали сильно связаны между собой – рост или падение на одном рынке вызывают схожее поведение на других. Но величина колебаний разная. Так как никто не может предсказать, какой регион в будущем покажет лучшую доходность, необходимо иметь присутствие во всех. Такая диверсификация не всегда может сработать на коротком периоде, но на долгом горизонте это лучший способ получить желаемые результаты.

То же самое относится и к классам активов. Какие акции будут более успешными в следующие пять лет? Акции крупных компаний развитых стран или акции мелких и средних? Сектор недвижимости или золото? Акции развивающихся стран или корпоративные облигации? Для такой балансировки я также рекомендую метод «времени-и-порога». Проводить корректировку целевого распределения минимум раз в полгода или год, но барьер установить исходя из другого принципа. Так как здесь происходит более тонкая настройка, то правило абсолютных 5% не подойдет. Я рекомендую использовать правило относительных 25% процентов. Например, доля акций развивающихся стран составляет в портфеле 10%. 25% от этой величины составит 2,5%. Следовательно, если в текущем состоянии портфеля доля акции развивающихся стран будет более 12,5% или менее 7,5%, то необходима ребалансировка.

Для следования своему инвестиционному плану или портфелю необходимо проводить регулярную ребалансировку. Ребалансировать портфель необходимо по соотношению «акции и облигации», и проводить корректировку долей в распределении активов по типам и регионам. Мы рекомендуем проводить ребалансировку инвестиционных портфелей как минимум один раз в год.

Ребалансировка помогает восстановить целевое состояние портфеля и скорректировать уровень риска до запланированных значений. Основная задача ребалансировки – это снизить риск, а не увеличить доходность. Разумное управление риском поможет инвестору менее болезненно пережить падения рынков и оказаться на лучших позициях для достижения долгосрочных финансовых целей.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.