Итоги 2022 года

27 декабря 2022

Просмотров: 2598

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

27 декабря 2022

Просмотров: 2598

Уже 27 декабря, и в уходящем 2022 году остались всего пара-тройка торговых дней. Поэтому, на мой взгляд, можно начинать подводить предварительные итоги года. Если ничего сверхординарного не случится, то итоги не сильно изменятся.

Итак, можно сразу сказать, что это был сложный год для рынков.

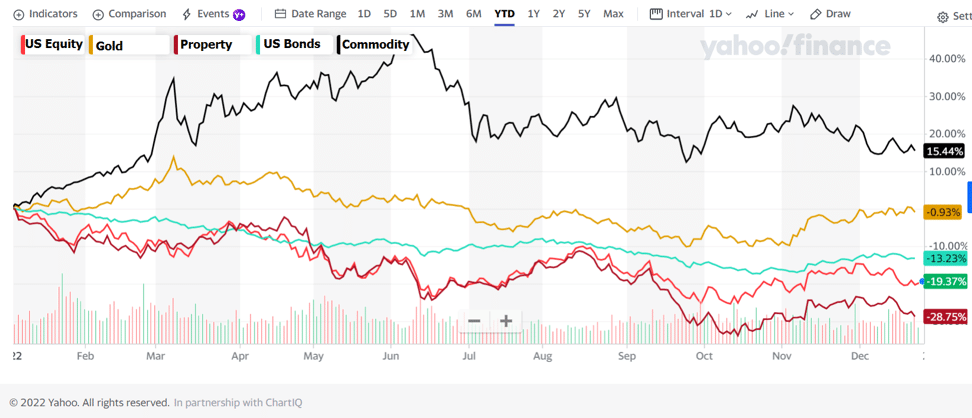

Это был год, кода падали цены на все основные классы активов, за исключением товарных. Только они оказались тем самым «save heaven» (спасительным раем) по итогам года, показавшим положительный результат в 15%.

Акции (индекс S&P 500) показали убыток почти 20%. Широкий рынок облигаций инвестиционного качества минус 13%. Золото еле вышло в ноль. Худшим из традиционных классов активов оказалась недвижимость с результатом в минус 28%. Из альтернативных – биткойн. Он упал на 63%.

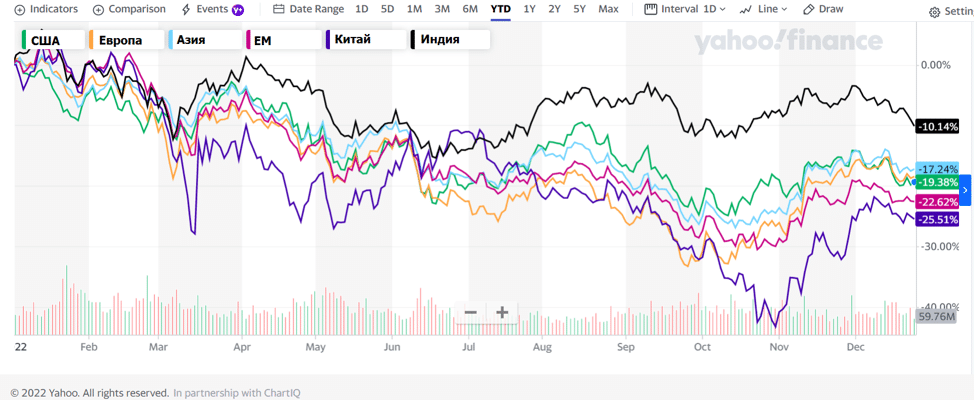

Все основные регионы мировой экономики в убытках в этом году.

Хуже всех оказался рынок Китая, который в минусе на 25,5%. Он потянул за собой весь класс развивающихся рынков (ЕМ), который показал результат в минус 22%. Все развитые рынки в целом – Европа, США, Азия в минусе на 17%-19%. А вот фондовый рынок Индии показал сравнительно небольшой убыток в 10%.

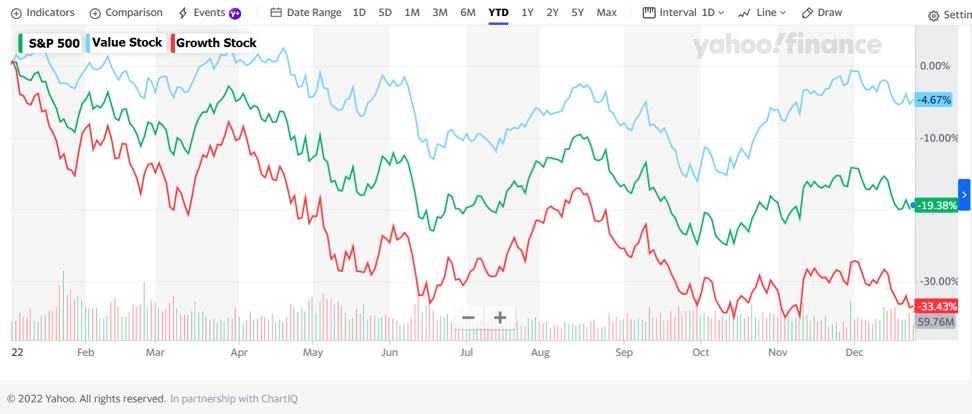

Еще один момент, о котором мы говорили в прошлом году, что начался переток из акций роста (growth) в акции стоимости (value). И акции стоимости могут быть в фаворе.

Как видно из графиков, это предположение оказалось верным. Акции стоимости показали себя гораздо лучше широкого рынка, подойдя к концу года с убытком всего в 4,6%. Так и гораздо лучше акций роста, которые потеряли по итогам года боле 30%.

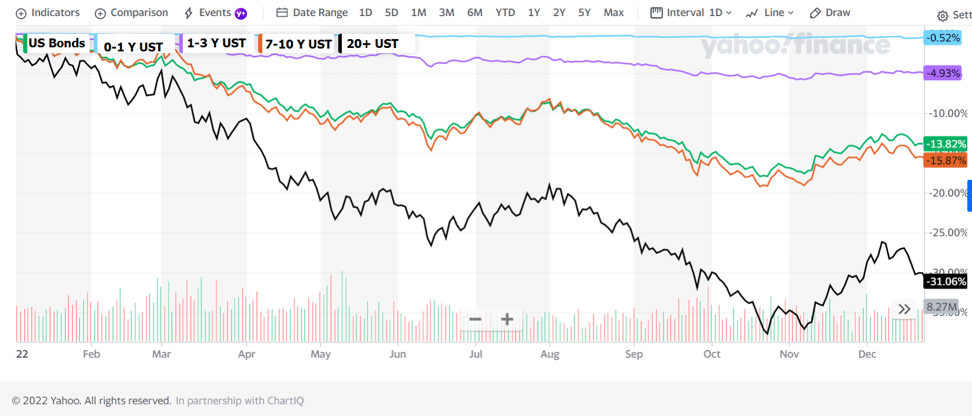

Исторически считается, что государственные облигации стран с рейтингом А и выше считаются защитными активами в нормальных ситуациях. Но 2022 год тяжело назвать нормальным и для рынков облигаций. В первую очередь из-за роста ставки ФРС США, что напрямую влияет на цены гособлигаций США и всех облигаций, номинированных в долларах.

Как видно из графика, защитными оказались только облигации со сроками погашения 0-1 год. Цены на такие бумаги упали всего на полпроцента. А с учетом выплаченных промежуточных доходов такая инвестиция оказалась почти безубыточной. Чем больше срок погашения, тем сильнее просели цены на облигации вместе с ростом ставки.

Самыми убыточными оказались долгосрочные облигации с горизонтом 20 и более лет. Они снизились на 31%.

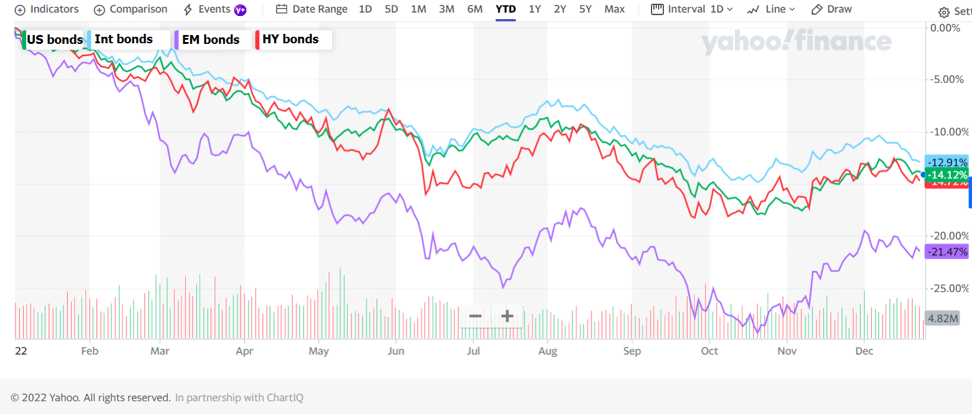

Если посмотреть на долларовые облигации различных видов, то можно увидеть, что широкий рынок американских облигаций инвестиционного рейтинга и высокодоходные облигации вели себя в 2022 году примерно одинаково. Убытки за год порядка 14%.

Это интересно тем, как рост ставки влияет на цены облигации. При коллапсе на рынке, как было в ковидном 2020, спекулятивные облигации падали так же как акции. А сейчас, на росте ставки, спрэд между IG и HY оказался достаточно низким…

А вот на облигации развивающихся стран (ЕМ) давление оказалось гораздо сильнее. К концу года они подходят с убытком в 21%.

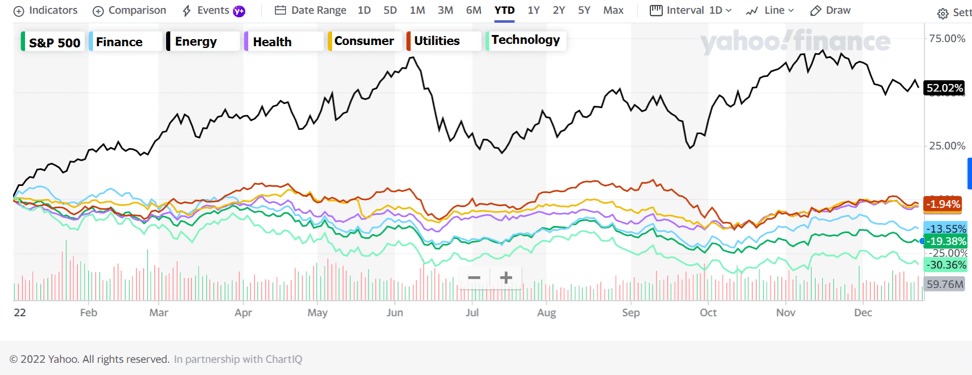

Еще в начале года стали появляться мнения, что мир входит в стадию стагфляции – высокой инфляции при снижении экономического роста. И согласно результатам прошлых периодов стагфляции определенные сектора экономики будут себя чувствовать лучше других. А, значит, их акции будут лучше рынка. Давайте посмотрим, оправдались ли такие предположения или нет.

Для иллюстративных целей я показал на сколько хуже рынков оказались акции технологического сектора. Цена на акции этого сектора упали на 30% по итогам года. Немногим лучше рынка с убытком в 13% приходят к концу года акции финансового сектора.

А фавориты прошлых стагфляций – сектора здравоохранения, потребительских товаров первой необходимости, энергетики и коммунальных услуг проявили себя лучше широкого рынка и в этом году, показав спад в пределах 2%.

Это существенно лучше, чем минус 19% по широкому рынку. И, конечно, акции сектора энергетики – это безоговорочный фаворит 2022. Плюс 52% за год!

Итак, 2022 год оказался убыточным годом для широкого рынка акций и облигаций. На мой взгляд, основным фактором этого явилось ужесточение кредитно-денежной политики ведущими Центробанками мира в рамках борьбы с высокой инфляцией. Проще говоря, рост ставки для обуздания инфляции ударил по ценам на акции и облигации. Ставка ФРС в США поднялась за 2022 год с 0,25% до 4,5%. И, возможно, что это еще не предел.

Фактор высокой ставки будет являться основным сдерживающим фактором для роста цен на акции в 2023 году. (Возможно, кроме компаний с устойчивым финансовым состоянием и высокими текущими денежными потоками. Или отдельных секторов, продукция которых будет пользоваться спросом в любых условиях).

При этом еще одним фактором, снижающим спрос на акции, становятся облигации. При средней исторической доходности акций в 8% годовых текущая доходность качественных облигаций в 4%-5% становится более привлекательной из-за существенно более низких рисков. А как известно «зачем платить больше?»…

Поэтому 2023 год, на мой взгляд, обещает быть годом фиксированного дохода и точечных инвестиций в отдельные акции. При этом высокая волатильность, которую не стоит сбрасывать со счетов, позволит покупать на спадах индексы широкого рынка по привлекательным ценам для пассивного долгосрочного инвестирования.

Борис Кожуховский

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.