В экономических новостях за рубежом всё чаще раздается слово «стагфляция». Заголовки нагнетают: «Ожидания стагфляции усиливаются», «Инвесторы запасаются кэшем, несмотря на инфляцию из-за страхов рецессии», «Управляющие фондов ожидают медвежий рынок аналогичный 2008 году», «Глобальная экономика скатывается в рецессию» и так далее.

Что такое стагфляция?

Давайте разберёмся, о чём идёт речь.

Термин стагфляция впервые был сформулирован министром финансов Великобритании Иеном Маклеодом в 1965 году. Он образован из двух понятий – инфляция и стагнация. И в современном мире стагфляцией называется состояние экономики при высокой инфляции и снижающемся росте ВВП.

Немного статистики

Текущая инфляция в США 7,9%, в Еврозоне 5,9%, что гораздо выше средних за последние десятилетия значений в 2-3%.

Прогнозы Moody’s относительно роста мировой экономики:

*прогноз

| Регион |

2021 |

2022 |

2023 |

| Мир |

5,9% |

3,6% |

3,0% |

| Развитые страны |

5,0% |

3,2% |

2,2% |

| Развивающиеся страны |

7,3% |

4,2% |

4,1% |

То есть сейчас можно увидеть эти основные признаки стагфляции: снижение темпов роста ВВП и высокая текущая инфляция.

Еще одним фактором, говорящим о высокой вероятности рецессии, говорит инвертирование кривой государственных облигаций США. По итогам торговой сессии 01.04.2022 доходность коротких облигаций оказалась выше долгосрочных. Двухлетние бумаги US2Y торговались с доходностью 2,465% против 2,39% у 10-ти летних (US10Y) и 2,435% у 30-ти летних (US30Y). Исторически после инверсии кривой обычно всегда случалась рецессия.

Но есть и позитивные прогнозы того же Moody’s относительно инфляции по итогам 2022 года. Ожидается: США 4,2%, Германия 4,0%, Великобритания 6,2%, Япония 1,7%, Китай 3,0%. То есть они ниже текущих уровней. А прогнозы на 2023 ещё ниже. Возможно, что высокая инфляция начнёт постепенно снижаться, что будет хорошим фактором для экономики.

Как ведут себя инвестиционные активы при стагфляции

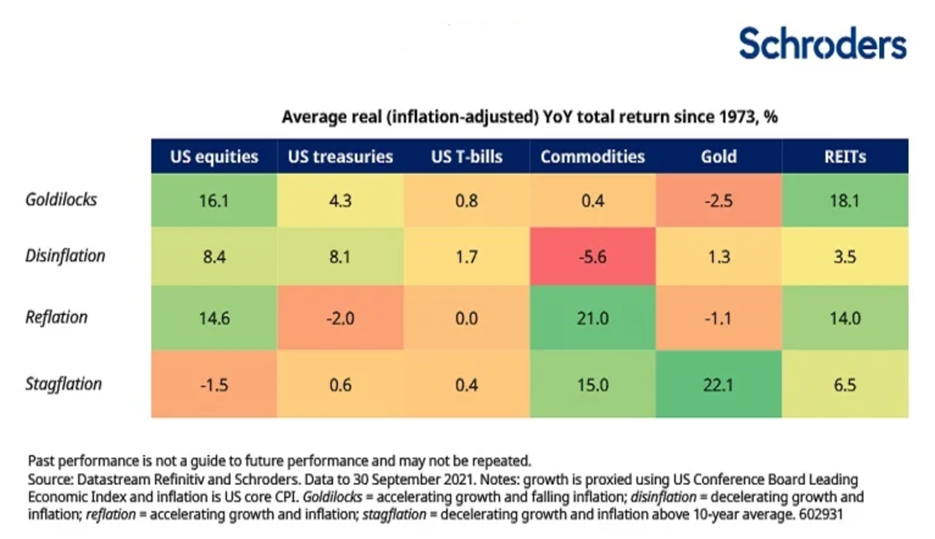

Согласно исследованию Schroders, за период с 1973 по 2021 год в различных экономических циклах разные активы вели себя по-разному.

Текущий цикл можно считать рефляцией – растущей экономикой с растущей инфляцией. И данные из таблицы вполне подтверждают наблюдаемую в последние полтора года ситуацию – рост рынка акций, недвижимости, товарных активов и снижение цен на золото и гособлигации.

Рисунок 1. Средняя реальная доходность активов год к году с 1973 года, в %

Следующим вероятным циклом многие аналитики считают стагфляцию.

Исторически лучшими активами в стагфляцию оказалось золото с доходностью 22%, товарные активы (+15%) и недвижимость (+6,5%). Государственные облигации США как краткосрочные, так и долгосрочные показали в ретроспективе доходность чуть больше нуля. Широкий рынок акций показывал небольшую отрицательную среднегодовую доходность в -1,5%. Но как можно будет увидеть ниже, отдельные секторы, такие как здравоохранение, энергетика, потребительские товары первой необходимости и коммунальные услуги опережают широкий рынок при стагфляции.

Если же прогнозы по инфляции на 2022 и 2023 год окажутся верными, и она начнет снижаться, то мир окажется в другом цикле – в дисинфляции, которая характеризуется как снижением ВВП, так и снижением инфляции.

Исторически в этом цикле положительную доходность показывали акции, длинные облигации, недвижимость (REIT). Золото и короткие облигации показали доходность чуть выше нуля, а товарные активы минус 5,6%.

Как стагфляция сказывается на инвестициях в акции?

Как видно из рисунка 1, широкий рынок акций в стагфляцию показывает отрицательную доходность. Почему так происходит?

В первую очередь проблемой для акций является инфляция – когда цены растут, деньги становятся менее ценными. И это проблема для дивидендных акций. Если дивиденды не растут на ту же величину, что и инфляция, инвесторы оказываются в проигрыше и могут начать распродавать такие акции.

Второй проблемой для акций является стагнация. Когда экономика входит в период замедляющегося роста или рецессии, продажи замедляются, уменьшаются прибыли компаний и дивиденды могут вообще перестать выплачиваться.

Акции роста тоже могут страдать во время стагфляции. Оценка таких акций опирается на их будущие прогнозируемые прибыли. Высокая инфляция съедает стоимость этих будущих прибылей, уменьшает спрос на такие акции и это обуславливает снижение их стоимости.

Когда высокая инфляция идёт вместе со стагнирующим ростом, прогнозируемые будущие доходности уменьшаются ещё сильнее. И это оказывает ещё более сильное понижательное давление на акции растущих компаний.

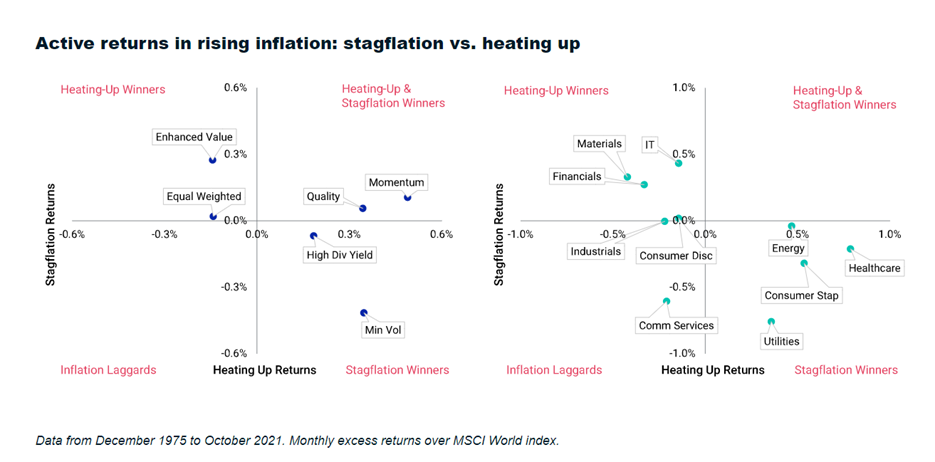

Давайте теперь посмотрим на исследование компании MCSI о том, как ведут себя инвестиционные стили, или как их ещё называют факторы, и секторы экономики, по сравнению с индексом широкого рынка MSCI World Index. И попробуем найти акции бенефициары стагфляции.

Рисунок 2. Опережающая доходность относительно MSCI World Index с 1975 по 2021 год

Итак, прогнозируемая ситуация в мировой экономике описывается термином стагфляция, и поэтому нас интересует правая половина графиков. Правый верхний квадрант показывает те факторы и секторы, которые обгоняет широкий рынок и при разгоне инфляции и при стагфляции, а правый нижний квадрант только при стагфляции.

Как можно увидеть, лучше рынка работают факторы momentum и quality. Momemtum опережает широкий рынок при стагфляции на 0,46%, и на 0,11% при инфляции. Фактор качества (Quality) опережает рынок на 0,34% при стагфляции и на 0,06% при инфляции. Также при стагфляции выше рынка растут акции с минимальной волатильностью (>0,3%) и высокодивидендные акции (0,2%).

Из секторов при стагфляции сильнее всего широкий рынок обгоняет здравоохранение (на 0,7%), потребительские товары первой необходимости (на 0,55%), энергетический сектор (на 0,5%) и коммунальный сектор (на 0,35%).

Важно иметь в виду, что при стагфляции акции энергетических компаний могут быть наиболее уязвимы по сравнению с остальными секторами. Снижение роста экономики обуславливает падение производства и может вызвать уменьшение спроса на энергоресурсы. В этом случае прибыль энергетических компаний также упадет вместе с ценами на акции.

Выводы

Исходя из того, какой сценарий выглядит для вас более реалистичным – стагфляция или дисинфляция – можно выбирать план действий. Одно можно утверждать наверняка – лучшим решением, как бы банально это не звучало, будет владением хорошо аллоцированным портфелем. Давайте условимся, что аллокация – это распределение инвестиций среди основных классов активов, а диверсификация – это распределение внутри одного класса.

Наиболее яркими примером аллокации является всепогодный портфель Рэя Далио со следующими пропорциями:

- акции 30%

- длинные облигации 40%

- короткие облигации 15%

- товарные активы 8%

- золото 7%

Или «столетний» портфель Стина Якобсона из Saxo Bank:

- акции 35%

- недвижимость 20%

- облигации 13%

- товарные активы 20%

- альтернативные активы 12%

Причем внутри классов активов можно выбирать те активы, которые по мнению инвестора имеют наибольший потенциал роста. Например, в акциях делать упор на перспективные секторы и факторы инвестирования, или отдельные качественные акции. В облигациях на флоатеры, TIPS и т.д.

Как купить?

Для тех, у кого есть счета в зарубежных финансовых институтах реализовать данные идеи можно через соответствующие иностранные ETF, взаимные фонды и акции отдельных компаний.

Для тех, у кого доллары зависли на счетах у российских брокеров, можно попробовать воплотить через отдельные акции американских компаний, обращающихся на Санкт-Петербургской бирже. А с открытием торгов БПИФ и ETF с иностранными активами на Московской бирже можно сделать аналогичные инвестиции в рублях.

*прошлые результаты не гарантируют будущей доходности. Приведенная информация не является инвестиционной рекомендацией и всего лишь отражает мнение автора.