Инвестируем в облигации

10 мая 2018

Просмотров: 3115

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

10 мая 2018

Просмотров: 3115

Банковские депозиты и облигации имеют много общего. Они получили широкое распространение как долговые инструменты с заранее известной и прогнозируемой доходностью.

В последнее время интерес частных инвесторов к облигациям заметно вырос. Причины очевидны:

Именно эта особенность облигаций – гарантированный доход при сохранности самого капитала, делает их основой пенсионного портфеля. Ведь что нужно в первую очередь пенсионеру? Знать, что его капитал хорошо защищен, инвестирован с гарантией сохранности основного тела и при этом приносит удовлетворительный доход. В таком случае можно рассчитать сумму, которую можно безболезненно тратить для покрытия своих текущих расходов, без опасений остаться без денег к старости.

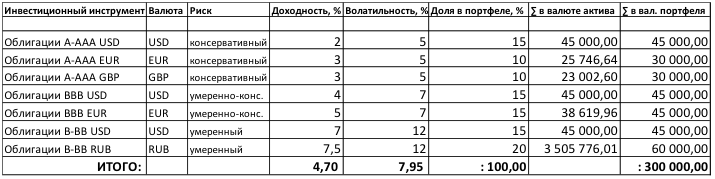

Примером такой финансовой стратегии может быть портфель, состоящий преимущественно из облигаций инвестиционного рейтинга с различными сроками до погашения. Для снижения валютного риска в портфеле должны быть облигации, номинированные в разных валютах и обязательно различных эмитентов.

Вот как может выглядеть условный портфель из облигаций на сумму 300 тыс. долларов:

Валютные и кредитные риски такого портфеля хорошо сбалансированы благодаря широкой диверсификации по валютам и эмитентам. Подбор облигаций с разными сроками до погашения позволит периодически докупать в портфель новые бумаги с тем, чтобы своевременно реагировать на изменения процентных ставок.

Доходность такого портфеля составляет 4,7% при волатильности 7,95% и позволяет рассчитывать на пассивный доход от капитала в 300 тыс. долларов в сумме 1 175 долларов в месяц без учета сопутствующих издержек

При инвестировании в облигации существуют и специфические риски, о которых необходимо знать при выборе тех или иных бумаг. Чтобы не оказаться в положении держателей облигаций таких банков, как «Пересвет» или «Открытие», важно заранее оценивать риски и соблюдать основные принципы инвестирования в облигации.

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.